Die Märkte bleiben im Erholungsmodus

(Libra Invest) trotz der immer wieder aufkeimenden Zinsängste schreitet die Stabilisierung der globalen Börsen voran. Mittlerweile wird bereits wieder die Hälfte der Sektoren der wichtigen US- Börse von der Nachfrage gelenkt. Die alten Favoriten Technologie und Banken erholen sich am schnellsten. Auch die Risikoindikatoren des inneren Marktes stabilisieren sich vorsichtig.

Liebe Anlegerinnen und Anleger,

etwa zwei Wochen nach dem heftigen „Flash-Crash“, der in erster Linie ein reinigendes Gewitter über den heiß gelaufenen globalen Börsen war, lichtet sich der Rauch immer mehr.

Zurück bleibt die Erkenntnis, dass es uns nicht weiter bringt darüber zu philosophieren, wer oder was die Korrektur ausgelöst hat. Das einzige was zählt ist das Ergebnis des Kampfes zwischen Angebot und Nachfrage. Wenn wir nun die relative Stärke zwischen den einzelnen Anlageklassen und Sektoren vergleichen, erkennen wir schnell, dass globale Aktien nach wie vor die stärkste Anlageklasse sind - vor Rohstoffen und dem Rentenmarkt. Daran hat auch die heftige Korrektur vor zwei Wochen nichts geändert. Die Tatsache, dass Aktien nach wie vor die stärkste Anlageklasse sind, ist ein wichtiger Hinweis auf den intakten und übergeordneten Aufwärtstrend. Es spricht viel dafür, dass wir Anfang Februar zwar eine heftige und mittlerweile für uns Anleger ungewohnte Korrektur gesehen haben, der übergeordnete Aufwärtstrend aber nach wie vor intakt ist.

Darauf deutet auch die Verfassung des wichtigsten Sektoren der US- Börse. Mittlerweile wird bereits wieder die Hälfte der Sektoren von der Nachfrage gelenkt. Umgekehrt bedeutet dies aber auch, dass viele Sektoren schwach sind und insofern nach wie vor das Risiko besteht, dass die Bären einen erneuten Test der Korrekturtiefs in den Indizes versuchen werden.

Chip-Sektor erneut sehr stark

Sehr stark sind erneut die Schlüsselsektoren der Banken, Technologie und insbesondere die Chip-aktien. Speziell Technologieaktien und der Chip-Sektor gelten als guter Gradmesser für die Risikotragfähigkeit und das Vertrauen der Investoren. Je größer die relative Stärke dieser Sektoren ist, desto größer die Zuversicht der Anleger.

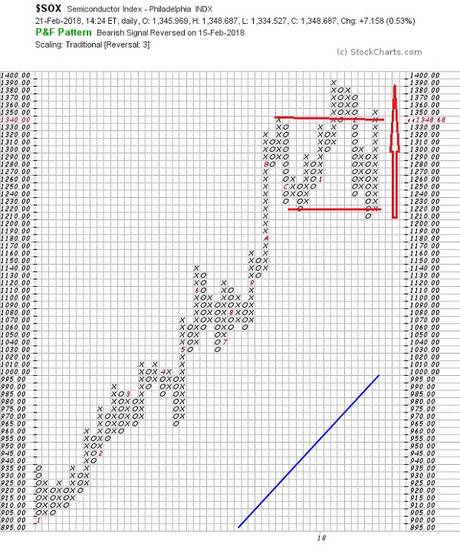

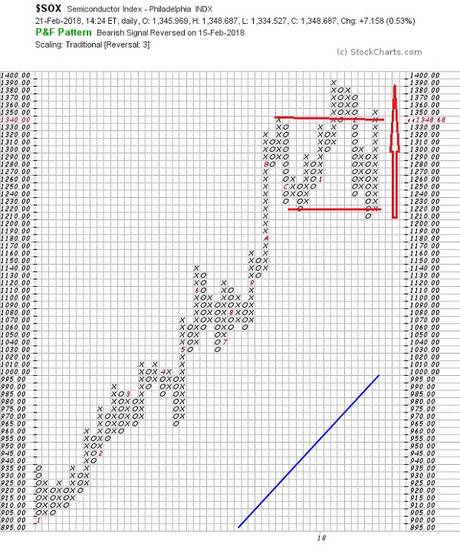

Wie die folgende Grafik Ihnen zeigt, wächst sowohl das Vertrauen als auch die Risikotragfähigkeit der Investoren. Anders wäre die sehr schnell zurückkehrende Stärke des potentiell zyklischen und riskanten Sektors nicht zu erklären.

Wie Sie sehen, ist die positive Unterstützungsgerade der P & F Technik vollkommen intakt. Der Aufwärtstrend wurde noch nicht einmal ernsthaft angegriffen bzw. getestet. Lediglich der seit dem vergangenen November (Buchstabe B) etablierte Seitwärtstrend wurde kurz bei etwa 1.220 unterschritten, was sich aber als Fehlsignal herausgestellt hat. Die Gefahr einer Korrektur im Sektor wurde schnell abgewendet und die Käufer blieben eindeutig im Vorteil, was Sie an der positiven X-Achse ganz rechts erkennen. Dabei bildete sich bei 1.300 Punkten ein Kaufsignal der P & F Technik, als die aktuelle X -Achse über die vorhergehende stieg. Mittlerweile befindet sich der Sektor nur noch knapp unterhalb seines zyklischen Hochs bei etwa 1.400 Punkten - ganz so, als hätte es gar keine Korrektur gegeben.

Wegen der anhaltenden relativen und absoluten Stärke des Sektors macht es Sinn, hier nach geeigneten Kaufkandidaten zu suchen. Da sich etwa 85 % der Aktien im Einklang mit ihrem Sektor bewegen, erhöhen wir unsere Sicherheit für eine erfolgreiche Investition deutlich, wenn wir stets nach den stärksten Sektoren fahnden.

Auch der innere Markt zeigt auf die Nachfrage

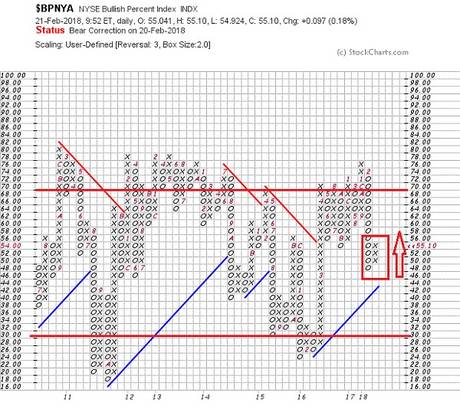

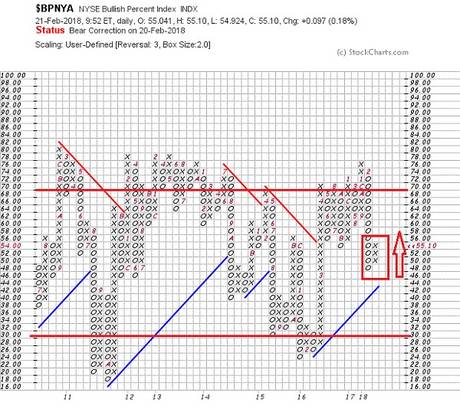

Die folgende Grafik zeigt Ihnen den wichtigsten Risikoindikator des inneren Marktes, den NYSE Bullish Percent Indikator. Abgebildet sehen Sie die Relation derjenigen Aktien, die auf einem Kaufsignal der P & F Technik notieren und insofern von der Nachfrage gelenkt werden. Ganz rechts in der Grafik erkennen Sie eine X-Achse. Diese signalisiert Ihnen, dass in der jüngeren Vergangenheit eine substantielle Anzahl von Aktien erneut von einem Verkaufs- auf ein Kaufsignal gewechselt hat. Im Augenblick erhöht sich also wieder systematisch die Anzahl der Aktien, die von der Nachfrage gelenkt werden. Der breite Markt mit immerhin etwa 2.600 Aktien stabilisiert sich wieder. Es kann nicht mehr behauptet werden, dass die gegenwärtige Erholung nur ein Strohfeuer ist sich.

Trotzdem bleibt aber ein Warnsignal mit diesem Risikoindikator verbunden. Im Sinne der P & F Technik befindet sich der Indikator bzw. der breite Markt der New Yorker Börse in einem übergeordnet instabilen Zustand, was Sie an dem Verkaufssignal erkennen. Obwohl sich ganz rechts eine positive X-Achse befindet, dominiert das Verkaufssignal der vorhergehenden dynamischen und negativen 0-Spalte. Denn immerhin hat diese Spalte die vorhergehende aus dem Sommer 2017 und sogar aus dem Herbst 2016 unterschritten. Aus irgendwelchen Gründen sind Anfang Februar mehr Aktien auf ein Verkaufssignal gewandert als in den vergangenen 15 Monaten. Wegen dieser großen Abwärtsdynamik ist durchaus damit zu rechnen, dass wir erneut die Korrekturtiefs von Anfang Februar testen werden. Aber Achtung, dieser Indikator ist ein Risiko- und kein Timing-Indikator. Entscheidend ist, wie sich die Spalte ganz rechts entwickelt - und die zeigt aktuell nach oben und deutet auf eine Fortsetzung der Stabilisierung des Marktes.

DAX stabilisiert sich

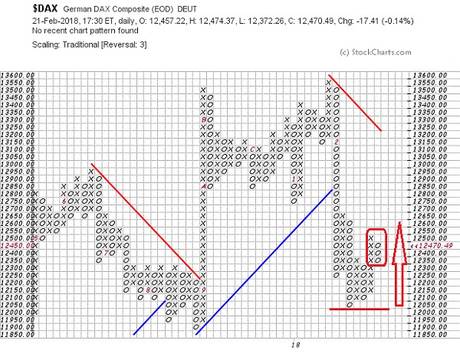

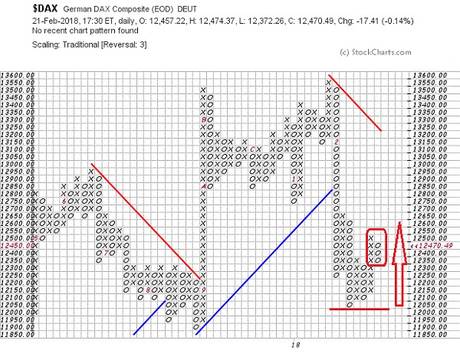

Sehr deutlich sehen Sie im gelassenen P & F Chart des DAX die wichtige Unterstützung zwischen 12.000 und 12.100 Punkten.

Obwohl die Verfassung des DAX relativ betrachtet viel schwächer als die der US -Börsen ist, hat sich der deutsche Index etwas überraschend bereits oberhalb des markanten Zwischentiefs aus dem vergangenen August bei 11.900 Punkten stabilisiert.

Außerdem hat sich bei 12.350 ein wichtiges Kaufsignal der P & F Technik gebildet, als dort am Anfang der Woche die X -Spalte über die vorhergehende stieg. Aus irgendwelchen Gründen war der Druck der Käufer dort höher als noch einige Tage zuvor. Mittlerweile hat sich wieder eine korrigierende 0-Achse gebildet, die auf die Unsicherheit im Markt deutet. Trotzdem hat sich nun bereits zwischen 12.300 und 12.350 eine recht gute Unterstützung etabliert. Bereits auf diesem Niveau verstärkt sich die Nachfrage - nicht erst bei 12.000 oder gar erst bei 11.800 Punkten.

Wenn auch sehr zögerlich deutet sich auch im DAX eine weitere Stabilisierung an. Trotz der grassierenden Zinsangst ist die Lage also besser als die Stimmung.

Falls Sie sich für die Philosophie der P & F Charts und die Signale des inneren Marktes interessieren, beachten Sie bitte auch meinen informativen Newsletter.

Viel Erfolg mit ihren Positionen und herzliche Grüße aus dem sonnigen Rheinland

Ihr Klaus Buhl

Für den Inhalt des Beitrages ist allein der Autor bzw. die aufgeführte Quelle verantwortlich. Der vertretene Standpunkt spiegelt nicht die Meinung des Website-Betreibers wider und stellt keinerlei Aufforderung zum Kauf-/Verkauf von Wertpapieren dar. Beachten sie bitte auch unseren Risikohinweis!

Liebe Anlegerinnen und Anleger,

etwa zwei Wochen nach dem heftigen „Flash-Crash“, der in erster Linie ein reinigendes Gewitter über den heiß gelaufenen globalen Börsen war, lichtet sich der Rauch immer mehr.

Zurück bleibt die Erkenntnis, dass es uns nicht weiter bringt darüber zu philosophieren, wer oder was die Korrektur ausgelöst hat. Das einzige was zählt ist das Ergebnis des Kampfes zwischen Angebot und Nachfrage. Wenn wir nun die relative Stärke zwischen den einzelnen Anlageklassen und Sektoren vergleichen, erkennen wir schnell, dass globale Aktien nach wie vor die stärkste Anlageklasse sind - vor Rohstoffen und dem Rentenmarkt. Daran hat auch die heftige Korrektur vor zwei Wochen nichts geändert. Die Tatsache, dass Aktien nach wie vor die stärkste Anlageklasse sind, ist ein wichtiger Hinweis auf den intakten und übergeordneten Aufwärtstrend. Es spricht viel dafür, dass wir Anfang Februar zwar eine heftige und mittlerweile für uns Anleger ungewohnte Korrektur gesehen haben, der übergeordnete Aufwärtstrend aber nach wie vor intakt ist.

Darauf deutet auch die Verfassung des wichtigsten Sektoren der US- Börse. Mittlerweile wird bereits wieder die Hälfte der Sektoren von der Nachfrage gelenkt. Umgekehrt bedeutet dies aber auch, dass viele Sektoren schwach sind und insofern nach wie vor das Risiko besteht, dass die Bären einen erneuten Test der Korrekturtiefs in den Indizes versuchen werden.

Chip-Sektor erneut sehr stark

Sehr stark sind erneut die Schlüsselsektoren der Banken, Technologie und insbesondere die Chip-aktien. Speziell Technologieaktien und der Chip-Sektor gelten als guter Gradmesser für die Risikotragfähigkeit und das Vertrauen der Investoren. Je größer die relative Stärke dieser Sektoren ist, desto größer die Zuversicht der Anleger.

Wie die folgende Grafik Ihnen zeigt, wächst sowohl das Vertrauen als auch die Risikotragfähigkeit der Investoren. Anders wäre die sehr schnell zurückkehrende Stärke des potentiell zyklischen und riskanten Sektors nicht zu erklären.

Wie Sie sehen, ist die positive Unterstützungsgerade der P & F Technik vollkommen intakt. Der Aufwärtstrend wurde noch nicht einmal ernsthaft angegriffen bzw. getestet. Lediglich der seit dem vergangenen November (Buchstabe B) etablierte Seitwärtstrend wurde kurz bei etwa 1.220 unterschritten, was sich aber als Fehlsignal herausgestellt hat. Die Gefahr einer Korrektur im Sektor wurde schnell abgewendet und die Käufer blieben eindeutig im Vorteil, was Sie an der positiven X-Achse ganz rechts erkennen. Dabei bildete sich bei 1.300 Punkten ein Kaufsignal der P & F Technik, als die aktuelle X -Achse über die vorhergehende stieg. Mittlerweile befindet sich der Sektor nur noch knapp unterhalb seines zyklischen Hochs bei etwa 1.400 Punkten - ganz so, als hätte es gar keine Korrektur gegeben.

Wegen der anhaltenden relativen und absoluten Stärke des Sektors macht es Sinn, hier nach geeigneten Kaufkandidaten zu suchen. Da sich etwa 85 % der Aktien im Einklang mit ihrem Sektor bewegen, erhöhen wir unsere Sicherheit für eine erfolgreiche Investition deutlich, wenn wir stets nach den stärksten Sektoren fahnden.

Auch der innere Markt zeigt auf die Nachfrage

Die folgende Grafik zeigt Ihnen den wichtigsten Risikoindikator des inneren Marktes, den NYSE Bullish Percent Indikator. Abgebildet sehen Sie die Relation derjenigen Aktien, die auf einem Kaufsignal der P & F Technik notieren und insofern von der Nachfrage gelenkt werden. Ganz rechts in der Grafik erkennen Sie eine X-Achse. Diese signalisiert Ihnen, dass in der jüngeren Vergangenheit eine substantielle Anzahl von Aktien erneut von einem Verkaufs- auf ein Kaufsignal gewechselt hat. Im Augenblick erhöht sich also wieder systematisch die Anzahl der Aktien, die von der Nachfrage gelenkt werden. Der breite Markt mit immerhin etwa 2.600 Aktien stabilisiert sich wieder. Es kann nicht mehr behauptet werden, dass die gegenwärtige Erholung nur ein Strohfeuer ist sich.

Trotzdem bleibt aber ein Warnsignal mit diesem Risikoindikator verbunden. Im Sinne der P & F Technik befindet sich der Indikator bzw. der breite Markt der New Yorker Börse in einem übergeordnet instabilen Zustand, was Sie an dem Verkaufssignal erkennen. Obwohl sich ganz rechts eine positive X-Achse befindet, dominiert das Verkaufssignal der vorhergehenden dynamischen und negativen 0-Spalte. Denn immerhin hat diese Spalte die vorhergehende aus dem Sommer 2017 und sogar aus dem Herbst 2016 unterschritten. Aus irgendwelchen Gründen sind Anfang Februar mehr Aktien auf ein Verkaufssignal gewandert als in den vergangenen 15 Monaten. Wegen dieser großen Abwärtsdynamik ist durchaus damit zu rechnen, dass wir erneut die Korrekturtiefs von Anfang Februar testen werden. Aber Achtung, dieser Indikator ist ein Risiko- und kein Timing-Indikator. Entscheidend ist, wie sich die Spalte ganz rechts entwickelt - und die zeigt aktuell nach oben und deutet auf eine Fortsetzung der Stabilisierung des Marktes.

DAX stabilisiert sich

Sehr deutlich sehen Sie im gelassenen P & F Chart des DAX die wichtige Unterstützung zwischen 12.000 und 12.100 Punkten.

Obwohl die Verfassung des DAX relativ betrachtet viel schwächer als die der US -Börsen ist, hat sich der deutsche Index etwas überraschend bereits oberhalb des markanten Zwischentiefs aus dem vergangenen August bei 11.900 Punkten stabilisiert.

Außerdem hat sich bei 12.350 ein wichtiges Kaufsignal der P & F Technik gebildet, als dort am Anfang der Woche die X -Spalte über die vorhergehende stieg. Aus irgendwelchen Gründen war der Druck der Käufer dort höher als noch einige Tage zuvor. Mittlerweile hat sich wieder eine korrigierende 0-Achse gebildet, die auf die Unsicherheit im Markt deutet. Trotzdem hat sich nun bereits zwischen 12.300 und 12.350 eine recht gute Unterstützung etabliert. Bereits auf diesem Niveau verstärkt sich die Nachfrage - nicht erst bei 12.000 oder gar erst bei 11.800 Punkten.

Wenn auch sehr zögerlich deutet sich auch im DAX eine weitere Stabilisierung an. Trotz der grassierenden Zinsangst ist die Lage also besser als die Stimmung.

Falls Sie sich für die Philosophie der P & F Charts und die Signale des inneren Marktes interessieren, beachten Sie bitte auch meinen informativen Newsletter.

Viel Erfolg mit ihren Positionen und herzliche Grüße aus dem sonnigen Rheinland

Ihr Klaus Buhl

Für den Inhalt des Beitrages ist allein der Autor bzw. die aufgeführte Quelle verantwortlich. Der vertretene Standpunkt spiegelt nicht die Meinung des Website-Betreibers wider und stellt keinerlei Aufforderung zum Kauf-/Verkauf von Wertpapieren dar. Beachten sie bitte auch unseren Risikohinweis!

Quelle: Libra Invest, Autor: