20.09.13 Kolumne Kommunikation

14 % Kurspotential für US-Aktien

(Libra Invest) Liebe Leserinnen und Leser,

das nenne ich ja mal eine faustdicke Überraschung, was uns da gestern von der FED serviert wurde. Immerhin wurden wir seit dem Frühsommer darauf vorbreitet, daß mit einer leichten Rücknahme der aggressiven Anleihekäufe durch die FED zu rechnen sei. Seitdem zeigte sich der Goldpreis sehr schwach, viele Indizes zuckten und vor allem die Märkte der Wachstumsländer wurden ordentlich durcheinander gewirbelt. Deren Währungen litten unter massiven Abflüssen und kamen ebenso wie die Aktienkurse unter die Räder.

Auch heute noch schlagen die Wellen in den Medien hoch und es wird fleißig spekuliert, warum das berüchtigte „Tapering“ nun doch nicht einsetzt. Möglicherweise sind dafür übrigens auch Konflikte hinter den Kulissen zwischen Obama und Bernanke verantwortlich.

Vielleicht ist die Sache aber auch viel simpler und die FED ist einfach nur besorgt über den rasanten Zinsanstieg, der sich ereignet hat seitdem der Markt über „Tapering“ diskutiert? Immerhin torpedieren steigende Preise für Finanzierungen die Erholung der Wirtschaft, die ohnehin noch auf wackeligen Beinen steht.

Hier erkennen Sie den Anstieg der Renditen der 10-jährigen US-Treasuries von 1,6 % im Mai bis auf knapp 3 % Anfang September. Aber auch der massive Rückgang der Renditen nach der FED-Sitzung ist zu erkennen. Vielleicht hat die FED ja genau dieses Ziel verfolgt und will nun die Zinsen wieder herunterschleusen? Auch die anderen Märkte reagierten prompt. Der Dollar ging schwach, während Aktien und Rohstoffe in die Höhe sprangen. Natürlich werde ich über die sich daraus ergebenden Chancen und vor allem auch Risiken in meinem Premiumdienst konkret berichten.

DAX markiert neues Hoch

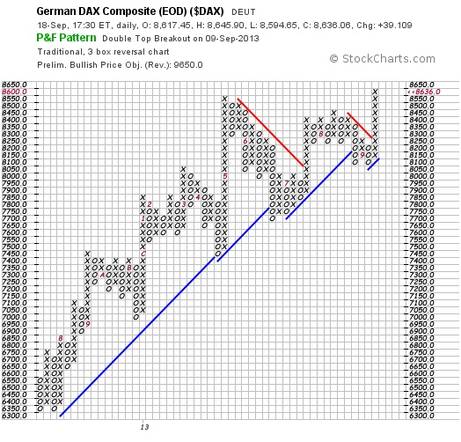

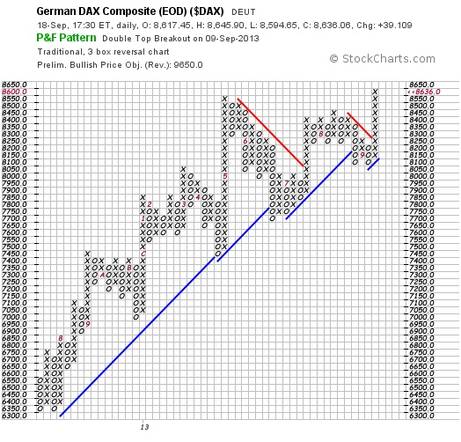

Da ein Bild mehr sagt als 1000 Worte hier der besonnene Blick auf den DAX dargestellt in Point and Figure.

Keine Frage, der praktisch seit dem Herbst 2012 intakte Aufwärtstrend bleibt uns erhalten. Doch sehr überraschend und trotz der Unsicherheiten hat sich Ende September (Ziffer 9) eine neue positive X-Spalte gebildet. Diese hat vor wenigen Tagen die negative Widerstandszone von unten kommend durchstoßen und ein mehrfaches Kaufsignal ausgelöst. Seitdem gilt das neue Projektionsziel von etwa 9.600 Punkten. Dies klingt erstaunlich, macht aber in Anbetracht der gestrigen FED-Sitzung Sinn und eine hohe Aktienquote quasi alternativlos…..um diesen furchtbaren Begriff einmal anders zu verwenden. Falls Sie sich für die Philosophie der Point and Figure Charts und des inneren Marktes interessieren, klicken Sie einfach hier

Apple wieder auf Kurs

Viel wurde in den vergangenen Tagen über Apple geschrieben und gelästert. Hintergrund sind die angeblich viel zu hochpreisigen „günstigen“ Modelle von Apple mit denen ein Markteintritt in den Wachstumsländern kaum zu schaffen sei. Da habe ich eine ganz andere Meinung, denn hier geht Apple einen anderen Weg als Nokia. Die Finnen nämlich haben ihre Marke buchstäblich verramscht und sich dann, gemeinsam mit den Analysten, über die fallenden Margen gewundert. Ich vermute, daß Apple den richtigen Weg geht und seine Marke durch hohe Preise schützt und diese auch noch eine Weile durchsetzen können wird. Schließlich freuen sich die markenbewußten Käufer gar nicht so sehr, wenn plötzlich die Kids aus der Nachbarschaft das gleiche Gerät nutzen.

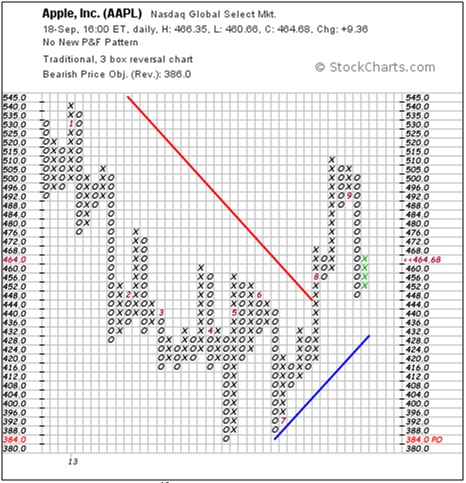

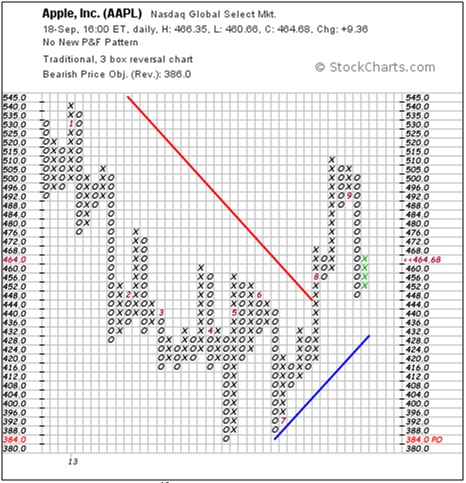

Aber auch hier gilt es, den Chart im Blick zu halten. Speziell der P & F Chart zeigt deutlich, wer im Kampf zwischen Angebot und Nachfrage die Oberhand behält.

Gut erkennen Sie die den im Juli (Ziffer 7) bei etwa 385 USD begonnenen Aufwärtstrend. Im August konnte der Chart ein mehrfaches Kaufsignal ausbilden und dann sogar die negative Begrenzungslinie knacken. Sehr hart und dynamisch meldeten sich dann, nach der Vorstellung der neuen Modelle und Preise, die Verkäufer zurück. Bei etwa 450 $ und damit komfortabel oberhalb der Unterstützungslinie kehrten die Bullen zurück und es bildete sich eine neue positive X-Spalte. Aber Achtung: dadurch ist das Verkaufssignal nach wie vor intakt. Da sich dieses aber oberhalb der Unterstützungsgerade abspielte, habe ich das Gefühl, dass wir derzeit nur ein normales Auspendeln des vorherigen Anstiegs sehen und keinen neuerlichen Abwärtstrend. Dennoch beachten Sie bitte, daß das meist treffsichere Projektionsziel auf einen Test des Tiefs von Ende Juni deutet.

S&P mit neuem Kursziel

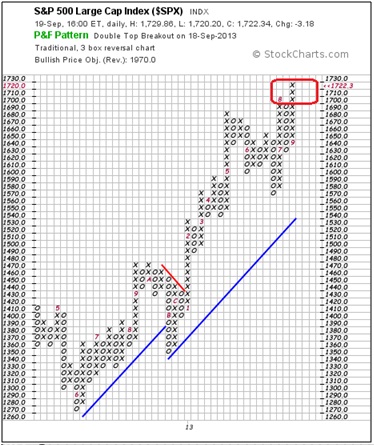

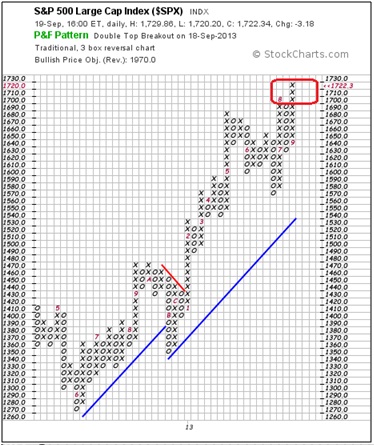

Hier sehen Sie den P & F Chart des vielbeachteten und marktbreiten S & P 500 Index, der einen intakten Aufwärtstrend aufweist. Leicht erkennen Sie dies an der aufsteigenden Unterstützungsgeraden, von der sich der Preis derzeit relativ weit entfern hat. Eine Korrektur oder Ausatmen der Kurse sollte also nicht überraschen. Wichtiger ist aber derzeit zu erkennen, mit welcher Macht die Käufer den Index über die Widerstände bei 1.680 und 1.700 getrieben haben.

Durch das generierte doppelte Kaufsignal wurde ein neues Projektionsziel geschaffen, welches auf ein Kursziel von knapp 2.000 Punkten deutet. Wir sprechen also von einem noch ausstehenden Kurspotential von etwa 14 %. Das ist doch wirklich keine schlechte Perspektive, der ich auch im Rahmen der Premium-Handelssignale und natürlich meiner Vermögensverwaltung große Beachtung schenken werde.

Innerer Markt bereits wieder überhitzt

Wie Sie wahrscheinlich schon befürchtet haben, will ich Sie für heute nicht entlassen ohne einen Blick gemeinsam mit Ihnen auf den inneren Markt zu werfen. Denn schließlich sieht man mit zwei Augen besser als mit einem, und wir wollen uns ja von der Masse der „einäugigen Anleger“ abheben.

Nur kurz zur Erinnerung:

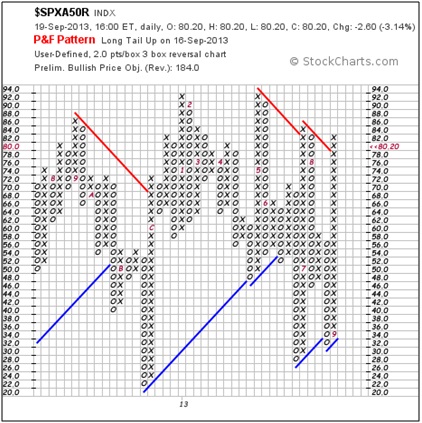

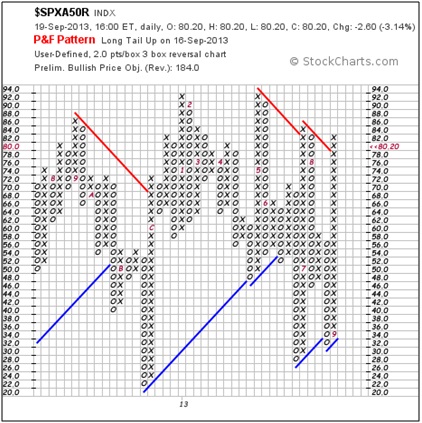

Abgebildet sehen Sie den wichtigsten kurzfristigen und objektiven Risiko-Indikator des inneren Marktes. Hier wird abgebildet, wieviel Prozent der Titel eines Index oder Sektors oberhalb ihrer 50-Tage-Linie handeln. Damit wird grundsätzlich die Marktbreite verdeutlicht und überprüft, ob viele oder nur wenige hochkapitalisierte Titel eine Bewegung mittragen. Oberhalb von 70 % beginnt die obere extreme Zone, die einen überhitzten Marktzustand konstatiert.

Vergleichen Sie das Pendeln der Märkte und Risikozustände doch einfach mal mit dem Bau eines Turmes aus Holzklötzen. Die ersten Etagen Ihres Turms lassen sich wunderbar stapeln. Doch dann wird es immer schwieriger, der Turm beginnt zu schwanken und irgendwann fällt er unweigerlich in sich zusammen. Genauso verhält es sich mit Trends an den Märkten. Die Wahrscheinlichkeit, dass ein Trend erhalten bleibt, ist größer als ein Trendwechsel. Doch eines Tages nehmen die frühen Investoren ihre Gewinne mit und der Trend kippt, obwohl man dafür keine sinnvollen Gründe erkennen kann.

Der hier gezeigte 50-Tage-Indikator ist also nichts weiter als ein Instrument, dass Ihnen aus einer völlig anderen Perspektive zeigt, wo Sie heute mit Ihren Positionen in den Märkten stehen.

Wie Sie erkennen, hat sich der innere Markt bezogen auf den S&P 500, von seinem September-Tief bei etwa 32 % wieder extrem schnell erholt und handelt heute erneut in der oberen extremen Zone bei 82 %. Damit hat sich erneut das Verhalten wiederholt, welches wir schon einige Male in diesem Jahr erlebt haben. Die Rücksetzer im Markt werden sofort gekauft. Und steigt die Zahl der Aktien, die oberhalb ihrer wichtigen 50-Tage-Linie handeln, kann man sich als Anleger relativ sicher in den Märkten bewegen. Hier können Sie mehr über die Philosophie des inneren Marktes erfahren wollen.

Falls Sie sich für meine Dienstleistungen wie etwa die konkreten Premium Handelssignale interessieren, wenden Sie sich bitte einfach an mich.

Viel Erfolg und ein schönes Wochenende wünsche ich Ihnen und Ihren Familien,

Herzliche Grüße aus dem Rheinland,

Ihr Klaus Buhl

das nenne ich ja mal eine faustdicke Überraschung, was uns da gestern von der FED serviert wurde. Immerhin wurden wir seit dem Frühsommer darauf vorbreitet, daß mit einer leichten Rücknahme der aggressiven Anleihekäufe durch die FED zu rechnen sei. Seitdem zeigte sich der Goldpreis sehr schwach, viele Indizes zuckten und vor allem die Märkte der Wachstumsländer wurden ordentlich durcheinander gewirbelt. Deren Währungen litten unter massiven Abflüssen und kamen ebenso wie die Aktienkurse unter die Räder.

Auch heute noch schlagen die Wellen in den Medien hoch und es wird fleißig spekuliert, warum das berüchtigte „Tapering“ nun doch nicht einsetzt. Möglicherweise sind dafür übrigens auch Konflikte hinter den Kulissen zwischen Obama und Bernanke verantwortlich.

Vielleicht ist die Sache aber auch viel simpler und die FED ist einfach nur besorgt über den rasanten Zinsanstieg, der sich ereignet hat seitdem der Markt über „Tapering“ diskutiert? Immerhin torpedieren steigende Preise für Finanzierungen die Erholung der Wirtschaft, die ohnehin noch auf wackeligen Beinen steht.

Hier erkennen Sie den Anstieg der Renditen der 10-jährigen US-Treasuries von 1,6 % im Mai bis auf knapp 3 % Anfang September. Aber auch der massive Rückgang der Renditen nach der FED-Sitzung ist zu erkennen. Vielleicht hat die FED ja genau dieses Ziel verfolgt und will nun die Zinsen wieder herunterschleusen? Auch die anderen Märkte reagierten prompt. Der Dollar ging schwach, während Aktien und Rohstoffe in die Höhe sprangen. Natürlich werde ich über die sich daraus ergebenden Chancen und vor allem auch Risiken in meinem Premiumdienst konkret berichten.

DAX markiert neues Hoch

Da ein Bild mehr sagt als 1000 Worte hier der besonnene Blick auf den DAX dargestellt in Point and Figure.

Keine Frage, der praktisch seit dem Herbst 2012 intakte Aufwärtstrend bleibt uns erhalten. Doch sehr überraschend und trotz der Unsicherheiten hat sich Ende September (Ziffer 9) eine neue positive X-Spalte gebildet. Diese hat vor wenigen Tagen die negative Widerstandszone von unten kommend durchstoßen und ein mehrfaches Kaufsignal ausgelöst. Seitdem gilt das neue Projektionsziel von etwa 9.600 Punkten. Dies klingt erstaunlich, macht aber in Anbetracht der gestrigen FED-Sitzung Sinn und eine hohe Aktienquote quasi alternativlos…..um diesen furchtbaren Begriff einmal anders zu verwenden. Falls Sie sich für die Philosophie der Point and Figure Charts und des inneren Marktes interessieren, klicken Sie einfach hier

Apple wieder auf Kurs

Viel wurde in den vergangenen Tagen über Apple geschrieben und gelästert. Hintergrund sind die angeblich viel zu hochpreisigen „günstigen“ Modelle von Apple mit denen ein Markteintritt in den Wachstumsländern kaum zu schaffen sei. Da habe ich eine ganz andere Meinung, denn hier geht Apple einen anderen Weg als Nokia. Die Finnen nämlich haben ihre Marke buchstäblich verramscht und sich dann, gemeinsam mit den Analysten, über die fallenden Margen gewundert. Ich vermute, daß Apple den richtigen Weg geht und seine Marke durch hohe Preise schützt und diese auch noch eine Weile durchsetzen können wird. Schließlich freuen sich die markenbewußten Käufer gar nicht so sehr, wenn plötzlich die Kids aus der Nachbarschaft das gleiche Gerät nutzen.

Aber auch hier gilt es, den Chart im Blick zu halten. Speziell der P & F Chart zeigt deutlich, wer im Kampf zwischen Angebot und Nachfrage die Oberhand behält.

Gut erkennen Sie die den im Juli (Ziffer 7) bei etwa 385 USD begonnenen Aufwärtstrend. Im August konnte der Chart ein mehrfaches Kaufsignal ausbilden und dann sogar die negative Begrenzungslinie knacken. Sehr hart und dynamisch meldeten sich dann, nach der Vorstellung der neuen Modelle und Preise, die Verkäufer zurück. Bei etwa 450 $ und damit komfortabel oberhalb der Unterstützungslinie kehrten die Bullen zurück und es bildete sich eine neue positive X-Spalte. Aber Achtung: dadurch ist das Verkaufssignal nach wie vor intakt. Da sich dieses aber oberhalb der Unterstützungsgerade abspielte, habe ich das Gefühl, dass wir derzeit nur ein normales Auspendeln des vorherigen Anstiegs sehen und keinen neuerlichen Abwärtstrend. Dennoch beachten Sie bitte, daß das meist treffsichere Projektionsziel auf einen Test des Tiefs von Ende Juni deutet.

S&P mit neuem Kursziel

Hier sehen Sie den P & F Chart des vielbeachteten und marktbreiten S & P 500 Index, der einen intakten Aufwärtstrend aufweist. Leicht erkennen Sie dies an der aufsteigenden Unterstützungsgeraden, von der sich der Preis derzeit relativ weit entfern hat. Eine Korrektur oder Ausatmen der Kurse sollte also nicht überraschen. Wichtiger ist aber derzeit zu erkennen, mit welcher Macht die Käufer den Index über die Widerstände bei 1.680 und 1.700 getrieben haben.

Durch das generierte doppelte Kaufsignal wurde ein neues Projektionsziel geschaffen, welches auf ein Kursziel von knapp 2.000 Punkten deutet. Wir sprechen also von einem noch ausstehenden Kurspotential von etwa 14 %. Das ist doch wirklich keine schlechte Perspektive, der ich auch im Rahmen der Premium-Handelssignale und natürlich meiner Vermögensverwaltung große Beachtung schenken werde.

Innerer Markt bereits wieder überhitzt

Wie Sie wahrscheinlich schon befürchtet haben, will ich Sie für heute nicht entlassen ohne einen Blick gemeinsam mit Ihnen auf den inneren Markt zu werfen. Denn schließlich sieht man mit zwei Augen besser als mit einem, und wir wollen uns ja von der Masse der „einäugigen Anleger“ abheben.

Nur kurz zur Erinnerung:

Abgebildet sehen Sie den wichtigsten kurzfristigen und objektiven Risiko-Indikator des inneren Marktes. Hier wird abgebildet, wieviel Prozent der Titel eines Index oder Sektors oberhalb ihrer 50-Tage-Linie handeln. Damit wird grundsätzlich die Marktbreite verdeutlicht und überprüft, ob viele oder nur wenige hochkapitalisierte Titel eine Bewegung mittragen. Oberhalb von 70 % beginnt die obere extreme Zone, die einen überhitzten Marktzustand konstatiert.

Vergleichen Sie das Pendeln der Märkte und Risikozustände doch einfach mal mit dem Bau eines Turmes aus Holzklötzen. Die ersten Etagen Ihres Turms lassen sich wunderbar stapeln. Doch dann wird es immer schwieriger, der Turm beginnt zu schwanken und irgendwann fällt er unweigerlich in sich zusammen. Genauso verhält es sich mit Trends an den Märkten. Die Wahrscheinlichkeit, dass ein Trend erhalten bleibt, ist größer als ein Trendwechsel. Doch eines Tages nehmen die frühen Investoren ihre Gewinne mit und der Trend kippt, obwohl man dafür keine sinnvollen Gründe erkennen kann.

Der hier gezeigte 50-Tage-Indikator ist also nichts weiter als ein Instrument, dass Ihnen aus einer völlig anderen Perspektive zeigt, wo Sie heute mit Ihren Positionen in den Märkten stehen.

Wie Sie erkennen, hat sich der innere Markt bezogen auf den S&P 500, von seinem September-Tief bei etwa 32 % wieder extrem schnell erholt und handelt heute erneut in der oberen extremen Zone bei 82 %. Damit hat sich erneut das Verhalten wiederholt, welches wir schon einige Male in diesem Jahr erlebt haben. Die Rücksetzer im Markt werden sofort gekauft. Und steigt die Zahl der Aktien, die oberhalb ihrer wichtigen 50-Tage-Linie handeln, kann man sich als Anleger relativ sicher in den Märkten bewegen. Hier können Sie mehr über die Philosophie des inneren Marktes erfahren wollen.

Falls Sie sich für meine Dienstleistungen wie etwa die konkreten Premium Handelssignale interessieren, wenden Sie sich bitte einfach an mich.

Viel Erfolg und ein schönes Wochenende wünsche ich Ihnen und Ihren Familien,

Herzliche Grüße aus dem Rheinland,

Ihr Klaus Buhl

Quelle: Libra Invest, Autor:

Verwandte Beiträge

- 25.04.25 - Tech-Market Report: SMA Solar (S92) fest, NASDAQ knapp im Plus

- 10.03.25 - Tech-Market Report: TecDAX und NASDAQ tiefrot - Tesla (TL0) sacken um zehn Prozent ab

- 07.02.25 - Tech-Market Report: NASDAQ und TecDAX rutschen ab - Nordex (NDX1) behauptet, SMA Solar (S92) leichter

- 21.01.25 - Tech-Market Report: Nordex (NDX1) geben ab; E-Autobauer wie Tesla (TL0) unter Druck

- 10.01.25 - Tech-Market Report: Starker US-Arbeitsmarkt belastet Sektor - AMD und Nvidia (NVD) tiefrot; Nordex (NDX1) behauptet

- 06.01.25 - Tech-Market Report: TecDAX und NASDAQ stark - SMA Solar (S92) und Nvidia (NVD) gesucht

- 17.12.24 - Tech-Market Report: TecDAX und NASDAQ geben ab - SMA Solar (S92) gesucht

- 13.12.24 - Tech-Market Report: TecDAX rutscht ab, NASDAQ konsolidiert - Nvidia und AMD leichter

- 03.12.24 - Tech-Market Report: TecDAX legt leicht zu, NASDAQ behauptet - Tesla (TL0) rutschen ab

- 15.10.24 - Tech-Market Report: SMA Solar (S92) rutschen ab, NASDAQ leichter