22.04.13 News Öl Metalle shareribs-Happen

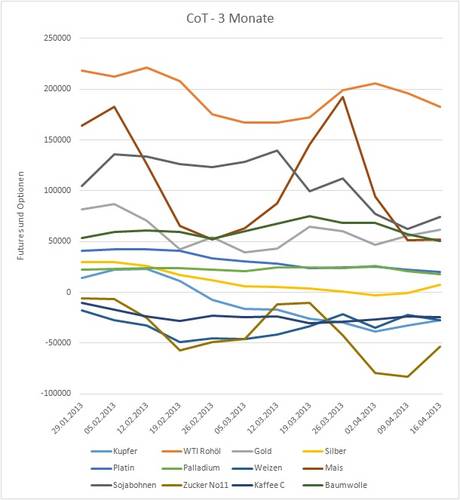

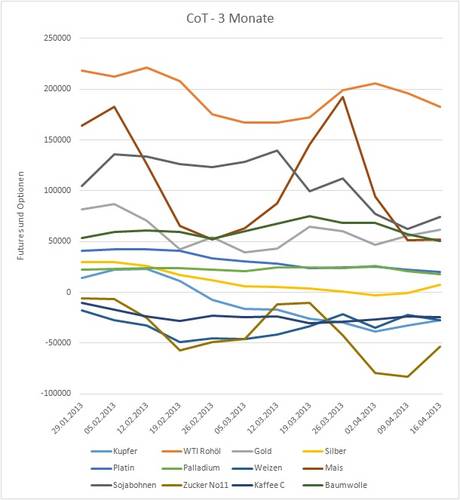

Rohstoffinvestoren setzen auf Gold- und Silberrebound - CoT-Bericht

(shareribs.com) New York 22.04.13 - Die Rohstoffinvestoren wurden in der vergangenen Woche heftig durchgeschüttelt. Industrie- und Edelmetalle aber auch Öl gingen in die Knie, die Agrarrohstoffe hingegen konnten sich behaupten. Die spekulativen Finanzinvestoren haben den Sell Off bei Gold und Silber genutzt.

Die Preise von Gold und Silber brachen in der vergangenen Woche massiv ein, was einigen Stimmen zu Folge, einer konzertierten Aktion großer Marktteilnehmer zu verdanken ist. Gold verbilligte sich um elf, Silber um fünfzehn Prozent. Die Hedge Fonds nutzten die Gelegenheit, sich mit Longpositionen auf Silber und Gold einzudecken, da das gegenwärtige Preisniveau als sehr attraktiv eingeschätzt wird. Bei beiden Metallen gibt es zwar jeweils hohe Short-Positionen, die Long-Wetten jedoch überwiegen. Laut CoT-Bericht der CFTC ist bei Silber aus den Netto-Shorts ein Netto-Long von 7.694 Kontrakten geworden, bei Gold wurden die Netto-Longpositionen um zehn Prozent auf 61.579 Kontrakte ausgeweitet. Bei Palladium und Platin sank die Zahl der Netto-Longs um 16 bzw. neun Prozent.

Auch bei Kupfer war die zweite Woche in Folge ein Rückgang der Netto-Shortpositionen zu verzeichnen, diese sanken um 16 Prozent auf 27.412 Kontrakte. Der Kupferpreis ist zuletzt deutlich zurückgekommen und das Abwärtspotential wird derzeit geringer eingeschätzt als die Wahrscheinlichkeit eines Rebounds. Zuletzt hatte China mit seinen Konjunkturdaten für eine schlechte Stimmung gesorgt. Gleichzeitig aber mehrten sich die Berichte über eine steigende Endkundennachfrage in China.

Die steigende Ölproduktion in den USA, das als hoch bewertete Angebot weltweit und die jüngste Korrektur der Bedarfsprognosen haben dazu geführt, dass die spekulativen Finanzinvestoren ihre Netto-Longspositionen auf WTI-Rohöl in der vergangenen Woche um sieben Prozent auf 183.023 Kontrakte reduziert haben.

Bei den Agrarrohstoffen und Soft Commodities ist das Bild etwas differenzierter. Der jüngste Rückgang der Preise für Mais und Sojabohnen hat dazu geführt, dass nun mehr Investoren auf steigende Preise setzen. Bei Mais stieg die Zahl der Netto-Longs auf 52.388 Kontrakte, bei den Sojabohnen war ein heftiger Anstieg um 19 Prozent auf 74.569 Kontrakte zu beobachten. Hier könnte die anhaltend hohe Nachfrage aus China wesentlich zur besseren Stimmung beigetragen haben. Bei Weizen werden die möglichen Auswirkungen der Kältewelle auf die Pflanzen noch nicht als schwerwiegend bewertet, die Netto-Shorts stiegen wieder, um 23 Prozent auf 23.178 Kontrakte. Die weltweiten Bestände von Weizen sind hoch, so dass es hier wenige Probleme bei der Verfügbarkeit geben dürfte.

Bei Zucker haben die Investoren ihre Netto-Shorts deutlich abgebaut, um 36 Prozent auf 53.324 Kontrakte. Bei Kaffee stieg die Zahl der Netto-Shorts um drei Prozent auf 24.334 Kontrakte und die Netto-Longs auf Baumwolle wurden um zwölf Prozent auf 50.445 Kontrakte reduziert.

Quelle: shareribs.com/CFTC

Die Preise von Gold und Silber brachen in der vergangenen Woche massiv ein, was einigen Stimmen zu Folge, einer konzertierten Aktion großer Marktteilnehmer zu verdanken ist. Gold verbilligte sich um elf, Silber um fünfzehn Prozent. Die Hedge Fonds nutzten die Gelegenheit, sich mit Longpositionen auf Silber und Gold einzudecken, da das gegenwärtige Preisniveau als sehr attraktiv eingeschätzt wird. Bei beiden Metallen gibt es zwar jeweils hohe Short-Positionen, die Long-Wetten jedoch überwiegen. Laut CoT-Bericht der CFTC ist bei Silber aus den Netto-Shorts ein Netto-Long von 7.694 Kontrakten geworden, bei Gold wurden die Netto-Longpositionen um zehn Prozent auf 61.579 Kontrakte ausgeweitet. Bei Palladium und Platin sank die Zahl der Netto-Longs um 16 bzw. neun Prozent.

Auch bei Kupfer war die zweite Woche in Folge ein Rückgang der Netto-Shortpositionen zu verzeichnen, diese sanken um 16 Prozent auf 27.412 Kontrakte. Der Kupferpreis ist zuletzt deutlich zurückgekommen und das Abwärtspotential wird derzeit geringer eingeschätzt als die Wahrscheinlichkeit eines Rebounds. Zuletzt hatte China mit seinen Konjunkturdaten für eine schlechte Stimmung gesorgt. Gleichzeitig aber mehrten sich die Berichte über eine steigende Endkundennachfrage in China.

Die steigende Ölproduktion in den USA, das als hoch bewertete Angebot weltweit und die jüngste Korrektur der Bedarfsprognosen haben dazu geführt, dass die spekulativen Finanzinvestoren ihre Netto-Longspositionen auf WTI-Rohöl in der vergangenen Woche um sieben Prozent auf 183.023 Kontrakte reduziert haben.

Bei den Agrarrohstoffen und Soft Commodities ist das Bild etwas differenzierter. Der jüngste Rückgang der Preise für Mais und Sojabohnen hat dazu geführt, dass nun mehr Investoren auf steigende Preise setzen. Bei Mais stieg die Zahl der Netto-Longs auf 52.388 Kontrakte, bei den Sojabohnen war ein heftiger Anstieg um 19 Prozent auf 74.569 Kontrakte zu beobachten. Hier könnte die anhaltend hohe Nachfrage aus China wesentlich zur besseren Stimmung beigetragen haben. Bei Weizen werden die möglichen Auswirkungen der Kältewelle auf die Pflanzen noch nicht als schwerwiegend bewertet, die Netto-Shorts stiegen wieder, um 23 Prozent auf 23.178 Kontrakte. Die weltweiten Bestände von Weizen sind hoch, so dass es hier wenige Probleme bei der Verfügbarkeit geben dürfte.

Bei Zucker haben die Investoren ihre Netto-Shorts deutlich abgebaut, um 36 Prozent auf 53.324 Kontrakte. Bei Kaffee stieg die Zahl der Netto-Shorts um drei Prozent auf 24.334 Kontrakte und die Netto-Longs auf Baumwolle wurden um zwölf Prozent auf 50.445 Kontrakte reduziert.

Quelle: shareribs.com/CFTC

Quelle: shareribs.com, Autor:

Verwandte Beiträge

- 23.04.25 - Ölpreise geben nach Bestandsdaten ab

- 22.04.25 - Ölpreise klettern kurzfristig - Unsicherheit bleibt hoch

- 17.04.25 - Ölpreise klettern - US-Rohölbestände steigen leicht

- 16.04.25 - Ölpreise durchwachsen - API meldet Bestandsrückgang

- 15.04.25 - Ölpreise etwas fester - IEA senkt Nachfrageprognosen

- 14.04.25 - Gold- und Rohöl-Longs gehen deutlich zurück - CoT-Report

- 14.04.25 - Stagflation, Zölle, Börsencrash - Warum Gold jetzt glänzt

- 11.04.25 - Ölpreise bleiben unter Druck

- 10.04.25 - Ölpreise nach Tarif-Volte durchwachsen

- 09.04.25 - Ölpreise fallen deutlich - API meldet Bestandsrückgang