10.03.14 News Soft Commodities Metalle Öl

Rohstoffinvestoren bullisch wie nie – CoT-Bericht

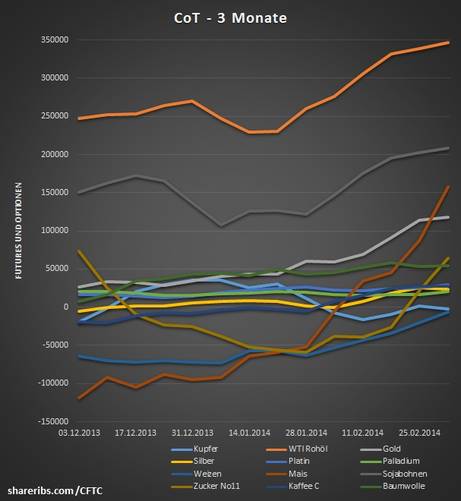

(shareribs.com) New York 10.03.14 - Die spekulativen Finanzinvestoren haben in der vergangenen Woche ihre Longpositionen auf Rohstoffe erneut ausgeweitet. Laut CFTC sind die Netto-Longpositionen auf das höchste Niveau seit Beginn der Daten im Jahr 2006 gestiegen.

Wie die Commodity Futures Trading Commission am Freitag mitteilte, ist die Zahl der Netto-Longpositionen auf 18 in den USA gehandelte Rohstoffe in der Woche bis zum 4. März um 9,7 Prozent auf 1,59 Mio. Kontrakte gestiegen, das höchste Niveau seit Juni 2006, als man die Daten erstmals erhob. Davon profitzierten vor allem Agrarrohstoffe, aber auch Gold und Rohöl.

Der Goldpreis hat den besten Jahresstart seit sechs Jahren hingelegt, in der vergangenen Woche wurde der achte Wochengewinn in Folge verzeichnet. Die zuletzt eher schwachen Arbeitsmarktdaten und Konjunkturdaten aus den USA und die Spannungen in der Ukraine lassen Gold für Investoren wieder attraktiver erscheinen. Für Goldman Sachs ist die Rally derweil eher von kurzfristiger Natur und die Wahrscheinlichkeit eines Abrutschens auf weniger als 1.000 USD wachse. Zuletzt ist jedoch auch wieder die Nachfrage seitens ETFs gestiegen, im Februar wurde der erste Netto-Zufluss seit 2012 verzeichnet. Die Holdings im SPDR Gold Trust stiegen seit Jahresbeginn um 0,9 Prozent, nachdem diese 2013 um 41 Prozent eingebrochen waren.

Die Netto-Longpositionen auf Gold stiegen in der vergangenen Woche um 3,8 Prozent auf 118.241 Kontrakte, das höchste Niveau seit Mitte Dezember 2012. Die Zahl der Netto-Longs auf Silber wurde um sieben Prozent auf 23.343 Kontrakte reduziert. Bei Platin und Palladium hingegen wurde ein deutlicher Anstieg verzeichnet. Die Streiks im südafrikanischen Platinsektor gehen weiter. Immer wieder scheiterten in den vergangenen Wochen die Verhandlungen zwischen Gewerkschaften und Bergbauunternehmen, weshalb sich der Markt verengen könnte. Die Zahl der Netto-Longpositionen auf Platin stieg um 18 Prozent auf 29.808 Punkte, jene von Palladium kletterten um 22 Prozent auf 20.370 Kontrakte.

Gegenüber Kupfer sind die Marktteilnehmer derzeit unentschieden. Der enge Markt in London und das 2013 verzeichnete hohe Defizit rücken derzeit in den Hintergrund, da es Zweifel über die Stärke der chinesischen Konjunktur gibt. Die Kupferimporte Chinas kletterten im Januar auf Rekordhoch, gingen im Februar aber wieder zurück. Weiterhin brachen die chinesischen Exporte im Februar um 18 Prozent gegenüber dem Vorjahresmonat ein. Die spekulativen Finanzinvestoren sind nun wieder netto short mit 2.566 Kontrakten.

Bei Rohöl stieg die Zahl der Netto-Longpositionen um zwei Prozent auf ein Rekordhoch von 346.469 Kontrakten. In den USA war es in den vergangenen Monaten sehr kalt, was die Nachfrage hoch hielt. Gegenüber dem Vorjahr ist diese zuletzt aber wieder leicht gesunken. Auch hier kommen die Spannungen in der Ukraine zum Tragen. Zwar ist bisher nicht davon auszugehen, dass russische Ölexporte durch die Sanktionen des Westens beeinträchtigt werden, es könnte aber durchaus als realistische Option gewertet werden, weshalb die Marktteilnehmer sich entsprechend positionieren.

Die größten Profiteure an den Rohstoffmärkten sind jedoch Agrarrohstoffe und Soft Commodities. Bei Mais wurde die Zahl der Netto-Longpositionen um 80 Prozent auf 158.122 Kontrakte ausgeweitet, das höchste Niveau seit Februar 2013. Die hohe Exportnachfrage und die Spannungen in der Ukraine treiben den Markt. Die Ukraine ist einer der weltweit wichtigsten Maisproduzenten, weshalb sich etwaige Engpässe dort auf die Exportnachfrage in den USA auswirken dürften. Auch bei Weizen sieht es ähnlich aus, die Zahl der Netto-Shortpositionen sank um 70 Prozent auf 6.040 Kontrakte. Bei den Sojabohnen stützen die extrem hohe Exportnachfrage und die Erwartung geringer Lagerendbestände in den USA. Die Exportverpflichtungen von US-Lieferanten sind heute bereits deutlich höher als das USDA für das gesamte Handelsjahr erwartet. Im Zuge des heutigen WASDE-Berichtes dürfte das USDA deshalb die Prognosen nach oben korrigieren. Die Zahl der Netto-Longpositionen stieg um drei Prozent auf 208.493 Kontrakte

Quelle: shareribs.com / CFTC

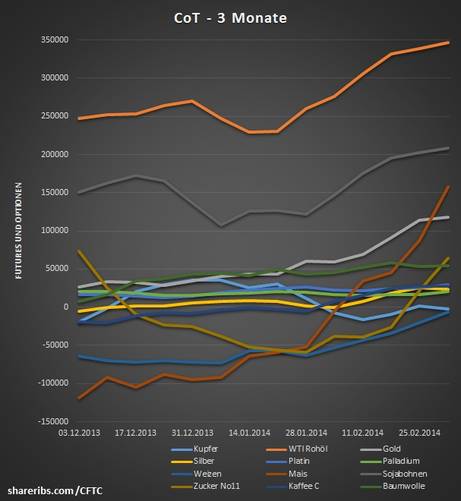

Wie die Commodity Futures Trading Commission am Freitag mitteilte, ist die Zahl der Netto-Longpositionen auf 18 in den USA gehandelte Rohstoffe in der Woche bis zum 4. März um 9,7 Prozent auf 1,59 Mio. Kontrakte gestiegen, das höchste Niveau seit Juni 2006, als man die Daten erstmals erhob. Davon profitzierten vor allem Agrarrohstoffe, aber auch Gold und Rohöl.

Der Goldpreis hat den besten Jahresstart seit sechs Jahren hingelegt, in der vergangenen Woche wurde der achte Wochengewinn in Folge verzeichnet. Die zuletzt eher schwachen Arbeitsmarktdaten und Konjunkturdaten aus den USA und die Spannungen in der Ukraine lassen Gold für Investoren wieder attraktiver erscheinen. Für Goldman Sachs ist die Rally derweil eher von kurzfristiger Natur und die Wahrscheinlichkeit eines Abrutschens auf weniger als 1.000 USD wachse. Zuletzt ist jedoch auch wieder die Nachfrage seitens ETFs gestiegen, im Februar wurde der erste Netto-Zufluss seit 2012 verzeichnet. Die Holdings im SPDR Gold Trust stiegen seit Jahresbeginn um 0,9 Prozent, nachdem diese 2013 um 41 Prozent eingebrochen waren.

Die Netto-Longpositionen auf Gold stiegen in der vergangenen Woche um 3,8 Prozent auf 118.241 Kontrakte, das höchste Niveau seit Mitte Dezember 2012. Die Zahl der Netto-Longs auf Silber wurde um sieben Prozent auf 23.343 Kontrakte reduziert. Bei Platin und Palladium hingegen wurde ein deutlicher Anstieg verzeichnet. Die Streiks im südafrikanischen Platinsektor gehen weiter. Immer wieder scheiterten in den vergangenen Wochen die Verhandlungen zwischen Gewerkschaften und Bergbauunternehmen, weshalb sich der Markt verengen könnte. Die Zahl der Netto-Longpositionen auf Platin stieg um 18 Prozent auf 29.808 Punkte, jene von Palladium kletterten um 22 Prozent auf 20.370 Kontrakte.

Gegenüber Kupfer sind die Marktteilnehmer derzeit unentschieden. Der enge Markt in London und das 2013 verzeichnete hohe Defizit rücken derzeit in den Hintergrund, da es Zweifel über die Stärke der chinesischen Konjunktur gibt. Die Kupferimporte Chinas kletterten im Januar auf Rekordhoch, gingen im Februar aber wieder zurück. Weiterhin brachen die chinesischen Exporte im Februar um 18 Prozent gegenüber dem Vorjahresmonat ein. Die spekulativen Finanzinvestoren sind nun wieder netto short mit 2.566 Kontrakten.

Bei Rohöl stieg die Zahl der Netto-Longpositionen um zwei Prozent auf ein Rekordhoch von 346.469 Kontrakten. In den USA war es in den vergangenen Monaten sehr kalt, was die Nachfrage hoch hielt. Gegenüber dem Vorjahr ist diese zuletzt aber wieder leicht gesunken. Auch hier kommen die Spannungen in der Ukraine zum Tragen. Zwar ist bisher nicht davon auszugehen, dass russische Ölexporte durch die Sanktionen des Westens beeinträchtigt werden, es könnte aber durchaus als realistische Option gewertet werden, weshalb die Marktteilnehmer sich entsprechend positionieren.

Die größten Profiteure an den Rohstoffmärkten sind jedoch Agrarrohstoffe und Soft Commodities. Bei Mais wurde die Zahl der Netto-Longpositionen um 80 Prozent auf 158.122 Kontrakte ausgeweitet, das höchste Niveau seit Februar 2013. Die hohe Exportnachfrage und die Spannungen in der Ukraine treiben den Markt. Die Ukraine ist einer der weltweit wichtigsten Maisproduzenten, weshalb sich etwaige Engpässe dort auf die Exportnachfrage in den USA auswirken dürften. Auch bei Weizen sieht es ähnlich aus, die Zahl der Netto-Shortpositionen sank um 70 Prozent auf 6.040 Kontrakte. Bei den Sojabohnen stützen die extrem hohe Exportnachfrage und die Erwartung geringer Lagerendbestände in den USA. Die Exportverpflichtungen von US-Lieferanten sind heute bereits deutlich höher als das USDA für das gesamte Handelsjahr erwartet. Im Zuge des heutigen WASDE-Berichtes dürfte das USDA deshalb die Prognosen nach oben korrigieren. Die Zahl der Netto-Longpositionen stieg um drei Prozent auf 208.493 Kontrakte

Quelle: shareribs.com / CFTC

Quelle: shareribs.com, Autor:

Verwandte Beiträge

- 23.04.25 - Ölpreise geben nach Bestandsdaten ab

- 22.04.25 - Ölpreise klettern kurzfristig - Unsicherheit bleibt hoch

- 17.04.25 - Ölpreise klettern - US-Rohölbestände steigen leicht

- 16.04.25 - Ölpreise durchwachsen - API meldet Bestandsrückgang

- 15.04.25 - Ölpreise etwas fester - IEA senkt Nachfrageprognosen

- 14.04.25 - Gold- und Rohöl-Longs gehen deutlich zurück - CoT-Report

- 14.04.25 - Stagflation, Zölle, Börsencrash - Warum Gold jetzt glänzt

- 11.04.25 - Ölpreise bleiben unter Druck

- 10.04.25 - Ölpreise nach Tarif-Volte durchwachsen

- 09.04.25 - Ölpreise fallen deutlich - API meldet Bestandsrückgang