Warnsignale werden konkreter

(Libra Invest) Nur von außen betrachtet ist noch kein Ende der Kursrallye abzusehen. Wer aber einen Blick unter die Oberfläche der Indizes riskiert, erkennt dort ein Brodeln. Die großen Anleger lenken kein frisches Kapital mehr in den Markt und immer mehr Aktien rutschten unter die wichtige 50–Tagelinie. In diesem Sinne interessant ist auch die relativ schlechte Performance der Transportaktien.

Liebe Anlegerinnen und Anleger,

vielleicht ist es ja der Beginn der traditionellen Fastenzeit, der die Anleger nachdenklich stimmt und den Appetit auf Risiko bzw. weitere Aktieninvestitionen mindert. Wahrscheinlich aber eher die Sitzung der europäischen Notenbank in dieser und die der FED in der kommenden Woche. Immerhin scheint ein Zinsschritt in den USA an der Börse eingepreist, wie die Kursverluste der sensitiven Goldminen zeigen. Auch die EZB wird sich wahrscheinlich viel weniger expansiv als in der jüngeren Vergangenheit argumentieren.

Das vorsichtige Umdenken der Marktteilnehmer erkennen Sie gut an der Entwicklung der Rendite der zehnjährigen US-Anleihe. Klammheimlich hat sich hier nach dem ersten-„Brexit- Schock“ im vergangenen Juli eine Bodenbildung vollendet und sich dann mit hoher Dynamik auf den Weg nach oben gemacht. Der Zinsanstieg am Kapitalmarkt nimmt Konturen an und hat bisher diejenigen Anleger bestraft, die davon ausgingen, dass steigende Renditen und steigende Aktienkurse nicht möglich sind.

Deutlich zeigt Ihnen der gelassene P&F Chart die Dynamik des Zinsanstiegs am Anleihemarkt, der den Umfang des Jahres 2013 schon längst übersteigt, welches bekanntlich ein schwieriges Aktienjahr war. Bisher wird in den Medien wenig über die Gefahr von steigenden Zinsen für den Aktienmarkt berichtet. Dabei bleibt jedoch die Millionen-Dollar-Frage, ab welcher Rendite die ersten großen Anlagebeträge aus Aktien zurück in den angeblich so sicheren Rentenmarkt fließen – oder dieser sogar umgekehrt ins Wanken kommen könnte. Verschiedene bekannte Aktienstrategen sehen diese rote Linie irgendwo zwischen 2,5 und 3 %, also auf dem aktuellen Niveau. Die aktuelle Konsolidierungsphase könnte also insofern begründet sein.

Die sehr positive X- Spalte im rechten Bereich der Grafik zeigt Ihnen die ungewöhnlich große Dynamik der Bewegung. Gleich im ersten Anlauf wurden die mehrfachen Widerstände der vergangenen Jahre bei 2,5 % förmlich pulverisiert. Entsprechend dem aktuellen „Punch“ der Bewegung muss nach wie vor mit höheren Zinsen gerechnet werden.

Für die Annahme einer größeren Umverteilungsphase am Aktienmarkt gibt es noch keinerlei Hinweise in den globalen Indizes. Aber eine erhöhte Aufmerksamkeit ist sicherlich empfehlenswert, da es unterhalb der Oberfläche der Indizes bereits gefährlich brodelt.

Warnsignal: Transportaktien relativ schwach

Bekanntlich gilt die Performance der Transportaktien als ein guter Indikator für den Zustand der Konjunktur. Auch für die Charttechniker unter uns ist der Sektor interessant, da ihm ein vorlaufender Charakter zugesprochen wird. Wichtig ist hier auch die Dow-Theorie, die besagt, dass sich in einem stabilen Aufschwung die Industrie- und die Transportaktien gegenseitig bestätigen sollen. Auffällig und ein Warnsignal ist aktuell, dass sich die Transportaktien relativ betrachtet schwächer als der übergeordnete S & P 500 Index verhalten.

Hier sehen Sie die relative Veränderung der Transportaktien gegenüber den wichtigsten US- Aktien als gelassenen P & F Chart. Nach der fulminanten Überrendite des Transportsektors seit Oktober (Buchstabe A) und der Bildung einer neuen Unterstützungsgerade, hat sich nun ein Verkaufssignal der P & F Technik gebildet. Dies erkennen Sie an der aktuellen 0-Spalte ganz rechts, die sich bei etwa 396 Punkten unter die vorherige geschoben hat. An dieser Stelle war der Verkaufsdruck aus irgendwelchen uns unbekannten Gründen größer als noch im Januar (Ziffer 1). Nach wie vor notieren wir komfortabel oberhalb der aufsteigenden Unterstützungsgerade, für Panik ist es also noch viel zu früh. Aber meiner Meinung nach ist die Entwicklung interessant und sollte im Auge behalten werden.

Der Markt weicht von innen auf

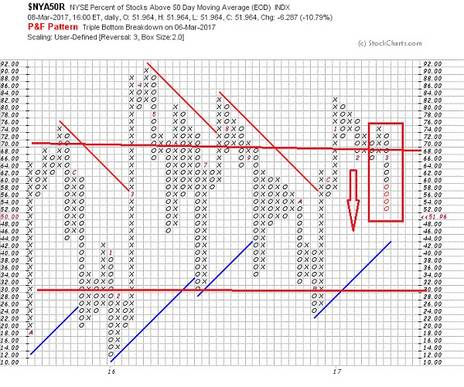

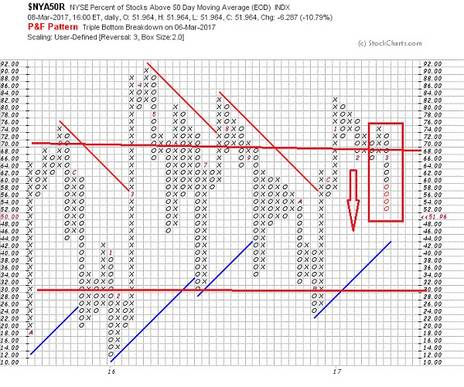

Die folgende Grafik zeigt Ihnen einen wichtigen und relativ kurzfristigen Risikoindikator des inneren Marktes. Sie sehen die Relation der an der New Yorker Börse gehandelten Aktien, die oberhalb ihrer wichtigen 50 –Tage- Linie notieren. Wie Sie an der negativen Nullspalte ganz rechts erkennen, brodelt es unterhalb der Oberfläche der großen Indizes.

Obwohl der S & P 500 Index und der Dow Jones noch stabil sind, tauchen immer mehr US-Aktien unter die sehr wichtige Unterstützung der 50-Tagelinie. In diesem Sinne wird derzeit der Markt vom Angebot gelenkt und der aktuelle Impuls zeigt nach unten. Natürlich ist dies eine Ist-Aufnahme und kein exakter Hinweis auf ein Ende der gegenwärtigen Rallye. Aber deutlich erkennen Sie, dass sich die großen Investoren sehr zögerlich verhalten und kein frisches Geld mehr in der Breite des Marktes investieren. Offenbar werden die großen Indizes von einigen Flaggschiffen oben gehalten, während die kleineren und zyklischen Aktien bereits unter Druck stehen - ein klassisches Warnzeichen, obwohl wir uns noch in einem sehr frühen Stadium befinden.

Meiner Meinung nach schadet es nicht, die Stoppkurse sehr genau zu beachten und über Gewinnmitnahmen nachzudenken.

Falls Sie sich für die Philosophie des inneren Marktes interessieren, können Sie sich hier darüber informieren.

Ich wünsche Ihnen viel Erfolg mit ihren Positionen und herzliche Grüße aus dem Rheinland.

Ihr Klaus Buhl

Für den Inhalt des Beitrages ist allein der Autor bzw. die aufgeführte Quelle verantwortlich. Der vertretene Standpunkt spiegelt nicht die Meinung des Website-Betreibers wider und stellt keinerlei Aufforderung zum Kauf-/Verkauf von Wertpapieren dar. Beachten sie bitte auch unseren Risikohinweis!

Liebe Anlegerinnen und Anleger,

vielleicht ist es ja der Beginn der traditionellen Fastenzeit, der die Anleger nachdenklich stimmt und den Appetit auf Risiko bzw. weitere Aktieninvestitionen mindert. Wahrscheinlich aber eher die Sitzung der europäischen Notenbank in dieser und die der FED in der kommenden Woche. Immerhin scheint ein Zinsschritt in den USA an der Börse eingepreist, wie die Kursverluste der sensitiven Goldminen zeigen. Auch die EZB wird sich wahrscheinlich viel weniger expansiv als in der jüngeren Vergangenheit argumentieren.

Das vorsichtige Umdenken der Marktteilnehmer erkennen Sie gut an der Entwicklung der Rendite der zehnjährigen US-Anleihe. Klammheimlich hat sich hier nach dem ersten-„Brexit- Schock“ im vergangenen Juli eine Bodenbildung vollendet und sich dann mit hoher Dynamik auf den Weg nach oben gemacht. Der Zinsanstieg am Kapitalmarkt nimmt Konturen an und hat bisher diejenigen Anleger bestraft, die davon ausgingen, dass steigende Renditen und steigende Aktienkurse nicht möglich sind.

Deutlich zeigt Ihnen der gelassene P&F Chart die Dynamik des Zinsanstiegs am Anleihemarkt, der den Umfang des Jahres 2013 schon längst übersteigt, welches bekanntlich ein schwieriges Aktienjahr war. Bisher wird in den Medien wenig über die Gefahr von steigenden Zinsen für den Aktienmarkt berichtet. Dabei bleibt jedoch die Millionen-Dollar-Frage, ab welcher Rendite die ersten großen Anlagebeträge aus Aktien zurück in den angeblich so sicheren Rentenmarkt fließen – oder dieser sogar umgekehrt ins Wanken kommen könnte. Verschiedene bekannte Aktienstrategen sehen diese rote Linie irgendwo zwischen 2,5 und 3 %, also auf dem aktuellen Niveau. Die aktuelle Konsolidierungsphase könnte also insofern begründet sein.

Die sehr positive X- Spalte im rechten Bereich der Grafik zeigt Ihnen die ungewöhnlich große Dynamik der Bewegung. Gleich im ersten Anlauf wurden die mehrfachen Widerstände der vergangenen Jahre bei 2,5 % förmlich pulverisiert. Entsprechend dem aktuellen „Punch“ der Bewegung muss nach wie vor mit höheren Zinsen gerechnet werden.

Für die Annahme einer größeren Umverteilungsphase am Aktienmarkt gibt es noch keinerlei Hinweise in den globalen Indizes. Aber eine erhöhte Aufmerksamkeit ist sicherlich empfehlenswert, da es unterhalb der Oberfläche der Indizes bereits gefährlich brodelt.

Warnsignal: Transportaktien relativ schwach

Bekanntlich gilt die Performance der Transportaktien als ein guter Indikator für den Zustand der Konjunktur. Auch für die Charttechniker unter uns ist der Sektor interessant, da ihm ein vorlaufender Charakter zugesprochen wird. Wichtig ist hier auch die Dow-Theorie, die besagt, dass sich in einem stabilen Aufschwung die Industrie- und die Transportaktien gegenseitig bestätigen sollen. Auffällig und ein Warnsignal ist aktuell, dass sich die Transportaktien relativ betrachtet schwächer als der übergeordnete S & P 500 Index verhalten.

Hier sehen Sie die relative Veränderung der Transportaktien gegenüber den wichtigsten US- Aktien als gelassenen P & F Chart. Nach der fulminanten Überrendite des Transportsektors seit Oktober (Buchstabe A) und der Bildung einer neuen Unterstützungsgerade, hat sich nun ein Verkaufssignal der P & F Technik gebildet. Dies erkennen Sie an der aktuellen 0-Spalte ganz rechts, die sich bei etwa 396 Punkten unter die vorherige geschoben hat. An dieser Stelle war der Verkaufsdruck aus irgendwelchen uns unbekannten Gründen größer als noch im Januar (Ziffer 1). Nach wie vor notieren wir komfortabel oberhalb der aufsteigenden Unterstützungsgerade, für Panik ist es also noch viel zu früh. Aber meiner Meinung nach ist die Entwicklung interessant und sollte im Auge behalten werden.

Der Markt weicht von innen auf

Die folgende Grafik zeigt Ihnen einen wichtigen und relativ kurzfristigen Risikoindikator des inneren Marktes. Sie sehen die Relation der an der New Yorker Börse gehandelten Aktien, die oberhalb ihrer wichtigen 50 –Tage- Linie notieren. Wie Sie an der negativen Nullspalte ganz rechts erkennen, brodelt es unterhalb der Oberfläche der großen Indizes.

Obwohl der S & P 500 Index und der Dow Jones noch stabil sind, tauchen immer mehr US-Aktien unter die sehr wichtige Unterstützung der 50-Tagelinie. In diesem Sinne wird derzeit der Markt vom Angebot gelenkt und der aktuelle Impuls zeigt nach unten. Natürlich ist dies eine Ist-Aufnahme und kein exakter Hinweis auf ein Ende der gegenwärtigen Rallye. Aber deutlich erkennen Sie, dass sich die großen Investoren sehr zögerlich verhalten und kein frisches Geld mehr in der Breite des Marktes investieren. Offenbar werden die großen Indizes von einigen Flaggschiffen oben gehalten, während die kleineren und zyklischen Aktien bereits unter Druck stehen - ein klassisches Warnzeichen, obwohl wir uns noch in einem sehr frühen Stadium befinden.

Meiner Meinung nach schadet es nicht, die Stoppkurse sehr genau zu beachten und über Gewinnmitnahmen nachzudenken.

Falls Sie sich für die Philosophie des inneren Marktes interessieren, können Sie sich hier darüber informieren.

Ich wünsche Ihnen viel Erfolg mit ihren Positionen und herzliche Grüße aus dem Rheinland.

Ihr Klaus Buhl

Für den Inhalt des Beitrages ist allein der Autor bzw. die aufgeführte Quelle verantwortlich. Der vertretene Standpunkt spiegelt nicht die Meinung des Website-Betreibers wider und stellt keinerlei Aufforderung zum Kauf-/Verkauf von Wertpapieren dar. Beachten sie bitte auch unseren Risikohinweis!

Quelle: Libra Invest, Autor: