Schwacher Oktober

(Heiko Thieme) Der größte Sturm (Hurrikan) in über 70 Jahren legt die Ost-Küste der USA Ende Oktober fast vollkommen lahm. Rund 60 Millionen Menschen sind davon betroffen. Der Sturm 'Sandy' hat einen Durchmesser von rund 1.600 Kilometer! Dies ist die Entfernung von Hamburg bis zur portugiesischen Hauptstadt Lissabon oder von Hamburg bis zum Stiefel von Süd-Italien. Erstmals seit 1888 werden die US-Börsen aufgrund des Wetters für zwei Tage geschlossen bleiben!

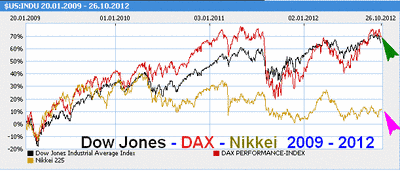

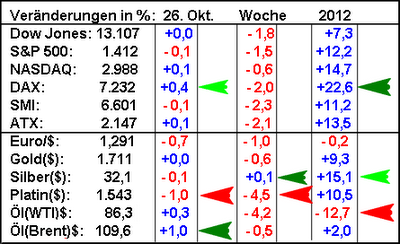

Die vierte Oktober-Woche brachte deutliche Minus-Zahlen; lediglich Silber konnte sich knapp behaupten (grüner Pfeil) und liegt seit Jahresbeginn an zweiter Stelle (hellgrüner Pfeil), während der DAX unverändert führt (grüner Pfeil) und Texas-Öl nach wie vor das Schlusslicht ist (roter Pfeil). Platin lag am Freitag und auch im Wochenverlauf auf dem letzten Platz (rote Pfeile).

Der Oktober wird im Minus enden, zumal an zwei der verbleibenden drei Börsentage Wetterbedingt kein Handel stattfindet. Die Verluste liegen je nach Index zwischen zwei bis vier Prozent. Damit ist die seit Juni bestehende vier Monats-Rallye zwar unterbrochen aber noch nicht unbedingt zu Ende. Die bisherigen Jahreshöchststände gab es Ende September beim DAX und während der ersten Oktober-Woche beim Dow Jones - nur 4% unter dem Allzeithoch vom Oktober 2007 - und Mitte Oktober beim SMI in der Schweiz. Der Wiener ATX hat sein Jahreshoch von Mitte März seitdem nicht mehr überschritten. Der Dow Jones müsste jetzt bis Jahresende 8% steigen, um meine Prognose von einem neuen Rekordhoch noch zu erfüllen. Dies ist nach dem Oktober-Minus eine fast zu große Hürde und hängt jetzt primär vom Wahlausgang in der nächsten Woche ab. Ein höheres Jahreshoch ist jedoch beim Dow Jones und auch DAX und SMI weiterhin möglich.

Die Präsidentschaftswahl ist momentan vollkommen unentschieden. Die Entscheidung fällt hier erst am letzten Tag, dem 6. November.

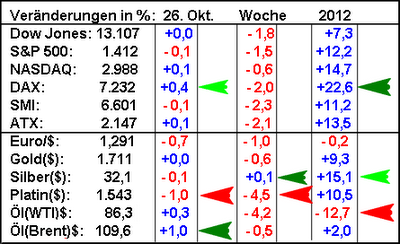

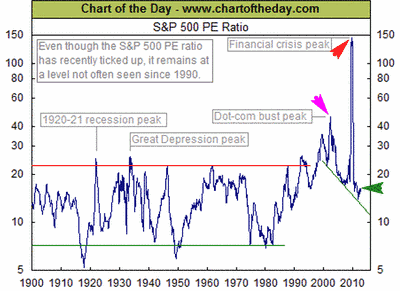

Quelle: chartoftheday.com

Die bisherigen Quartalsergebnisse (Q3) deuten auf den ersten Rückgang der Gewinne seit dem dritten Quartal 2009, also vor 11 Quartalen. Allerdings rechnen Analysten mit deutlichen Verbesserungen in den kommenden Quartalen, was mir etwas optimistisch erscheint. Aus historischer Sicht sind amerikanische Aktien mit einem Kurs/Gewinn-Verhältnis (KGV bzw. P/E Ratio) von 16 (grüner Pfeil) jedoch keinesfalls zu hoch bewertet. Der Trendkanal von 1900 bis heute zeigt die obere Grenze um 22 (rote Linie) und den unteren Bereich bei 7 (grüne Linie) an. Die Ausnahmen gab es zu Beginn des neuen Jahrtausends, als die Internet-Blase (.com) das KGV auf fast 50 trieb (lila Pfeil) und während der Finanzkrise 2008 sogar beinahe die 150-Marke (roter Pfeil) erreichte, als die Gewinne kollabierten. Auch in Anbetracht der niedrigen Zinsen hat die Aktien-Hausse, die im März 2009 begann, noch Spielraum.

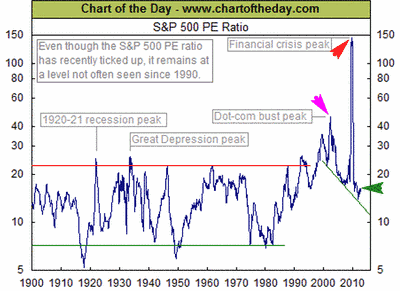

Seit Amtsantritt von Präsident Obama am 20. Januar 2009 (blauer Pfeil) ist der Dow Jones über 60% gestiegen (hellblauer Pfeil). Nimmt man den 9. März 2009 - den Beginn dieser Hausse - als Ausgangspunkt (schwarzer Pfeil), so beträgt das Plus über 100% bis Anfang Oktober. Der Trendkanal ist durch die grüne Unterstützungslinie und rote Obergrenze markiert. Die lila Linie zeigt, dass der Aufwärtstrend seit Mitte vergangenen Jahres etwas abgeflacht ist, ohne jedoch gebrochen zu sein. Ein neues Rekordhoch ist daher immer noch möglich.

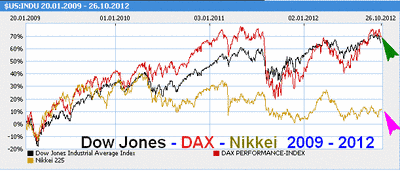

Die Hausse, die an Wall Street im März 2009 begann, ist allerdings keine exklusive 'Obama'-Rallye, sondern trifft auch auf Deutschland zu, wie der fast gleiche Verlauf vom Dow Jones und DAX zeigt. Beide Indizes weisen ein ähnliches Plus auf (grüner Pfeil). Weitaus schwächer war der japanische Nikkei Index, der seit Januar 2009 lediglich auf einen Anstieg von gut 10% kommt (lila Pfeil).

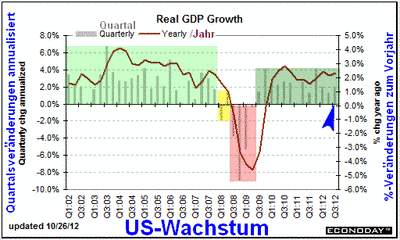

Quelle: econoday.com

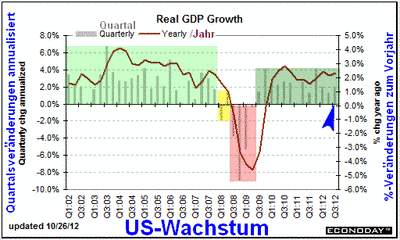

Die erste Hochrechnung schätzt das US-Wirtschaftswachstum im dritten Quartal auf 2% (blauer Pfeil). Im Vergleich zu anderen Industrie-Nationen liegt Amerika trotz dieser eher 'bescheidenen' Wachstumsrate vorn. Ein Drittel der Verbesserung beruht jedoch auf staatlich gesteuerte Verteidigungsausgaben. Um die Arbeitslosenrate nachhaltig zu senken, ist ein Wachstum von mindestens 3% erforderlich.

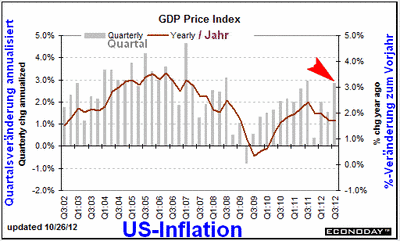

Quelle: econoday.com

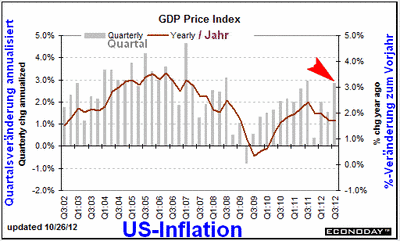

Die Preissteigerung (Inflationsrate gemessen am Deflator) liegt mit 2,8% (roter Pfeil) deutlich über den Schätzungen. Allerdings beruht ein Großteil der Verteuerung auf volatile Nahrungsmittelkosten und Energiepreise. Ohne diese beiden Posten wäre der Anstieg 'lediglich' 1,3%, was sich mit 1,7% im zweiten Quartal vergleicht. Inflation ist daher nach wie vor noch kein imminentes Problem.

Die vierte Oktober-Woche brachte deutliche Minus-Zahlen; lediglich Silber konnte sich knapp behaupten (grüner Pfeil) und liegt seit Jahresbeginn an zweiter Stelle (hellgrüner Pfeil), während der DAX unverändert führt (grüner Pfeil) und Texas-Öl nach wie vor das Schlusslicht ist (roter Pfeil). Platin lag am Freitag und auch im Wochenverlauf auf dem letzten Platz (rote Pfeile).

Der Oktober wird im Minus enden, zumal an zwei der verbleibenden drei Börsentage Wetterbedingt kein Handel stattfindet. Die Verluste liegen je nach Index zwischen zwei bis vier Prozent. Damit ist die seit Juni bestehende vier Monats-Rallye zwar unterbrochen aber noch nicht unbedingt zu Ende. Die bisherigen Jahreshöchststände gab es Ende September beim DAX und während der ersten Oktober-Woche beim Dow Jones - nur 4% unter dem Allzeithoch vom Oktober 2007 - und Mitte Oktober beim SMI in der Schweiz. Der Wiener ATX hat sein Jahreshoch von Mitte März seitdem nicht mehr überschritten. Der Dow Jones müsste jetzt bis Jahresende 8% steigen, um meine Prognose von einem neuen Rekordhoch noch zu erfüllen. Dies ist nach dem Oktober-Minus eine fast zu große Hürde und hängt jetzt primär vom Wahlausgang in der nächsten Woche ab. Ein höheres Jahreshoch ist jedoch beim Dow Jones und auch DAX und SMI weiterhin möglich.

Die Präsidentschaftswahl ist momentan vollkommen unentschieden. Die Entscheidung fällt hier erst am letzten Tag, dem 6. November.

Quelle: chartoftheday.com

Die bisherigen Quartalsergebnisse (Q3) deuten auf den ersten Rückgang der Gewinne seit dem dritten Quartal 2009, also vor 11 Quartalen. Allerdings rechnen Analysten mit deutlichen Verbesserungen in den kommenden Quartalen, was mir etwas optimistisch erscheint. Aus historischer Sicht sind amerikanische Aktien mit einem Kurs/Gewinn-Verhältnis (KGV bzw. P/E Ratio) von 16 (grüner Pfeil) jedoch keinesfalls zu hoch bewertet. Der Trendkanal von 1900 bis heute zeigt die obere Grenze um 22 (rote Linie) und den unteren Bereich bei 7 (grüne Linie) an. Die Ausnahmen gab es zu Beginn des neuen Jahrtausends, als die Internet-Blase (.com) das KGV auf fast 50 trieb (lila Pfeil) und während der Finanzkrise 2008 sogar beinahe die 150-Marke (roter Pfeil) erreichte, als die Gewinne kollabierten. Auch in Anbetracht der niedrigen Zinsen hat die Aktien-Hausse, die im März 2009 begann, noch Spielraum.

Seit Amtsantritt von Präsident Obama am 20. Januar 2009 (blauer Pfeil) ist der Dow Jones über 60% gestiegen (hellblauer Pfeil). Nimmt man den 9. März 2009 - den Beginn dieser Hausse - als Ausgangspunkt (schwarzer Pfeil), so beträgt das Plus über 100% bis Anfang Oktober. Der Trendkanal ist durch die grüne Unterstützungslinie und rote Obergrenze markiert. Die lila Linie zeigt, dass der Aufwärtstrend seit Mitte vergangenen Jahres etwas abgeflacht ist, ohne jedoch gebrochen zu sein. Ein neues Rekordhoch ist daher immer noch möglich.

Die Hausse, die an Wall Street im März 2009 begann, ist allerdings keine exklusive 'Obama'-Rallye, sondern trifft auch auf Deutschland zu, wie der fast gleiche Verlauf vom Dow Jones und DAX zeigt. Beide Indizes weisen ein ähnliches Plus auf (grüner Pfeil). Weitaus schwächer war der japanische Nikkei Index, der seit Januar 2009 lediglich auf einen Anstieg von gut 10% kommt (lila Pfeil).

Quelle: econoday.com

Die erste Hochrechnung schätzt das US-Wirtschaftswachstum im dritten Quartal auf 2% (blauer Pfeil). Im Vergleich zu anderen Industrie-Nationen liegt Amerika trotz dieser eher 'bescheidenen' Wachstumsrate vorn. Ein Drittel der Verbesserung beruht jedoch auf staatlich gesteuerte Verteidigungsausgaben. Um die Arbeitslosenrate nachhaltig zu senken, ist ein Wachstum von mindestens 3% erforderlich.

Quelle: econoday.com

Die Preissteigerung (Inflationsrate gemessen am Deflator) liegt mit 2,8% (roter Pfeil) deutlich über den Schätzungen. Allerdings beruht ein Großteil der Verteuerung auf volatile Nahrungsmittelkosten und Energiepreise. Ohne diese beiden Posten wäre der Anstieg 'lediglich' 1,3%, was sich mit 1,7% im zweiten Quartal vergleicht. Inflation ist daher nach wie vor noch kein imminentes Problem.

Seite: 1 2

Quelle: Heiko Thieme, Autor:

Verwandte Beiträge

- 25.04.25 - Ölpreise unter Druck

- 24.04.25 - Brent-Rohöl kann zulegen - OPEC-Dissens stützt

- 24.04.25 - Goldpreis steigt erstmals über 3.000 Euro je Feinunze

- 23.04.25 - Ölpreise geben nach Bestandsdaten ab

- 22.04.25 - Ölpreise klettern kurzfristig - Unsicherheit bleibt hoch

- 17.04.25 - Ölpreise klettern - US-Rohölbestände steigen leicht

- 16.04.25 - Ölpreise durchwachsen - API meldet Bestandsrückgang

- 15.04.25 - Ölpreise etwas fester - IEA senkt Nachfrageprognosen

- 14.04.25 - Gold- und Rohöl-Longs gehen deutlich zurück - CoT-Report

- 14.04.25 - Stagflation, Zölle, Börsencrash - Warum Gold jetzt glänzt

Relevante Zertifikate Letztes Update: 27.10.2016

| Name | Fälligkeit | Referenz | Geld | Brief | Änderung |

|---|---|---|---|---|---|

| NYSE Arca Gold Bugs Index Open End Zertifikat (DE0006874803) |

open end | 174.30 | 155.33 | 157.67 | 0.24 |

| Gold Open End Zertifikat (DE0008593419) |

open end | 1269.54 | 116.47 | 116.50 | 0.29 |

| Gold Quanto Open End Zertifikat (DE000A0AB842) |

open end | 0.00 | 109.50 | 0.00 | 0.30 |

| Silber Basket Open End Zertifikat (NL0000331437) |

open end | 0.00 | 6.35 | 0.00 | -0.25 |

| Gold MINI Long (NL0000268423) |

open end | 0.00 | 76.05 | 0.00 | 0.30 |

| Silber Open End Zertifikat (NL0000255248) |

open end | 17.64 | 16.18 | 16.20 | 0.03 |

| Erdöl (Brent Crude Oil) Open End Zertifikat (NL0000202109) |

open end | 51.51 | 22.13 | 22.17 | 0.24 |

| Silber Quanto Open End Zertifikat (DE000A0AB826) |

open end | 0.00 | 12.59 | 0.00 | 0.00 |

| Kupfer LME Open End Zertifikat (NL0000212934) |

open end | 0.00 | 59.15 | 0.00 | -0.45 |