Erfolgreicher Sommer

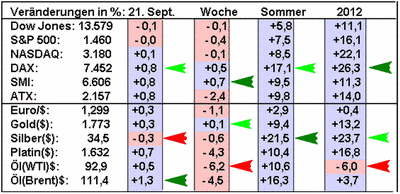

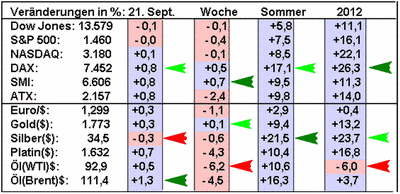

(Heiko Thieme) Der leichte Wochenverlust an Wall Street stellt den allgemeinen Aufwärtstrend nicht in Frage, sondern ist aus technischer Sicht sogar positiv zu bewerten. Atempausen gehören zu einer Hausse. Fragezeichen gibt es dagegen beim Öl, das im Wochenverlauf deutlich zurückkam (roter Pfeil) und jetzt wieder auch seit Jahresbeginn im Minus liegt (roter Pfeil). Meine Kaufbandbreite für Texas-Öl (WTI) bleibt bei $70 bis $80 pro Barrel.

Dieser Sommer, der am Freitag offiziell endete, war in allen Anlagebereichen sehr ergiebig. Unter den Aktienmärkten auf der Tabelle beeindruckte der DAX (hellgrüner Pfeil). Silber glänzte mit einem Plus von über 21% nicht nur im Sommer (grüner Pfeil), sondern konnte auch dadurch seit Jahresbeginn auf den zweiten Platz (hellgrüner Pfeil) nach dem DAX (grüner Pfeil) aufrücken.

Die letzte September-Woche kann ebenfalls im Minus enden, ohne dabei jedoch das Monatsplus zu gefährden. Neue Höchststände beim Dow Jones sind bereits im vierten Quartal möglich, beim DAX rechne ich nach wie vor damit erst im nächsten Jahr vor Ende April. Auch der S&P 500 Index wird sich schwer tun, neue Rekorde noch in diesem Jahr zu erzielen.

Der Ausgang der Kongress- und Präsidentschaftswahlen am 6. November wird die Endstände an den Aktienmärkten vor Jahresende entscheidend beeinflussen. Selbst wenn Obama wiedergewählt wird, was ich annehme, wird er keine Mehrheit im Repräsentantenhaus haben und im Senat bestenfalls über eine knappe Mehrheit verfügen. Dies bedeutet erneut eine politische Patt-Situation, wie bereits in den vergangenen zwei Jahren. Die US-Wirtschaft kann damit leben, Beifall verdient es jedoch kaum.

Vor sechs Wochen (siehe Blog vom 14. August) empfahl ich für flexible Anleger die Facebook Aktie mit einen Kurspotential von 25% bis November. Der Aktienkurs fiel Anfang September unter $18 und wurde auf meiner Hotline nochmals empfohlen. Nach einem Kursanstieg von 30% riet ich vergangene Woche zur Gewinnmitnahme. Heute fiel der Kurs um fast 10%, nachdem das Wochenmagazin Barron's die Aktie am Wochenende negativ beurteilte. Die Hotline machte sich bezahlt.

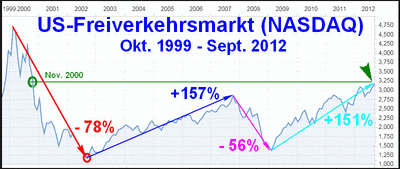

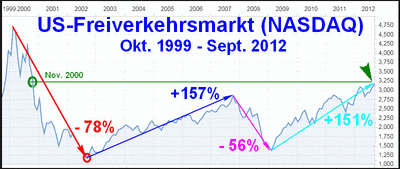

Der US-Freiverkehrsmarkt (NASDAQ) hat am Freitag einen 12-jährigen Höchststand erreicht (grüner Pfeil). Zuletzt wurde dieses Niveau im November 2000 (grüner Kreis) gesehen. Der NASDAQ hat in den vergangenen 13 Jahren dramatische Höhen und Tiefen erlebt. Eine Strategie des Kaufens und Haltens hätte sich hier nicht bezahlt gemacht. Vom allzeitigen Rekordhoch (5.049) am 10 . März 2000 fiel dieser Index innerhalb von 2 Jahren und sieben Monaten um 78% bis zum 9. Oktober 2002 (roter Pfeil). Nur einmal gab es einen noch größeren Verlust, als der Dow Jones Index in einem fast gleich langen Zeitraum von 2 Jahren und fünf Monaten von April 1930 bis September 1932 einen Einbruch von 86% erlebte. Der NASDAQ legte innerhalb von fünf Jahren bis zum 31. Oktober 2007 ein beachtliches Plus von 157% vor (blauer Pfeil). Danach kaum es erneut zu einem Einbruch von 56% (lila Pfeil) innerhalb von 17 Monaten. Am 9. März 2009 begann eine neue Hausse, die nach einer kurzen Unterbrechung im Sommer vergangenen Jahres (-18 % innerhalb eines Monats) bisher ein Plus von 151% einbrachte (hellblauer Pfeil). Der kometenhafte Anstieg von Apple machte dabei rund 20% aus! Um den Höchststand vom März 2000 wieder zu erreichen, müsste der NASDAQ fast 60% steigen, was innerhalb dieses Jahrzehnts durchaus möglich aber nicht garantiert ist.

Wäre Apple im Dow Jones, so würde dieser Index auf einem neuen Rekordhoch von über 15.000 stehen. Am heutigen Montag wird der Nahrungsmittelkonzern Kraft Foods (KFT) aus dem Dow Jones herausgenommen und ersetzt durch das in der Gesundheitspflege tätige Unternehmen UnitedHealth Group (UNH). Zuletzt wurde der Dow Jones im Juni 2009 verändert, als der Autohersteller General Motors und der Finanzkonzern Citigroup durch den Technologiekonzern Cisco Sysrems (CSCO) und die Versicherungsgruppe Travelers (TRA) ersetzt wurden.

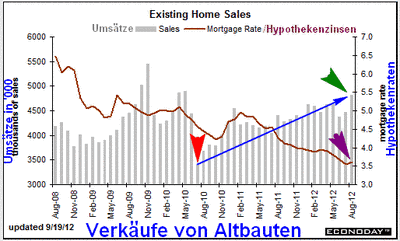

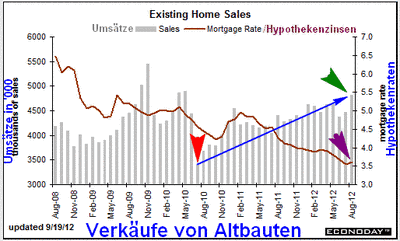

Quelle: econoday

Die Erholung am Immobilienmarkt setzt sich fort (blauer Pfeil). Der Verkauf von existierenden Häusern (Altbauten) ist im August deutlich gestiegen (grüner Pfeil) und hat damit den Rückgang im Juni mehr als aufgeholt. Die Tiefstände wurden Mitte 2010 gesehen (roter Pfeil). Hypothekenzinsen liegen mit rund 3,5% (lila Pfeil) auf einem historischen Niedrigstniveau.

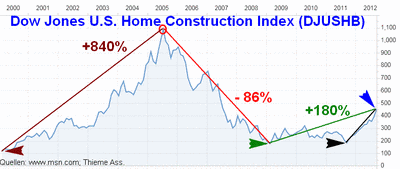

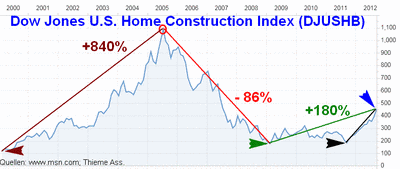

Bauwerte haben sich in jüngster Zeit deutlich erholt und bestätigen damit meine Kaufempfehlungen in diesem Sektor seit 2009. In der ersten Hälfte des vergangenen Jahrzehnts kam es zu einer völligen Überhitzungsphase im Bausektor, der innerhalb von fünfeinhalb Jahren um 840% stieg (braune Linie). Mit dem Einbruch der Bauwerte von 86% innerhalb von zwei Jahren und sieben Monaten (rote Linie) begann die größte globale Finanzkrise in 75 Jahren. Seit März 2009 (grüner Pfeil) stieg der Bau-Index um 180% (grüne Linie). Wer den Einstieg verpasst hatte, konnte nochmals vor einem Jahr (schwarzer Pfeil) mit einem ähnlichen Erfolg (schwarze Linie) einsteigen. Der Bauwert Lennar (LEN) hat seit März 2009 bereits fast 400% zugelegt! Die großen Gewinne erzielt man nur dann, wenn keiner kaufen will. Wer erst jetzt einsteigt kommt zu spät. Teilgewinnmitnahme und Gewinnabsicherung sind dagegen nunmehr empfohlen.

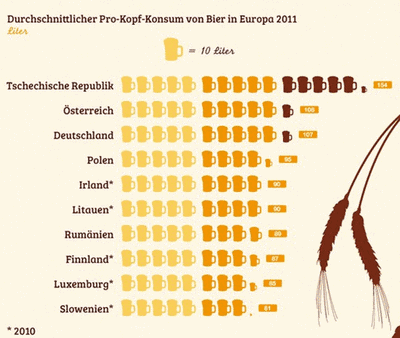

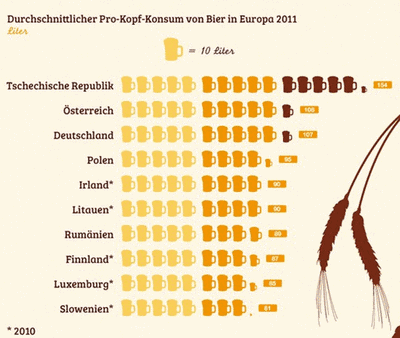

Deutschland liegt beim Bierverbrauch in Europa an erster Stelle. Allerdings sieht die Statistik etwas anders aus, wenn man den Verbrauch auf pro Kopf umrechnet. Hier kommen die Tschechen auf Platz eins, gefolgt von den Österreichern und erst dann die Deutschen auf Rang drei! Alles ist relativ.

Das Oktoberfest hat am Wochenende begonnen. Bis zum 7. Oktober wird das größte Volksfest der Welt rund sieben Millionen Besucher anlocken. Der Bierkonsum und Verzehr sind gigantisch. Ein Mass Bier kostet mit über neun Euro fast doppelt soviel wie bei anderen Veranstaltungen. Für weitere Details zum Oktoberfest klicken Sie hier

Weitere Analysen und Empfehlungen auf der Hotline. Der nächste Blog erscheint in der ersten Oktober-Woche auf www.heikothiehme.blogspot.de

Die Thieme Hotline:

Deutschland: 09001 / 191 192 (0,69€/Min.)

Schweiz: 0901 / 266 277 (CHF 1,00/Min.)

Österreich: 0900 / 500 515 (0,68€/Min.)

Alle Angaben ohne Gewähr.

Dieser Sommer, der am Freitag offiziell endete, war in allen Anlagebereichen sehr ergiebig. Unter den Aktienmärkten auf der Tabelle beeindruckte der DAX (hellgrüner Pfeil). Silber glänzte mit einem Plus von über 21% nicht nur im Sommer (grüner Pfeil), sondern konnte auch dadurch seit Jahresbeginn auf den zweiten Platz (hellgrüner Pfeil) nach dem DAX (grüner Pfeil) aufrücken.

Die letzte September-Woche kann ebenfalls im Minus enden, ohne dabei jedoch das Monatsplus zu gefährden. Neue Höchststände beim Dow Jones sind bereits im vierten Quartal möglich, beim DAX rechne ich nach wie vor damit erst im nächsten Jahr vor Ende April. Auch der S&P 500 Index wird sich schwer tun, neue Rekorde noch in diesem Jahr zu erzielen.

Der Ausgang der Kongress- und Präsidentschaftswahlen am 6. November wird die Endstände an den Aktienmärkten vor Jahresende entscheidend beeinflussen. Selbst wenn Obama wiedergewählt wird, was ich annehme, wird er keine Mehrheit im Repräsentantenhaus haben und im Senat bestenfalls über eine knappe Mehrheit verfügen. Dies bedeutet erneut eine politische Patt-Situation, wie bereits in den vergangenen zwei Jahren. Die US-Wirtschaft kann damit leben, Beifall verdient es jedoch kaum.

Vor sechs Wochen (siehe Blog vom 14. August) empfahl ich für flexible Anleger die Facebook Aktie mit einen Kurspotential von 25% bis November. Der Aktienkurs fiel Anfang September unter $18 und wurde auf meiner Hotline nochmals empfohlen. Nach einem Kursanstieg von 30% riet ich vergangene Woche zur Gewinnmitnahme. Heute fiel der Kurs um fast 10%, nachdem das Wochenmagazin Barron's die Aktie am Wochenende negativ beurteilte. Die Hotline machte sich bezahlt.

Der US-Freiverkehrsmarkt (NASDAQ) hat am Freitag einen 12-jährigen Höchststand erreicht (grüner Pfeil). Zuletzt wurde dieses Niveau im November 2000 (grüner Kreis) gesehen. Der NASDAQ hat in den vergangenen 13 Jahren dramatische Höhen und Tiefen erlebt. Eine Strategie des Kaufens und Haltens hätte sich hier nicht bezahlt gemacht. Vom allzeitigen Rekordhoch (5.049) am 10 . März 2000 fiel dieser Index innerhalb von 2 Jahren und sieben Monaten um 78% bis zum 9. Oktober 2002 (roter Pfeil). Nur einmal gab es einen noch größeren Verlust, als der Dow Jones Index in einem fast gleich langen Zeitraum von 2 Jahren und fünf Monaten von April 1930 bis September 1932 einen Einbruch von 86% erlebte. Der NASDAQ legte innerhalb von fünf Jahren bis zum 31. Oktober 2007 ein beachtliches Plus von 157% vor (blauer Pfeil). Danach kaum es erneut zu einem Einbruch von 56% (lila Pfeil) innerhalb von 17 Monaten. Am 9. März 2009 begann eine neue Hausse, die nach einer kurzen Unterbrechung im Sommer vergangenen Jahres (-18 % innerhalb eines Monats) bisher ein Plus von 151% einbrachte (hellblauer Pfeil). Der kometenhafte Anstieg von Apple machte dabei rund 20% aus! Um den Höchststand vom März 2000 wieder zu erreichen, müsste der NASDAQ fast 60% steigen, was innerhalb dieses Jahrzehnts durchaus möglich aber nicht garantiert ist.

Wäre Apple im Dow Jones, so würde dieser Index auf einem neuen Rekordhoch von über 15.000 stehen. Am heutigen Montag wird der Nahrungsmittelkonzern Kraft Foods (KFT) aus dem Dow Jones herausgenommen und ersetzt durch das in der Gesundheitspflege tätige Unternehmen UnitedHealth Group (UNH). Zuletzt wurde der Dow Jones im Juni 2009 verändert, als der Autohersteller General Motors und der Finanzkonzern Citigroup durch den Technologiekonzern Cisco Sysrems (CSCO) und die Versicherungsgruppe Travelers (TRA) ersetzt wurden.

Quelle: econoday

Die Erholung am Immobilienmarkt setzt sich fort (blauer Pfeil). Der Verkauf von existierenden Häusern (Altbauten) ist im August deutlich gestiegen (grüner Pfeil) und hat damit den Rückgang im Juni mehr als aufgeholt. Die Tiefstände wurden Mitte 2010 gesehen (roter Pfeil). Hypothekenzinsen liegen mit rund 3,5% (lila Pfeil) auf einem historischen Niedrigstniveau.

Bauwerte haben sich in jüngster Zeit deutlich erholt und bestätigen damit meine Kaufempfehlungen in diesem Sektor seit 2009. In der ersten Hälfte des vergangenen Jahrzehnts kam es zu einer völligen Überhitzungsphase im Bausektor, der innerhalb von fünfeinhalb Jahren um 840% stieg (braune Linie). Mit dem Einbruch der Bauwerte von 86% innerhalb von zwei Jahren und sieben Monaten (rote Linie) begann die größte globale Finanzkrise in 75 Jahren. Seit März 2009 (grüner Pfeil) stieg der Bau-Index um 180% (grüne Linie). Wer den Einstieg verpasst hatte, konnte nochmals vor einem Jahr (schwarzer Pfeil) mit einem ähnlichen Erfolg (schwarze Linie) einsteigen. Der Bauwert Lennar (LEN) hat seit März 2009 bereits fast 400% zugelegt! Die großen Gewinne erzielt man nur dann, wenn keiner kaufen will. Wer erst jetzt einsteigt kommt zu spät. Teilgewinnmitnahme und Gewinnabsicherung sind dagegen nunmehr empfohlen.

Deutschland liegt beim Bierverbrauch in Europa an erster Stelle. Allerdings sieht die Statistik etwas anders aus, wenn man den Verbrauch auf pro Kopf umrechnet. Hier kommen die Tschechen auf Platz eins, gefolgt von den Österreichern und erst dann die Deutschen auf Rang drei! Alles ist relativ.

Das Oktoberfest hat am Wochenende begonnen. Bis zum 7. Oktober wird das größte Volksfest der Welt rund sieben Millionen Besucher anlocken. Der Bierkonsum und Verzehr sind gigantisch. Ein Mass Bier kostet mit über neun Euro fast doppelt soviel wie bei anderen Veranstaltungen. Für weitere Details zum Oktoberfest klicken Sie hier

Weitere Analysen und Empfehlungen auf der Hotline. Der nächste Blog erscheint in der ersten Oktober-Woche auf www.heikothiehme.blogspot.de

Die Thieme Hotline:

Deutschland: 09001 / 191 192 (0,69€/Min.)

Schweiz: 0901 / 266 277 (CHF 1,00/Min.)

Österreich: 0900 / 500 515 (0,68€/Min.)

Alle Angaben ohne Gewähr.

Quelle: Heiko Thieme, Autor:

Verwandte Beiträge

- 17.04.25 - Ölpreise klettern - US-Rohölbestände steigen leicht

- 16.04.25 - Ölpreise durchwachsen - API meldet Bestandsrückgang

- 15.04.25 - Ölpreise etwas fester - IEA senkt Nachfrageprognosen

- 14.04.25 - Gold- und Rohöl-Longs gehen deutlich zurück - CoT-Report

- 11.04.25 - Ölpreise bleiben unter Druck

- 10.04.25 - Ölpreise nach Tarif-Volte durchwachsen

- 09.04.25 - Tech-Market Report: TecDAX tiefrot, NASDAQ fest - AMD und Tesla sehr fest

- 09.04.25 - Ölpreise fallen deutlich - API meldet Bestandsrückgang

- 08.04.25 - Ölpreise versuchen Stabilisierung

- 07.04.25 - Ölpreise fallen zum Wochenauftakt weiter

Relevante Zertifikate Letztes Update: 27.10.2016

| Name | Fälligkeit | Referenz | Geld | Brief | Änderung |

|---|---|---|---|---|---|

| Erdöl (Brent Crude Oil) Open End Zertifikat (NL0000202109) |

open end | 51.51 | 22.13 | 22.17 | 0.24 |

| Erdöl (Brent Crude Oil) Quanto Open End Zertifikat (NL0000407625) |

open end | 0.00 | 12.21 | 0.00 | 0.25 |

| RICI Enhanced Brent Crude Oil TR Index Open End Ze (DE000AA1HXV8) |

open end | 10346.01 | 78.69 | 78.92 | -0.99 |

| RICI Enhanced Brent Crude Oil TR Index Quanto Open (DE000AA1HXT2) |

open end | 0.00 | 45.25 | 0.00 | 0.25 |

| RBS RICI Enhanced Brent Crude Oil TR Index ETC (NL0009360759) |

open end | 10325.01 | 80.00 | 80.29 | -0.99 |

| RBS S&P GSCI Brent Crude Oil ETC (NL0009360783) |

open end | 1229.01 | 87.17 | 87.34 | 0.00 |

| Erdöl (Brent Crude Oil) MINI Short (DE000AA8VUL1) |

open end | 108.84 | 3.41 | 3.43 | 0.00 |

| Brent Crude Oil MINI Short (NL0006399511) |

open end | 119.66 | 4.04 | 4.06 | -0.77 |

| Erdöl (Brent Crude Oil) MINI Long (NL0006542607) |

open end | 44.27 | 1.47 | 0.00 | -0.70 |