28.05.18 News shareribs-Happen Öl

Starker Dollar schreckt Goldinvestoren ab - CoT-Report

(shareribs.com) Washington 28.05.18 - Der Goldpreis lag zuletzt unter Druck, konnte sich aber Ende der vergangenen Woche wieder über 1.300 USD verbessern. Die Investoren sind derzeit weniger optimistisch hinsichtlich des Preispotentials von Gold

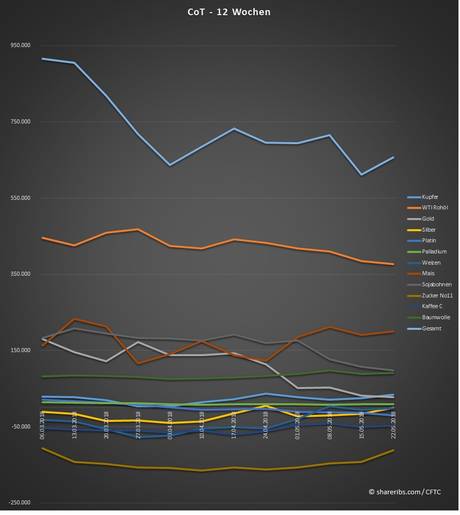

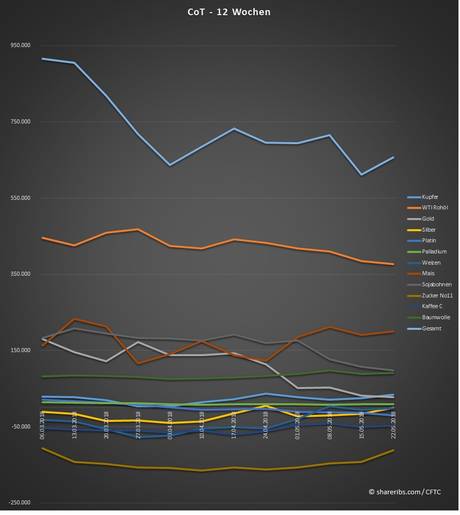

Wie die Commodity Futures Trading Commission am Freitag mitteilte, haben die spekulativen Finanzinvestoren ihre Netto-Longpositionen auf zwölf US-Rohstoffe, in der Woche bis zum 22. Mai, um 7,4 Prozent auf 657.191 Kontrakte ausgeweitet. Bei Kupfer und Mais kam es zu einer Ausweitung der Netto-Longs, während die Netto-Shorts auf Silber deutlich reduziert wurden. Im Vordergrund der vergangenen Woche standen die neuerlichen Irrungen um das Treffen von US-Präsident Trump mit dem nordkoreanischen Staatschef Kim Jong-un. Dieses wurde erst groß angekündigt, dann sagte Trump wieder ab, nur um Tage später wieder die Möglichkeit eines Stattfindens vorbrachte. Dies steht exemplarisch für viele Aspekte der US-Politik, die auch von den Märkten mit zunehmender Nervosität und Zurückhaltung quittiert wird.

Der feste US-Dollar und steigende Renditen auf US-Staatsanleihen hat den Goldpreis unter 1.300 USD gedrückt. In der vergangenen Woche kam es dann zu einer Gegenbewegung, nachdem Trump das Treffen mit dem nordkoreanischen Staatschef absagte. Diese Gegenbewegung war aber nur von kurzer Dauer. Die Geldpolitik in den USA bleibt weiterhin der wichtigste langfristige Treiber für den Goldpreis. In der vergangenen Woche wurden die Protokolle der letzten Sitzung des Offenmarktausschusses veröffentlichtet. Darin wurde deutlich, dass man an der aktuellen Geschwindigkeit der geldpolitischen Straffung festhalten wolle, weshalb im Juni die nächste Zinserhöhung erfolgen dürfte. Die etwas höhere Inflation wollen die Zentralbanker weiter beobachten, da es Befürchtungen gibt, dass diese nur kurzfristig auf dem angestrebten Niveau bleiben könnte. Die Netto-Longpositionen auf Gold wurden in der vergangenen Woche um 12,1 Prozent auf 27.527 Kontrakte reduziert und haben damit das geringste Niveau seit Mitte 2017 erreicht.

Die Netto-Shorts auf Silber wurden deutlich reduziert, hier sind die Investoren nur noch mit 432 Kontrakten netto-short. Die Netto-Shorts auf Platin wurden um 46,1 Prozent auf 20.193 Kontrakte ausgeweitet, die Netto-Longpositionen auf Palladium stiegen leicht um 0,8 Prozent auf 8.814 Kontrakte.

Die Preise für Brent- und WTI-Rohöl haben in der vergangenen Woche ihren vorläufigen Höhepunkt erreicht. Am Freitag kam es dann zu einer kräftigen Korrektur, nachdem Russland und Saudi-Arabien über eine Ausweitung der Fördermengen gesprochen haben. Dies steht entgegen der bisherigen Rhetorik vor allem aus Riad, wo man ein Niveau von 80 USD oder mehr anstrebt. Laut Russland könnte beim nächsten OPEC-Treffen im Juni über eine Lockerung der Förderkürzungen verhandelt werden. In den USA sorgt das hohe Preisniveau derweil für einen deutlichen Anstieg bei den laufenden Förderanlagen. Laut Baker Hughes stieg die Zahl in der letzten Woche um 15 auf 859 Anlagen, das höchste Niveau seit mehr als drei Jahren. Die Daten zur Entwicklung der US-Förderung und den Rohölbestände werden in dieser Woche erst am Donnerstag veröffentlicht. Die spekulativen Finanzinvestoren haben ihre Netto-Longs um zwei Prozent auf 377.520 Kontrakte reduziert.

Ein deutlicher Anstieg der Netto-Longs war derweil bei Kupfer zu beobachten. Das rote Metall steht unter dem Eindruck von Spekulationen über einen langfristigen Nachfrageanstieg aus E-Autobranche. Auch für Nickel ging es aufgrund dessen nach oben. Der CEO des Bergbauunternehmens Antofagasta sagte in der vergangenen Woche, dass die Autobranche langfristig eine höhere Nachfrage generieren würde, während kurzfristig China und andere Wachstumsmärkte die Nachfrage bestimmen dürfen. Es sei fraglich, womit diese potentiell höhere Nachfrage bedient werden solle, da nur eine große neue Mine in Entwicklung sei und es Jahre dauere, neue Minen in Betrieb zunehmen. Kurzfristig sorgt die mögliche Schließung einer wichtigen Kupferschmelze in Indien für eine gute Unterstützung. Die Zahl der Netto-Longs auf Kupfer stieg um 36,3 Prozent auf 34.248 Kontrakte.

Die Agrarrohstoffe zeigen sich gegensätzlich. Währen die Zahl der Netto-Longpositionen auf Mais leicht ausgeweitet wurde, sank die Zahl der Netto-Longs auf Sojabohnen um 9,1 Prozent auf 98.228 Kontrakte. Die Netto-Shorts auf Weizen wurden um 69,5 Prozent auf 1.685 Kontrakte reduziert.

Quelle: shareribs.com / CFTC

Hinweis: Der Artikel wurde am 6. Juni im ersten Absatz korrigiert, inhaltlich aber nicht geändert.

Wie die Commodity Futures Trading Commission am Freitag mitteilte, haben die spekulativen Finanzinvestoren ihre Netto-Longpositionen auf zwölf US-Rohstoffe, in der Woche bis zum 22. Mai, um 7,4 Prozent auf 657.191 Kontrakte ausgeweitet. Bei Kupfer und Mais kam es zu einer Ausweitung der Netto-Longs, während die Netto-Shorts auf Silber deutlich reduziert wurden. Im Vordergrund der vergangenen Woche standen die neuerlichen Irrungen um das Treffen von US-Präsident Trump mit dem nordkoreanischen Staatschef Kim Jong-un. Dieses wurde erst groß angekündigt, dann sagte Trump wieder ab, nur um Tage später wieder die Möglichkeit eines Stattfindens vorbrachte. Dies steht exemplarisch für viele Aspekte der US-Politik, die auch von den Märkten mit zunehmender Nervosität und Zurückhaltung quittiert wird.

Der feste US-Dollar und steigende Renditen auf US-Staatsanleihen hat den Goldpreis unter 1.300 USD gedrückt. In der vergangenen Woche kam es dann zu einer Gegenbewegung, nachdem Trump das Treffen mit dem nordkoreanischen Staatschef absagte. Diese Gegenbewegung war aber nur von kurzer Dauer. Die Geldpolitik in den USA bleibt weiterhin der wichtigste langfristige Treiber für den Goldpreis. In der vergangenen Woche wurden die Protokolle der letzten Sitzung des Offenmarktausschusses veröffentlichtet. Darin wurde deutlich, dass man an der aktuellen Geschwindigkeit der geldpolitischen Straffung festhalten wolle, weshalb im Juni die nächste Zinserhöhung erfolgen dürfte. Die etwas höhere Inflation wollen die Zentralbanker weiter beobachten, da es Befürchtungen gibt, dass diese nur kurzfristig auf dem angestrebten Niveau bleiben könnte. Die Netto-Longpositionen auf Gold wurden in der vergangenen Woche um 12,1 Prozent auf 27.527 Kontrakte reduziert und haben damit das geringste Niveau seit Mitte 2017 erreicht.

Die Netto-Shorts auf Silber wurden deutlich reduziert, hier sind die Investoren nur noch mit 432 Kontrakten netto-short. Die Netto-Shorts auf Platin wurden um 46,1 Prozent auf 20.193 Kontrakte ausgeweitet, die Netto-Longpositionen auf Palladium stiegen leicht um 0,8 Prozent auf 8.814 Kontrakte.

Die Preise für Brent- und WTI-Rohöl haben in der vergangenen Woche ihren vorläufigen Höhepunkt erreicht. Am Freitag kam es dann zu einer kräftigen Korrektur, nachdem Russland und Saudi-Arabien über eine Ausweitung der Fördermengen gesprochen haben. Dies steht entgegen der bisherigen Rhetorik vor allem aus Riad, wo man ein Niveau von 80 USD oder mehr anstrebt. Laut Russland könnte beim nächsten OPEC-Treffen im Juni über eine Lockerung der Förderkürzungen verhandelt werden. In den USA sorgt das hohe Preisniveau derweil für einen deutlichen Anstieg bei den laufenden Förderanlagen. Laut Baker Hughes stieg die Zahl in der letzten Woche um 15 auf 859 Anlagen, das höchste Niveau seit mehr als drei Jahren. Die Daten zur Entwicklung der US-Förderung und den Rohölbestände werden in dieser Woche erst am Donnerstag veröffentlicht. Die spekulativen Finanzinvestoren haben ihre Netto-Longs um zwei Prozent auf 377.520 Kontrakte reduziert.

Ein deutlicher Anstieg der Netto-Longs war derweil bei Kupfer zu beobachten. Das rote Metall steht unter dem Eindruck von Spekulationen über einen langfristigen Nachfrageanstieg aus E-Autobranche. Auch für Nickel ging es aufgrund dessen nach oben. Der CEO des Bergbauunternehmens Antofagasta sagte in der vergangenen Woche, dass die Autobranche langfristig eine höhere Nachfrage generieren würde, während kurzfristig China und andere Wachstumsmärkte die Nachfrage bestimmen dürfen. Es sei fraglich, womit diese potentiell höhere Nachfrage bedient werden solle, da nur eine große neue Mine in Entwicklung sei und es Jahre dauere, neue Minen in Betrieb zunehmen. Kurzfristig sorgt die mögliche Schließung einer wichtigen Kupferschmelze in Indien für eine gute Unterstützung. Die Zahl der Netto-Longs auf Kupfer stieg um 36,3 Prozent auf 34.248 Kontrakte.

Die Agrarrohstoffe zeigen sich gegensätzlich. Währen die Zahl der Netto-Longpositionen auf Mais leicht ausgeweitet wurde, sank die Zahl der Netto-Longs auf Sojabohnen um 9,1 Prozent auf 98.228 Kontrakte. Die Netto-Shorts auf Weizen wurden um 69,5 Prozent auf 1.685 Kontrakte reduziert.

Quelle: shareribs.com / CFTC

Hinweis: Der Artikel wurde am 6. Juni im ersten Absatz korrigiert, inhaltlich aber nicht geändert.

Quelle: shareribs.com, Autor:

Verwandte Beiträge

- von heute 06:27 - Ölpreise klettern kurzfristig - Unsicherheit bleibt hoch

- 17.04.25 - Ölpreise klettern - US-Rohölbestände steigen leicht

- 16.04.25 - Ölpreise durchwachsen - API meldet Bestandsrückgang

- 15.04.25 - Ölpreise etwas fester - IEA senkt Nachfrageprognosen

- 14.04.25 - Gold- und Rohöl-Longs gehen deutlich zurück - CoT-Report

- 14.04.25 - Stagflation, Zölle, Börsencrash - Warum Gold jetzt glänzt

- 11.04.25 - Ölpreise bleiben unter Druck

- 10.04.25 - Ölpreise nach Tarif-Volte durchwachsen

- 09.04.25 - Ölpreise fallen deutlich - API meldet Bestandsrückgang

- 08.04.25 - Ölpreise versuchen Stabilisierung