11.03.19 News shareribs-Happen Metalle Öl

Gold-Longs sinken, Rohöl-Longs steigen - CoT-Report

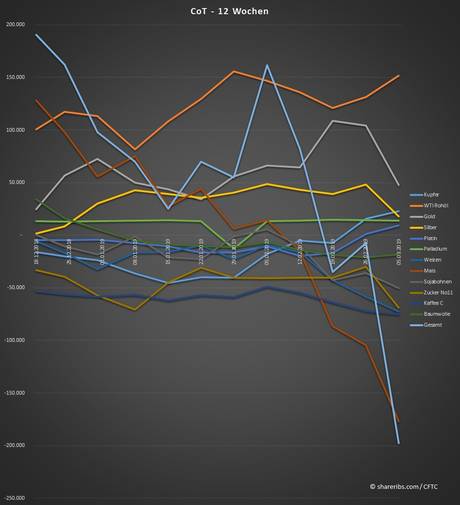

(shareribs.com) Washington 11.03.2019 - Die CoT-Berichte des USDA sind nach dem teilweisen Shutdown der US-Regierung nun wieder aktuell. In der vergangenen Woche wurden die Netto-Shortpositionen auf US-Rohstoffe deutlich reduziert.

Wie die Commodity Futures Trading Commission am Freitag mitteilte, haben die spekulativen Finanzinvestoren ihre Netto-Shortpositionen in der Woche bis zum 5. März massiv ausgeweitet. Auf zwölf in den USA gehandelte Rohstoffe sind die Investoren nun mit 197.681 Kontrakten netto short, 7.237 Kontrakte waren es in der Vorwoche, wobei vor allem die Shorts auf Mais und Zucker ausgeweitet wurden.

Der Goldpreis ist zuletzt wieder unter die Marke von 1.300 USD gefallen und konnte zum Wochenschluss dieses Niveau auch nicht zurückerobern. Dennoch zeigte sich im Wochenverlauf ein Tief von 1.280 USD. Die jüngsten Aussagen aus der Fed hinsichtlich der Geldpolitik haben den US-Dollar kaum geschwächt. Stattdessen erreichte der Dollarindex ein Drei-Monatshoch, auch gestützt durch die Aussagen seitens der EZB. Dort wurde deutlich gemacht, dass mit einer Leitzinserhöhung frühestens 2020 zu rechnen sei. Analysten bei Natixis gehen davon aus, dass der Goldpreis anziehen könnte, wenn es für den US-Dollar angesichts eines sich abschwächenden US-Wirtschaftswachstums abwärts geht. Die Zahl der Netto-Longpositionen auf Gold wurde um 54,1 Prozent auf 47.872 Kontrakte reduziert.

Die Netto-Longpositionen auf Silber wurden um 72 Prozent auf 18.141 Kontrakte reduziert, bei Palladium sank die Zahl der Netto-Longpositionen leicht um drei Prozent auf 14.037 Kontrakte und die Netto-Longs auf Platin wurden von 1.037 auf 9.214 Kontrakte gesteigert.

Derweil stieg die Zahl der Netto-Longpositionen auf US-Rohöl um 15,4 Prozent auf 151.560 Kontrakte. Die Ölpreise sind in der vergangenen Woche leicht gestiegen. Die Förderkürzungen der OPEC verleihen den Notierungen Unterstützungen, obgleich die steigende Produktion in den USA die OPEC-Maßnahmen konterkarieren. Hinzu kommt, dass eine Abschwächung des Nachfragewachstums wahrscheinlicher erscheint. Bis auf Weiteres bleiben die Ölmärkte gut versorgt, wobei die Risiken eher auf der Angebots- als der Nachfrageseite zu finden sind. So schaffen die US-Sanktionen gegen den Iran und Venezuela für zusätzliche Angebotsrückgänge.

Der Kupferpreis hat sich im Februar gut entwickelt und notierte zeitweise über der Marke von 6.500 USD. Dieses Niveau konnte jedoch nicht verteidigt werden, da die chinesischen Konjunkturdaten weiterhin der größte Einflussfaktor für die Preisentwicklung sind. Die Außenhandelsdaten, die Inflation und auch die Einkaufsmanagerindizes haben sich schwach entwickelt, was zur Schwäche der Preise beiträgt. Dem gegenüber steht aber eine anhaltende Verengung des Angebots, was dazu beitragen haben dürfte, dass die spekulativen Finanzinvestoren ihre Netto-Longpositionen auf Kupfer zuletzt um 48 Prozent auf 23.126 Kontrakte ausgeweitet haben.

Die Stimmung gegenüber den Agrarrohstoffen bleibt beeinträchtigt vom US-Handelsstreit mit China. Die Exportnachfrage bei den Sojabohnen ist zu gering, um größere Preisausschläge nach oben zu rechtfertigen. Nachdem China die Order von 10 Mio. Tonnen Sojabohnen in den USA in Aussicht stellte, wurden erst 640.000 Tonnen tatsächlich bestellt. Die Zahl der Netto-Shorts wurde hier um 40 Prozent auf 50.302 Kontrakte gesteigert. Bei Mais war ein Anstieg der Netto-Shortpositionen um 69 Prozent auf 176.777 Kontrakte verzeichnet. Dies beschränkt einerseits das weitere Abwärtspotential, allerdings unterstreicht dies auch, dass die Investoren wenig Raum für höhere Preise sehen. Gleichzeitig ist die Exportnachfrage nach Mais im Vorjahresvergleich bislang sehr stark. Die Zahl der Netto-Shortpositionen auf Weizen kletterte um 24 Prozent auf 72.449 Kontrakte.

Quelle: shareribs.com / CFTC

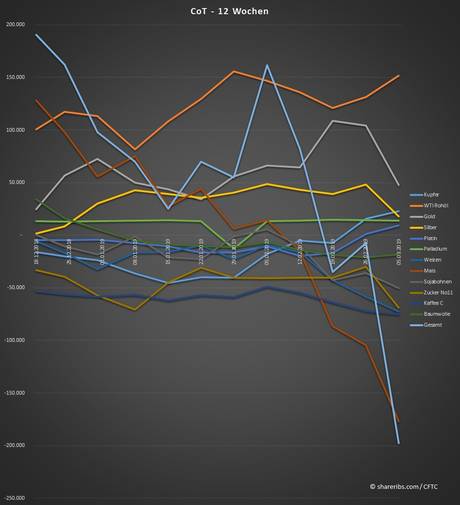

Wie die Commodity Futures Trading Commission am Freitag mitteilte, haben die spekulativen Finanzinvestoren ihre Netto-Shortpositionen in der Woche bis zum 5. März massiv ausgeweitet. Auf zwölf in den USA gehandelte Rohstoffe sind die Investoren nun mit 197.681 Kontrakten netto short, 7.237 Kontrakte waren es in der Vorwoche, wobei vor allem die Shorts auf Mais und Zucker ausgeweitet wurden.

Der Goldpreis ist zuletzt wieder unter die Marke von 1.300 USD gefallen und konnte zum Wochenschluss dieses Niveau auch nicht zurückerobern. Dennoch zeigte sich im Wochenverlauf ein Tief von 1.280 USD. Die jüngsten Aussagen aus der Fed hinsichtlich der Geldpolitik haben den US-Dollar kaum geschwächt. Stattdessen erreichte der Dollarindex ein Drei-Monatshoch, auch gestützt durch die Aussagen seitens der EZB. Dort wurde deutlich gemacht, dass mit einer Leitzinserhöhung frühestens 2020 zu rechnen sei. Analysten bei Natixis gehen davon aus, dass der Goldpreis anziehen könnte, wenn es für den US-Dollar angesichts eines sich abschwächenden US-Wirtschaftswachstums abwärts geht. Die Zahl der Netto-Longpositionen auf Gold wurde um 54,1 Prozent auf 47.872 Kontrakte reduziert.

Die Netto-Longpositionen auf Silber wurden um 72 Prozent auf 18.141 Kontrakte reduziert, bei Palladium sank die Zahl der Netto-Longpositionen leicht um drei Prozent auf 14.037 Kontrakte und die Netto-Longs auf Platin wurden von 1.037 auf 9.214 Kontrakte gesteigert.

Derweil stieg die Zahl der Netto-Longpositionen auf US-Rohöl um 15,4 Prozent auf 151.560 Kontrakte. Die Ölpreise sind in der vergangenen Woche leicht gestiegen. Die Förderkürzungen der OPEC verleihen den Notierungen Unterstützungen, obgleich die steigende Produktion in den USA die OPEC-Maßnahmen konterkarieren. Hinzu kommt, dass eine Abschwächung des Nachfragewachstums wahrscheinlicher erscheint. Bis auf Weiteres bleiben die Ölmärkte gut versorgt, wobei die Risiken eher auf der Angebots- als der Nachfrageseite zu finden sind. So schaffen die US-Sanktionen gegen den Iran und Venezuela für zusätzliche Angebotsrückgänge.

Der Kupferpreis hat sich im Februar gut entwickelt und notierte zeitweise über der Marke von 6.500 USD. Dieses Niveau konnte jedoch nicht verteidigt werden, da die chinesischen Konjunkturdaten weiterhin der größte Einflussfaktor für die Preisentwicklung sind. Die Außenhandelsdaten, die Inflation und auch die Einkaufsmanagerindizes haben sich schwach entwickelt, was zur Schwäche der Preise beiträgt. Dem gegenüber steht aber eine anhaltende Verengung des Angebots, was dazu beitragen haben dürfte, dass die spekulativen Finanzinvestoren ihre Netto-Longpositionen auf Kupfer zuletzt um 48 Prozent auf 23.126 Kontrakte ausgeweitet haben.

Die Stimmung gegenüber den Agrarrohstoffen bleibt beeinträchtigt vom US-Handelsstreit mit China. Die Exportnachfrage bei den Sojabohnen ist zu gering, um größere Preisausschläge nach oben zu rechtfertigen. Nachdem China die Order von 10 Mio. Tonnen Sojabohnen in den USA in Aussicht stellte, wurden erst 640.000 Tonnen tatsächlich bestellt. Die Zahl der Netto-Shorts wurde hier um 40 Prozent auf 50.302 Kontrakte gesteigert. Bei Mais war ein Anstieg der Netto-Shortpositionen um 69 Prozent auf 176.777 Kontrakte verzeichnet. Dies beschränkt einerseits das weitere Abwärtspotential, allerdings unterstreicht dies auch, dass die Investoren wenig Raum für höhere Preise sehen. Gleichzeitig ist die Exportnachfrage nach Mais im Vorjahresvergleich bislang sehr stark. Die Zahl der Netto-Shortpositionen auf Weizen kletterte um 24 Prozent auf 72.449 Kontrakte.

Quelle: shareribs.com / CFTC

Quelle: shareribs.com, Autor:

Verwandte Beiträge

- 02.04.25 - Ölpreise seitwärts - API meldet kräftiges Bestandsplus

- 01.04.25 - Ölpreise fest - Abwartehaltung überwiegt

- 31.03.25 - Gold- und Rohöl-Longs gehen zurück - CoT-Report

- 28.03.25 - Ölpreise um Monatshoch

- 27.03.25 - Ölpreise erneut leichter - US-Nachfragewachstum schwächelt

- 26.03.25 - Ölpreise fest – Lagerbestände laut API deutlich gesunken

- 25.03.25 - Ölpreise seitwärts - Zurückhaltung überwiegt

- 24.03.25 - Das Ende von QT, der Anfang von QE? - Goldpreis springt auf Allzeithoch

- 24.03.25 - Ölpreise wenig bewegt - Unsicherheit besteht weiter

- 24.03.25 - Rohöl-Longs reduziert, Gold-Longs steigen wieder - CoT-Report