Der Niedergang des italienischen Goldsektors

(BullionVault) Der drastische Rückgang der einst umsatzstarken Goldschmuck-Exporte spiegeln Italiens tiefer liegende Probleme wieder…

Dass Italien des Protektionismus beschuldigt wird, ist nichts neues, schreibt Alessandra Pilloni von BullionVault.

Besorgt um den freien Wettbewerb auf dem Luftverkehrsmarkt, forderte die IAG, die in 2012 aus der Fusion der beiden privatisierten Fluggesellschaften British Airways und Iberia entstand, die Europäische Kommission dazu auf, die mögliche Rettung der bankrotten Alitalia durch die italienische Post zu untersuchen und gegebenenfalls zu unterbinden. Dieser Fall berichtet von einer Situation, die Italienern heutzutage nur allzu vertraut ist: Das Unterlassen einer Realitätsprüfung oder Marktdisziplin für Unternehmen, die in der heutigen globalen Wirtschaft mit ihrer Wettbewerbsfähigkeit zu kämpfen haben.

Wettbewerbsfähigkeit? Ein Wort, dass Italien eher unbekannt ist, oder ein Unwort, wie das Wall Street Journal schreibt. So überraschte es wohl niemanden, dass Italiens Ministerpräsident Enrico Letta, nachdem er Anfang des Monats über Silvio Berlusconi triumphierte, beim Treffen mit der „Elite aus der nationalen Politik und Wirtschaft“ am Comer See kein einziges Mal dieses Tabuwort in den Mund nahm.

Die Krise in Italiens Goldsektor ist von daher sehr charakteristisch. Nach ihrem Höhepunkt in den späten 1990ern geriet die Schmuckindustrie in eine schwere Krise. Zwar scheint die Talsohle von 2012 überwunden zu sein, doch fielen die Verbesserungen bislang noch recht bescheiden aus.

Es stimmt, dass die Goldindustrie immer noch den Sektor mit der 6. größten positiven Handelsbilanz darstellt. 70% der Produktion sind für den internationalen Markt bestimmt, wie aus Daten des italienischen Goldindustrieverbands Confindustria Federorafi hervorgeht. Von daher spielt sie weiterhin eine entscheidende Rolle.

Aber der Goldsektor ist in Italien in den vergangenen 15 Jahren drastisch geschrumpft. Dies wurde deutlich durch einen Bericht veranschaulicht, der auf der 14. Jahresversammlung der London Bullion Market Association in Rom präsentiert wurde. Berichte der beiden in London ansässigen, unabhängigen Beratungsunternehmen MetalsFocus und Metallis Consulting zeigen, dass zwischen 1998 und 2012 Italiens Goldproduktion, gemessen am Gewicht, um 80% zurückging.

Wie konnte ein Industriezweig, der einst einen solch integralen Bestandteil von Italiens Selbstverständnis darstellte, so schwer angeschlagen werden?

Ende der 1990ern zählte Italien zu den größten Goldschmuck-Herstellern der Welt. Italienische Goldschmiede bearbeiteten jährlich Edelmetall in einer Menge von mehr als 500 Tonnen und deckten somit rund 10% der weltweiten Nachfrage.

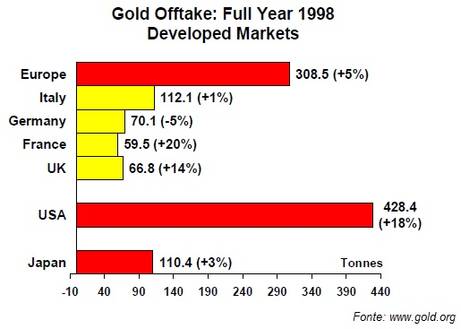

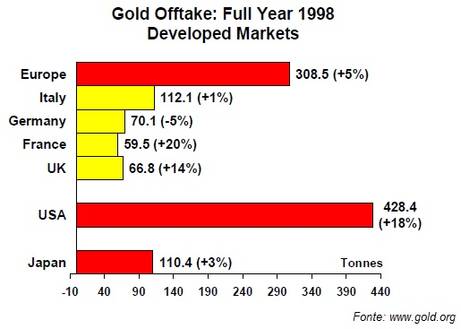

In 1998 gipfelte die Menge des von Italien ausgeführten Goldes. Die Produktion belief sich auf 540 Tonnen, von denen 420 für den Export, vorwiegend nach Nordamerika und andere europäische Länder, vorgesehen waren. Wiederum betrug die Binnennachfrage etwas mehr als 112 Tonnen, ein Niveau, das seit 1992 bis dahin relativ stabil blieb.

[Binnennachfrage nach Gold in Industrieländern in 1998]

Laut MetalsFocus und Metallis wurden im Vergleich dazu in 2012 lediglich 62 Tonnen für den Export produziert, weniger als 15% der vor 15 Jahren zuvor verarbeiteten Menge. Schätzungen nach ist die inländische Goldnachfrage seit dem Hoch um rund drei Viertel zurückgegangen.

Es sollte darauf hingewiesen, dass der Rückgang in Italiens Schmucknachfrage auch dem Trend in anderen westlichen Ländern entspricht, vor allem in Europa und den Vereinigten Staaten. Und genau diese Regionen waren auch die bevorzugten Ziele für die aus Italien exportierten Goldgegenstände. Jedoch resultierte laut MetalsFocus / Metallis der Rückgang aus einer Vielzahl an strukturellen Veränderungen auf dem Markt wie beispielsweise dem stark ansteigenden Goldpreis (der seitdem um das Sechsfache wuchs), Konkurrenz durch andere Konsumgüter (vor allem High-Tech-Geräte) und ab 2007 natürlich die weltweite Wirtschaftskrise.

Die globale Finanzkrise führte zu einer Unterteilung der weltweiten Goldnachfrage. Auf der einen Seite konzentrierte sich der Konsum auf die Luxus-liebenden Superreichen, die nur an den qualitativ extrem hochwertigen Produkten interessiert waren. Auf der anderen Seite standen die Verbraucher mit geringerem Einkommen, die nun kostengünstigere Gegenstände bevorzugten und von daher solche, bei denen Edelmetall durch Materialien wie Stahl, Leder oder Keramik ersetzt wurden.

Insgesamt fiel in den westlichen Ländern die Nachfrage nach Goldschmuck in 2012 um 600 Tonnen niedriger aus als in 1998. Doch auch wenn sich die Goldindustrie in sämtlichen Ländern der Welt mit diesem Problem konfrontiert sah, so erwies sich Italien als besonders unzureichend vorbereitet in Bezug auf die internationale Wettbewerbsfähigkeit, so dass es einen unverhältnismäßigen großen Anteil an dem insgesamt rückläufigen Markt verlor.

Im Jahr 2000 wurden noch 40% des westlichen Goldschmuck-Verbrauchs durch Italien gedeckt. In 2012 waren es nur noch 10%.

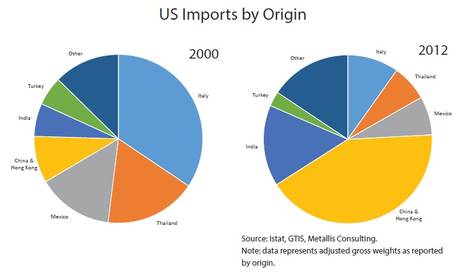

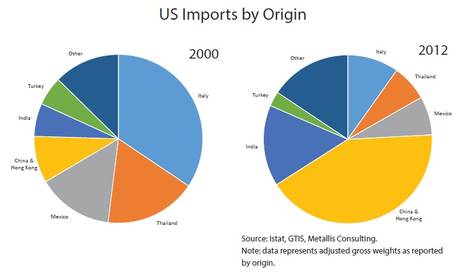

Wie aus den folgenden Grafiken hervorgeht, trug Italien um die Jahrtausendwende noch rund ein Drittel zu der von den USA importierten Goldmenge bei. Dieser Anteil fiel in den darauffolgenden zwölf Jahren um mehr als 60% und wurde vorwiegend vom Angebot aus China, Hongkong und Indien ersetzt.

[Herkunft der US-Importe]

Als ein mildernder Umstand kann angesehen werden, dass die Vereinigten Staaten auf die mit Italien gehandelten Goldprodukte einen Einfuhrzoll in Höhe von 6% verhängte. Dieser gewerbliche Nachteil bestand nicht für Italiens wichtigste Mitbewerber. Im September sagte Stefano De Pascale, Geschäftsführer von Federorafi, gegenüber Reuters, dass er ein bilaterales Handelsabkommen mit den USA fordere: „Falls die Handelsbeschränkungen aufgehoben werden würden, würde [unser Anteil an] Exporten unverzüglich auf 20% springen.

Die Exportindustrie beginnt also, sich zu wehren. Die Frage ist, ob es dafür nicht bereits zu spät ist. Falls Italien in den vergangenen 15 Jahren wettbewerbsfähig geblieben wäre, würden nun 100 - 200 Tonnen Gold pro Jahr exportiert werden, wie im oben genannten Bericht steht. Berechnungen von BullionVault zufolge, entsprächen die Goldexporte beinahe der doppelten Menge der 62 Tonnen, die tatsächlich in 2012 ausgeführt wurden.

Für weitere Gründe des Niedergangs seines Goldsektors ist Italien nicht selbst verantwortlich. So wurde der Anfang vom Ende auch vom neuen Jahrtausend markiert, das mit der Währungsumstellung von der italienischen Lira zum Euro einherging. Nun den systematischen Vorteilen beraubt, die eine schwache Währung mit sich bringt, fielen mit der Einführung der Einheitswährung auch die Goldexporte. Wettbewerbsorientierte Abwertungen wurden bis dato regelmäßig von der italienischen Regierung als wirtschaftspolitische Strategie angewandt.

Es ist nicht meine Absicht, den Goldsektor in Italien schlecht zu machen, der viel zu der italienischen Wirtschaft beitrug und dies immer noch tut. Doch die Tatsache, dass diese einstige Vorzeige-Branche nicht in der Lage war, Schritt zu halten mit der Entwicklung des globalen Marktes, den sie zuvor dominierte, veranschaulicht, wie schwierig der Aufschwung von Italiens gesamter Wirtschaft wird.

Es steht außer Frage, dass der globale Markt ein „hartes Pflaster“ darstellt. Aber angesichts der Herausforderungen den Kopf in den Sand zu stecken, kann sicherlich keine Lösung sein. Ausgebremst durch den Euro, muss sich Italiens Exportsektor schneller anpassen, um sich somit schnellstmöglich das gesunde Klima zu Eigen machen, welche die Wettbewerbsfähigkeit des europäischen Binnenmarkts bietet. Jedoch scheint Italien wieder einmal nicht in der Lage zu sein, in angemessener Art und Weise darauf zu reagieren, wie auch die Angelegenheit um Alitalia zeigt.

Über BullionVault

BullionVault ist die führende physische Gold- und Silberbörse für private Investoren. Sie ermöglicht Anlegern, professionelle Barren zu den besten Preisen online zu kaufen und zu verkaufen. Das Gold- und Silbereigentum der Kunden wird in speziellen Hochsicherheitstresoren in Zürich, London, New York und Singapur zu sehr niedrigen Preisen inklusive Versicherung verwahrt.

BullionVault wurde 2005 gegründet und ist Vollmitglied des professionellen Londoner Goldmarktes, der London Bullion Market Association (LBMA). 2009 erhielt BullionVault den renommierten Unternehmenspreis Queen´s Award für seine Innovation, privaten Personen Zugang zum professionellen Goldmarkt zu ermöglichen. Im April dieses Jahres folgte der Queen’s Award für internationalen Handel. Der World Gold Council, die wichtigste Organisation zur Marktentwicklung der Goldindustrie, empfiehlt BullionVault für die private Goldanlage und ist seit 2010 selbst Anteilseigner. BullionVault kam 2012 auf der Fast Track/Barclays Top Track 250 Liste auf Platz 11 der privaten mittelständischen Unternehmen Großbritanniens.

Mehr als 48.000 Menschen weltweit nutzen mittlerweile BullionVault, um physisches Gold und Silber zu kaufen, handeln und lagern. Unter sich halten sie Goldbarren im Wert von EUR 935 Mio., mehr als die meisten Zentralbanken der Welt, und weitere EUR 184 Mio. an physischem Silber

Für weitere Informationen besuchen Sie unsere deutsche Webseite: www.bullionvault.de

Dass Italien des Protektionismus beschuldigt wird, ist nichts neues, schreibt Alessandra Pilloni von BullionVault.

Besorgt um den freien Wettbewerb auf dem Luftverkehrsmarkt, forderte die IAG, die in 2012 aus der Fusion der beiden privatisierten Fluggesellschaften British Airways und Iberia entstand, die Europäische Kommission dazu auf, die mögliche Rettung der bankrotten Alitalia durch die italienische Post zu untersuchen und gegebenenfalls zu unterbinden. Dieser Fall berichtet von einer Situation, die Italienern heutzutage nur allzu vertraut ist: Das Unterlassen einer Realitätsprüfung oder Marktdisziplin für Unternehmen, die in der heutigen globalen Wirtschaft mit ihrer Wettbewerbsfähigkeit zu kämpfen haben.

Wettbewerbsfähigkeit? Ein Wort, dass Italien eher unbekannt ist, oder ein Unwort, wie das Wall Street Journal schreibt. So überraschte es wohl niemanden, dass Italiens Ministerpräsident Enrico Letta, nachdem er Anfang des Monats über Silvio Berlusconi triumphierte, beim Treffen mit der „Elite aus der nationalen Politik und Wirtschaft“ am Comer See kein einziges Mal dieses Tabuwort in den Mund nahm.

Die Krise in Italiens Goldsektor ist von daher sehr charakteristisch. Nach ihrem Höhepunkt in den späten 1990ern geriet die Schmuckindustrie in eine schwere Krise. Zwar scheint die Talsohle von 2012 überwunden zu sein, doch fielen die Verbesserungen bislang noch recht bescheiden aus.

Es stimmt, dass die Goldindustrie immer noch den Sektor mit der 6. größten positiven Handelsbilanz darstellt. 70% der Produktion sind für den internationalen Markt bestimmt, wie aus Daten des italienischen Goldindustrieverbands Confindustria Federorafi hervorgeht. Von daher spielt sie weiterhin eine entscheidende Rolle.

Aber der Goldsektor ist in Italien in den vergangenen 15 Jahren drastisch geschrumpft. Dies wurde deutlich durch einen Bericht veranschaulicht, der auf der 14. Jahresversammlung der London Bullion Market Association in Rom präsentiert wurde. Berichte der beiden in London ansässigen, unabhängigen Beratungsunternehmen MetalsFocus und Metallis Consulting zeigen, dass zwischen 1998 und 2012 Italiens Goldproduktion, gemessen am Gewicht, um 80% zurückging.

Wie konnte ein Industriezweig, der einst einen solch integralen Bestandteil von Italiens Selbstverständnis darstellte, so schwer angeschlagen werden?

Ende der 1990ern zählte Italien zu den größten Goldschmuck-Herstellern der Welt. Italienische Goldschmiede bearbeiteten jährlich Edelmetall in einer Menge von mehr als 500 Tonnen und deckten somit rund 10% der weltweiten Nachfrage.

In 1998 gipfelte die Menge des von Italien ausgeführten Goldes. Die Produktion belief sich auf 540 Tonnen, von denen 420 für den Export, vorwiegend nach Nordamerika und andere europäische Länder, vorgesehen waren. Wiederum betrug die Binnennachfrage etwas mehr als 112 Tonnen, ein Niveau, das seit 1992 bis dahin relativ stabil blieb.

[Binnennachfrage nach Gold in Industrieländern in 1998]

Laut MetalsFocus und Metallis wurden im Vergleich dazu in 2012 lediglich 62 Tonnen für den Export produziert, weniger als 15% der vor 15 Jahren zuvor verarbeiteten Menge. Schätzungen nach ist die inländische Goldnachfrage seit dem Hoch um rund drei Viertel zurückgegangen.

Es sollte darauf hingewiesen, dass der Rückgang in Italiens Schmucknachfrage auch dem Trend in anderen westlichen Ländern entspricht, vor allem in Europa und den Vereinigten Staaten. Und genau diese Regionen waren auch die bevorzugten Ziele für die aus Italien exportierten Goldgegenstände. Jedoch resultierte laut MetalsFocus / Metallis der Rückgang aus einer Vielzahl an strukturellen Veränderungen auf dem Markt wie beispielsweise dem stark ansteigenden Goldpreis (der seitdem um das Sechsfache wuchs), Konkurrenz durch andere Konsumgüter (vor allem High-Tech-Geräte) und ab 2007 natürlich die weltweite Wirtschaftskrise.

Die globale Finanzkrise führte zu einer Unterteilung der weltweiten Goldnachfrage. Auf der einen Seite konzentrierte sich der Konsum auf die Luxus-liebenden Superreichen, die nur an den qualitativ extrem hochwertigen Produkten interessiert waren. Auf der anderen Seite standen die Verbraucher mit geringerem Einkommen, die nun kostengünstigere Gegenstände bevorzugten und von daher solche, bei denen Edelmetall durch Materialien wie Stahl, Leder oder Keramik ersetzt wurden.

Insgesamt fiel in den westlichen Ländern die Nachfrage nach Goldschmuck in 2012 um 600 Tonnen niedriger aus als in 1998. Doch auch wenn sich die Goldindustrie in sämtlichen Ländern der Welt mit diesem Problem konfrontiert sah, so erwies sich Italien als besonders unzureichend vorbereitet in Bezug auf die internationale Wettbewerbsfähigkeit, so dass es einen unverhältnismäßigen großen Anteil an dem insgesamt rückläufigen Markt verlor.

Im Jahr 2000 wurden noch 40% des westlichen Goldschmuck-Verbrauchs durch Italien gedeckt. In 2012 waren es nur noch 10%.

Wie aus den folgenden Grafiken hervorgeht, trug Italien um die Jahrtausendwende noch rund ein Drittel zu der von den USA importierten Goldmenge bei. Dieser Anteil fiel in den darauffolgenden zwölf Jahren um mehr als 60% und wurde vorwiegend vom Angebot aus China, Hongkong und Indien ersetzt.

[Herkunft der US-Importe]

Als ein mildernder Umstand kann angesehen werden, dass die Vereinigten Staaten auf die mit Italien gehandelten Goldprodukte einen Einfuhrzoll in Höhe von 6% verhängte. Dieser gewerbliche Nachteil bestand nicht für Italiens wichtigste Mitbewerber. Im September sagte Stefano De Pascale, Geschäftsführer von Federorafi, gegenüber Reuters, dass er ein bilaterales Handelsabkommen mit den USA fordere: „Falls die Handelsbeschränkungen aufgehoben werden würden, würde [unser Anteil an] Exporten unverzüglich auf 20% springen.

Die Exportindustrie beginnt also, sich zu wehren. Die Frage ist, ob es dafür nicht bereits zu spät ist. Falls Italien in den vergangenen 15 Jahren wettbewerbsfähig geblieben wäre, würden nun 100 - 200 Tonnen Gold pro Jahr exportiert werden, wie im oben genannten Bericht steht. Berechnungen von BullionVault zufolge, entsprächen die Goldexporte beinahe der doppelten Menge der 62 Tonnen, die tatsächlich in 2012 ausgeführt wurden.

Für weitere Gründe des Niedergangs seines Goldsektors ist Italien nicht selbst verantwortlich. So wurde der Anfang vom Ende auch vom neuen Jahrtausend markiert, das mit der Währungsumstellung von der italienischen Lira zum Euro einherging. Nun den systematischen Vorteilen beraubt, die eine schwache Währung mit sich bringt, fielen mit der Einführung der Einheitswährung auch die Goldexporte. Wettbewerbsorientierte Abwertungen wurden bis dato regelmäßig von der italienischen Regierung als wirtschaftspolitische Strategie angewandt.

Es ist nicht meine Absicht, den Goldsektor in Italien schlecht zu machen, der viel zu der italienischen Wirtschaft beitrug und dies immer noch tut. Doch die Tatsache, dass diese einstige Vorzeige-Branche nicht in der Lage war, Schritt zu halten mit der Entwicklung des globalen Marktes, den sie zuvor dominierte, veranschaulicht, wie schwierig der Aufschwung von Italiens gesamter Wirtschaft wird.

Es steht außer Frage, dass der globale Markt ein „hartes Pflaster“ darstellt. Aber angesichts der Herausforderungen den Kopf in den Sand zu stecken, kann sicherlich keine Lösung sein. Ausgebremst durch den Euro, muss sich Italiens Exportsektor schneller anpassen, um sich somit schnellstmöglich das gesunde Klima zu Eigen machen, welche die Wettbewerbsfähigkeit des europäischen Binnenmarkts bietet. Jedoch scheint Italien wieder einmal nicht in der Lage zu sein, in angemessener Art und Weise darauf zu reagieren, wie auch die Angelegenheit um Alitalia zeigt.

Über BullionVault

BullionVault ist die führende physische Gold- und Silberbörse für private Investoren. Sie ermöglicht Anlegern, professionelle Barren zu den besten Preisen online zu kaufen und zu verkaufen. Das Gold- und Silbereigentum der Kunden wird in speziellen Hochsicherheitstresoren in Zürich, London, New York und Singapur zu sehr niedrigen Preisen inklusive Versicherung verwahrt.

BullionVault wurde 2005 gegründet und ist Vollmitglied des professionellen Londoner Goldmarktes, der London Bullion Market Association (LBMA). 2009 erhielt BullionVault den renommierten Unternehmenspreis Queen´s Award für seine Innovation, privaten Personen Zugang zum professionellen Goldmarkt zu ermöglichen. Im April dieses Jahres folgte der Queen’s Award für internationalen Handel. Der World Gold Council, die wichtigste Organisation zur Marktentwicklung der Goldindustrie, empfiehlt BullionVault für die private Goldanlage und ist seit 2010 selbst Anteilseigner. BullionVault kam 2012 auf der Fast Track/Barclays Top Track 250 Liste auf Platz 11 der privaten mittelständischen Unternehmen Großbritanniens.

Mehr als 48.000 Menschen weltweit nutzen mittlerweile BullionVault, um physisches Gold und Silber zu kaufen, handeln und lagern. Unter sich halten sie Goldbarren im Wert von EUR 935 Mio., mehr als die meisten Zentralbanken der Welt, und weitere EUR 184 Mio. an physischem Silber

Für weitere Informationen besuchen Sie unsere deutsche Webseite: www.bullionvault.de

Quelle: BullionVault, Autor:

Verwandte Beiträge

- 14.04.25 - Gold- und Rohöl-Longs gehen deutlich zurück - CoT-Report

- 14.04.25 - Stagflation, Zölle, Börsencrash - Warum Gold jetzt glänzt

- 07.04.25 - Gold-Longs gehen zurück, Rohöl-Longs steigen leicht - CoT-Report

- 06.04.25 - Doppelschlag für Silber: Zölle und Rezessionsangst schicken Preis auf Talfahrt

- 31.03.25 - Gold- und Rohöl-Longs gehen zurück - CoT-Report

- 24.03.25 - Das Ende von QT, der Anfang von QE? - Goldpreis springt auf Allzeithoch

- 24.03.25 - Rohöl-Longs reduziert, Gold-Longs steigen wieder - CoT-Report

- 17.03.25 - Gold-Longs stabil, Rohöl-Longs steigen leicht - CoT-Report

- 10.03.25 - Rohöl-Longs steigen deutlich, Gold-Longs gehen zurück - CoT-Report

- 03.03.25 - Rohöl-Longs deutlich reduziert - CoT-Report