Shutdown und Wahrscheinlichkeit

(Libra Invest) Liebe Leserinnen und Leser,

hoffentlich haben Sie einen schönen Feiertag verbracht und genießen vielleicht sogar ein langes Wochenende. In diesem Falle wahrscheinlich einen (bezahlten) Brückentag – im Gegensatz zu den freigestellten öffentlichen Angestellten in den USA. Womit wir auch schon beim Thema wären, welches derzeit die Medien und die Märkte umtreibt. Da Sie heute von allen Seiten mit diesbezüglichen Informationen bedacht werden, will ich mich sehr kurz fassen und die bisherigen Auswirkungen auf die Märkte aus anderer Perspektive beleuchten.

Warum bleiben die Indizes so gelassen?

Bisher ist trotz der vieldiskutierten Risiken des Budgetstreits für die Konjunktur nicht viel passiert. Die Indizes verhalten sich sogar sehr robust. Am DAX erkennen Sie dies daran, daß wir komfortabel ober-halb der zentralen Unterstützungszone von 8.500 bis 8.550 handeln. Daher haben die Bullen noch alle Chancen, den DAX in diesem Jahr in Richtung der runden Marke von 9.000 Punkten zu treiben.

Bleibt also die Frage, warum die Börsianer so gelassen bleiben? Immerhin könnten wir Ende Oktober vor der absurden Situation stehen, daß die USA nicht mehr zu Ihren in der Vergangenheit gemachten Schulden stehen, obwohl die FED in der Lage ist, unlimitierte Dollarberge zu drucken. Ganz so, als würden wir unserer Hausbank mitteilen, daß diese sich den ins Soll geratenen Betrag unseres Girokontos gepflegt sonst wo hinstecken könne…

Meiner Meinung nach bleiben die Investoren bisher so gelassen, da sie wissen, daß Präsident Obama die gefährlichen Spiele der Politiker am Pulverfass sofort durch präsidiale Verordnungen unterbinden und die Schuldengrenze anheben kann. Umgekehrt aber liegt hier genau das Risiko bzw. der blinde Fleck in den Analysen: was wäre, wenn die Sturheit doch obsiegen würde? Die Turbulenzen des August 2011 könnten dann eine Blaupause sein, die niemand noch einmal erleben will.

Natürlich werde ich Sie über die aktuellen Chancen und Risiken des Budgetstreits in meinem Premiumdienst konkret informieren.

Wie reagierten Aktien bisher in vergleichbaren Situationen?

Wie Sie wissen, benötigt man für das Navigieren im Aktienmarkt ein System, eine Menge Geduld und Ausdauer und auch ein Quäntchen Glück. Denn trotz aller Vorkehrungen bleibt das Investieren auch ein Umgang mit Wahrscheinlichkeiten. Daher stellt sich die Frage, wie die Aktionäre in der Vergangenheit mit einem „Shutdown“ umgegangen sind. Wenn ich recht informiert bin, erleben wird das Theaterstück zum 18. Male (und die Frage drängt sich auf, warum daraus keiner Konsequenzen zieht?)

DA es leider keine Glaskugel und auch kein Drehbuch für alle Konstellationen gibt, sollten wir wenigstens die Wahrscheinlichkeiten kennen und achten. Da sich die Psyche der Menschen nicht so schnell verändert wie die Mode, ist ein Blick zurück in die Zeiten der bisherigen „Shutdowns“ heute wichtig.

Quelle: chartoftheday.com

Hier sehen Sie, wie sich der S & P 500 in früheren Fällen 20 Tage vor und 60 Tage nach einem „Shutdown“ verhalten hat. Deutlich erkennt man, daß vorher die Verunsicherung belastete und hinterher das Aufatmen der Investoren die Kurse um mehr als 2 % anziehen ließ.

Wer von Ihnen also davon ausgeht, daß in wenigen Tagen bereits wieder die Vernunft auf das Kapitol in Washington zurückkehrt, der ist schlecht beraten, heute noch hektisch zu verkaufen. Daher habe ich in meiner Vermögensverwaltung die Aktienquote gesenkt, bin aber noch nicht bereit dazu, aggressiv auf fallende Kurse zu setzen.

In diese Richtung deutet auch das heute recht hohe Lager der Pessimisten unter den Anlegern.

Hoher Anteil pessimistischer Anleger stützt die Kurse

Obwohl ich nach wie vor kein Freund von wachsweichen Sentiment-analysen und davon überzeugt bin, daß der Preis der wichtigste Indikator ist, zeige ich Ihnen heute die Ausnahme der Regel, die ich gerne verfolge: die Befragung der wichtigsten Blogger durch Ticker-sense. Hier erkennen Sie, daß derzeit die Quote der Pessimisten mit 43 % sehr hoch ist. Dies könnte darauf deuten, daß diejenigen, die Angst vor den Auswirkungen des Budgetstreits haben, längst verkauft oder ihre Positionen abgesichert haben. Immerhin ist ja die Schuldenobergrenze (und wann sie erreicht wird) allgemein bekannt und man konnte sich darauf einlassen.

Quelle: tickersense.com

Bei einem derartig hohen Pessimismus ist in der Regel nicht mit größeren Turbulenzen an den Märkten zu rechnen.

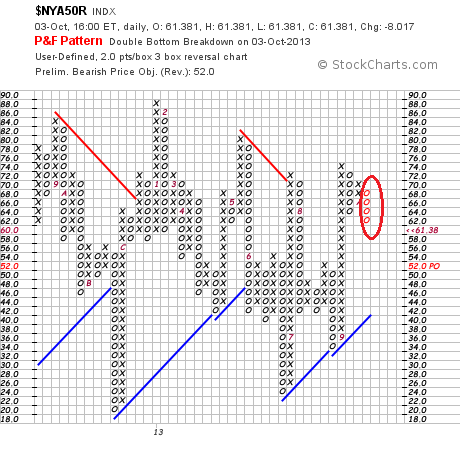

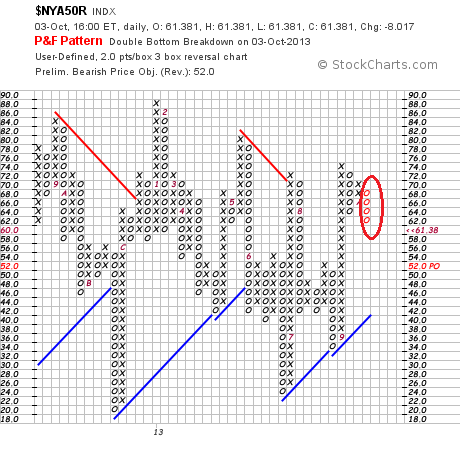

Innerer Markt deutlich unter Druck

Keine Frage, im Vergleich zur Vorwoche hat sich der innere Markt weiter verschlechtert. Wie hier schon mehrfach erklärt und gezeigt, ist seit dem Februar (Ziffer 2) die Luft aus dem inneren Markt raus. Recht deutlich sind die Divergenzen zwischen dessen Indikatoren und den äußeren Indizes, die sich bislang überraschend tapfer schlagen.

Sehen Sie hier die Anzahl der Aktien an der New Yorker Börse (in Pro-zent), die oberhalb ihrer 50-Tage-Linie handeln. Obwohl die Indizes (noch?) im Umfeld ihrer zyklischen Hochpunkte handeln, verschlechtert sich die Marktbreite und es brodelt unter der Oberfläche. Bedenken Sie, dass die Wahrscheinlichkeit für eine Korrektur zunimmt, wenn immer mehr Aktien ihre wichtigste Unterstützung verlieren.

Heute befindet sich der relativ schnelle Risikoindikator erneut in einer negativen 0-Spalte. Mitte September handelte der Indikator noch in der oberen extremen Zone bei 74 %. Seither verringert sich die Anzahl der Titel die oberhalb ihrer 50-Tage-Linie handeln und die Marktbreite verschlechtert sich. Das Momentum nimmt ab und die Wahrscheinlichkeit erhöht sich, daß auch Titel Ihres persönlichen Portfolios betroffen sein werden. Ebenfalls erhöht sich die Wahrscheinlichkeit, daß der Indikator in naher Zukunft bis in die Gegend der aufsteigenden Unterstützungslinie fallen wird.

Da auch der übergeordnete Risikoindikator NYSE Bullish Percent in einer 0-Spalte handelt, empfehle ich alle gesetzten Stopps zu beachten – bis dahin aber Ruhe zu bewahren.

Falls Sie sich für meine Dienstleistungen wie etwa die konkreten Premium Handelssignale interessieren, wenden Sie sich bitte einfach an mich.

Viel Erfolg und ein schönes Wochenende wünsche ich Ihnen und Ihren Familien,

Herzliche Grüße aus dem Rheinland,

Ihr Klaus Buhl

hoffentlich haben Sie einen schönen Feiertag verbracht und genießen vielleicht sogar ein langes Wochenende. In diesem Falle wahrscheinlich einen (bezahlten) Brückentag – im Gegensatz zu den freigestellten öffentlichen Angestellten in den USA. Womit wir auch schon beim Thema wären, welches derzeit die Medien und die Märkte umtreibt. Da Sie heute von allen Seiten mit diesbezüglichen Informationen bedacht werden, will ich mich sehr kurz fassen und die bisherigen Auswirkungen auf die Märkte aus anderer Perspektive beleuchten.

Warum bleiben die Indizes so gelassen?

Bisher ist trotz der vieldiskutierten Risiken des Budgetstreits für die Konjunktur nicht viel passiert. Die Indizes verhalten sich sogar sehr robust. Am DAX erkennen Sie dies daran, daß wir komfortabel ober-halb der zentralen Unterstützungszone von 8.500 bis 8.550 handeln. Daher haben die Bullen noch alle Chancen, den DAX in diesem Jahr in Richtung der runden Marke von 9.000 Punkten zu treiben.

Bleibt also die Frage, warum die Börsianer so gelassen bleiben? Immerhin könnten wir Ende Oktober vor der absurden Situation stehen, daß die USA nicht mehr zu Ihren in der Vergangenheit gemachten Schulden stehen, obwohl die FED in der Lage ist, unlimitierte Dollarberge zu drucken. Ganz so, als würden wir unserer Hausbank mitteilen, daß diese sich den ins Soll geratenen Betrag unseres Girokontos gepflegt sonst wo hinstecken könne…

Meiner Meinung nach bleiben die Investoren bisher so gelassen, da sie wissen, daß Präsident Obama die gefährlichen Spiele der Politiker am Pulverfass sofort durch präsidiale Verordnungen unterbinden und die Schuldengrenze anheben kann. Umgekehrt aber liegt hier genau das Risiko bzw. der blinde Fleck in den Analysen: was wäre, wenn die Sturheit doch obsiegen würde? Die Turbulenzen des August 2011 könnten dann eine Blaupause sein, die niemand noch einmal erleben will.

Natürlich werde ich Sie über die aktuellen Chancen und Risiken des Budgetstreits in meinem Premiumdienst konkret informieren.

Wie reagierten Aktien bisher in vergleichbaren Situationen?

Wie Sie wissen, benötigt man für das Navigieren im Aktienmarkt ein System, eine Menge Geduld und Ausdauer und auch ein Quäntchen Glück. Denn trotz aller Vorkehrungen bleibt das Investieren auch ein Umgang mit Wahrscheinlichkeiten. Daher stellt sich die Frage, wie die Aktionäre in der Vergangenheit mit einem „Shutdown“ umgegangen sind. Wenn ich recht informiert bin, erleben wird das Theaterstück zum 18. Male (und die Frage drängt sich auf, warum daraus keiner Konsequenzen zieht?)

DA es leider keine Glaskugel und auch kein Drehbuch für alle Konstellationen gibt, sollten wir wenigstens die Wahrscheinlichkeiten kennen und achten. Da sich die Psyche der Menschen nicht so schnell verändert wie die Mode, ist ein Blick zurück in die Zeiten der bisherigen „Shutdowns“ heute wichtig.

Quelle: chartoftheday.com

Hier sehen Sie, wie sich der S & P 500 in früheren Fällen 20 Tage vor und 60 Tage nach einem „Shutdown“ verhalten hat. Deutlich erkennt man, daß vorher die Verunsicherung belastete und hinterher das Aufatmen der Investoren die Kurse um mehr als 2 % anziehen ließ.

Wer von Ihnen also davon ausgeht, daß in wenigen Tagen bereits wieder die Vernunft auf das Kapitol in Washington zurückkehrt, der ist schlecht beraten, heute noch hektisch zu verkaufen. Daher habe ich in meiner Vermögensverwaltung die Aktienquote gesenkt, bin aber noch nicht bereit dazu, aggressiv auf fallende Kurse zu setzen.

In diese Richtung deutet auch das heute recht hohe Lager der Pessimisten unter den Anlegern.

Hoher Anteil pessimistischer Anleger stützt die Kurse

Obwohl ich nach wie vor kein Freund von wachsweichen Sentiment-analysen und davon überzeugt bin, daß der Preis der wichtigste Indikator ist, zeige ich Ihnen heute die Ausnahme der Regel, die ich gerne verfolge: die Befragung der wichtigsten Blogger durch Ticker-sense. Hier erkennen Sie, daß derzeit die Quote der Pessimisten mit 43 % sehr hoch ist. Dies könnte darauf deuten, daß diejenigen, die Angst vor den Auswirkungen des Budgetstreits haben, längst verkauft oder ihre Positionen abgesichert haben. Immerhin ist ja die Schuldenobergrenze (und wann sie erreicht wird) allgemein bekannt und man konnte sich darauf einlassen.

Quelle: tickersense.com

Bei einem derartig hohen Pessimismus ist in der Regel nicht mit größeren Turbulenzen an den Märkten zu rechnen.

Innerer Markt deutlich unter Druck

Keine Frage, im Vergleich zur Vorwoche hat sich der innere Markt weiter verschlechtert. Wie hier schon mehrfach erklärt und gezeigt, ist seit dem Februar (Ziffer 2) die Luft aus dem inneren Markt raus. Recht deutlich sind die Divergenzen zwischen dessen Indikatoren und den äußeren Indizes, die sich bislang überraschend tapfer schlagen.

Sehen Sie hier die Anzahl der Aktien an der New Yorker Börse (in Pro-zent), die oberhalb ihrer 50-Tage-Linie handeln. Obwohl die Indizes (noch?) im Umfeld ihrer zyklischen Hochpunkte handeln, verschlechtert sich die Marktbreite und es brodelt unter der Oberfläche. Bedenken Sie, dass die Wahrscheinlichkeit für eine Korrektur zunimmt, wenn immer mehr Aktien ihre wichtigste Unterstützung verlieren.

Heute befindet sich der relativ schnelle Risikoindikator erneut in einer negativen 0-Spalte. Mitte September handelte der Indikator noch in der oberen extremen Zone bei 74 %. Seither verringert sich die Anzahl der Titel die oberhalb ihrer 50-Tage-Linie handeln und die Marktbreite verschlechtert sich. Das Momentum nimmt ab und die Wahrscheinlichkeit erhöht sich, daß auch Titel Ihres persönlichen Portfolios betroffen sein werden. Ebenfalls erhöht sich die Wahrscheinlichkeit, daß der Indikator in naher Zukunft bis in die Gegend der aufsteigenden Unterstützungslinie fallen wird.

Da auch der übergeordnete Risikoindikator NYSE Bullish Percent in einer 0-Spalte handelt, empfehle ich alle gesetzten Stopps zu beachten – bis dahin aber Ruhe zu bewahren.

Falls Sie sich für meine Dienstleistungen wie etwa die konkreten Premium Handelssignale interessieren, wenden Sie sich bitte einfach an mich.

Viel Erfolg und ein schönes Wochenende wünsche ich Ihnen und Ihren Familien,

Herzliche Grüße aus dem Rheinland,

Ihr Klaus Buhl

Quelle: Libra Invest, Autor:

Verwandte Beiträge

- 14.04.25 - Gold- und Rohöl-Longs gehen deutlich zurück - CoT-Report

- 14.04.25 - Stagflation, Zölle, Börsencrash - Warum Gold jetzt glänzt

- 07.04.25 - Gold-Longs gehen zurück, Rohöl-Longs steigen leicht - CoT-Report

- 06.04.25 - Doppelschlag für Silber: Zölle und Rezessionsangst schicken Preis auf Talfahrt

- 31.03.25 - Gold- und Rohöl-Longs gehen zurück - CoT-Report

- 24.03.25 - Das Ende von QT, der Anfang von QE? - Goldpreis springt auf Allzeithoch

- 24.03.25 - Rohöl-Longs reduziert, Gold-Longs steigen wieder - CoT-Report

- 17.03.25 - Gold-Longs stabil, Rohöl-Longs steigen leicht - CoT-Report

- 10.03.25 - Rohöl-Longs steigen deutlich, Gold-Longs gehen zurück - CoT-Report

- 03.03.25 - Rohöl-Longs deutlich reduziert - CoT-Report