Korrektur - zweiter Versuch

(Heiko Thieme) Rückblick

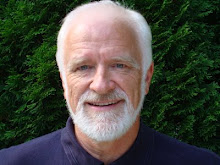

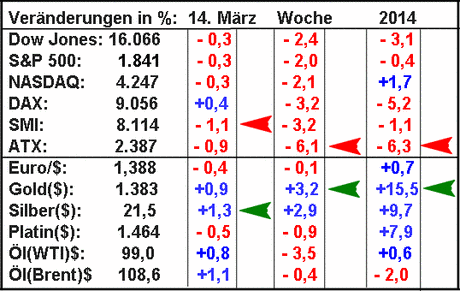

An den Börsen herrschte in der zweiten Märzwoche ein allgemeiner Verkaufsdruck aufgrund der politischen Zuspitzung in der Ukraine. Der Schweizer Markt (SMI) kam am Freitag auf den größten Tagesverlust (roter Pfeil). Die Wiener Börse (ATX) wurde Wochen-Letzter (roter Pfeil) und liegt jetzt auch erstmals seit Jahresbeginn hinten (roter Pfeil).

Gold und Silber profitierten von der politischen Verunsicherung. Silber führte am Freitag (grüner Pfeil), während Gold das beste Wochenresultat (grüner Pfeil) erzielte und auch weiterhin seit Jahresbeginn vorn liegt (grüner Pfeil). Positionen sind auf diesem Niveau teilweise abzubauen und der Rest ist mit einem Stop abzusichern. Silber-Positionen sind zwischen $22 und $24 zu verkaufen, sofern meine Kaufempfehlungen Ende Januar und Anfang Februar unter $19,5 befolgt wurden.

Ausblick

Die Situation in der Ukraine spitzt sich nach den Wahlen in der Krim zu. Dies ist eine politische Belastung für die Börsen und kann somit weiteren Verkaufsdruck ausüben. Eine Korrektur wird immer wahrscheinlicher, auch wenn die Börsen technisch betrachtet bereits überverkauft sind.

Die Wiener Börse hat von ihrem bisherigen Jahreshöchststand von Mitte Januar bereits 12,5% eingebüßt und weist damit eine Korrektur auf. Beim DAX fehlen noch drei Prozent, um auf ein Minus von 10% seit seinem Rekordhoch vom 17. Januar zu kommen. Wahl Street hat sich trotz allgemeiner Minus-Zahlen relativ noch am besten gehalten.

Volatilität wird das Börsengeschehen in den kommenden Wochen prägen. Die Wahrscheinlichkeit einer Korrektur von mindestens 10% vor Ende April liegt in Deutschland momentan bei 45% und an Wall Street bei 35%. Der Auslöser hierfür ist in erster Linie die politische Entwicklung in der Ukraine. Kommt es zu keiner Korrektur bis Anfang Mai, so erhöht sich die Wahrscheinlichkeit bis Ende September auf über 65%.

Eine Korrektur wäre jedoch kein Grund zum Verkaufen sondern eine Kaufgelegenheit. Die Möglichkeit einer Baisse mit einem Minus von mindestens 20% in diesem Jahr schließe ich nach wie vor aus. Auf meiner Hotline behandele ich dieses Thema fast täglich.

Der Ölpreis wird in den nächsten Monaten eher unter der $100-Marke bei Texas-Öl (WTI) liegen und nicht nachhaltig über diese Marke steigen. Bei Edelmetallen ist das Jahres-Potenzial zu 75% bereits erreicht.

Die neue Notenbank-Präsidentin Janet Yellen wird am Dienstag und Mittwoch ihre erste Notenbank-Rat-Sitzung (FOMC) leiten und am Mittwoch Nachmittag die Ergebnisse vor der Presse erläutern. Der Rückkauf von Staatsanleihen und Hypotheken wird dabei um weitere $10 Milliarden auf $55 Milliarden pro Monat reduziert werden. Wall Street hat sich darauf bereits eingestellt.

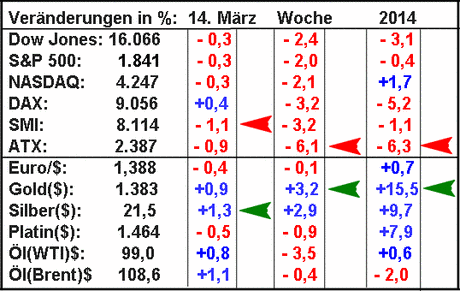

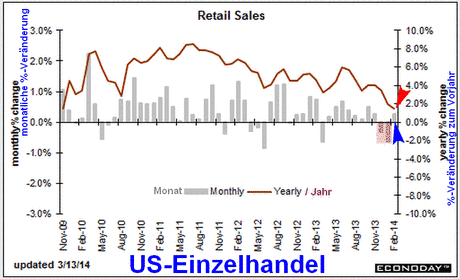

Die Einzelhandelsumsätze in den USA haben sich im Februar erwartungsgemäß etwas erholt (blauer Pfeil). Allerdings wurde der Januar gleichzeitig deutlich reduziert, sodass sowohl der Dezember als auch der Januar rückläufig waren (rote Schattierung). Allgemein wird diese Schwäche dem strengen Winter zugeschrieben und sollte keine nachhaltige Auswirkung auf die US-Wirtschaft haben.

Allerdings wird das erste Quartal schwächer als ursprünglich erwartet ausfallen. Gegenüber dem Vorjahr weist der Einzelhandel mit einem Plus von unter 2% (roter Pfeil) die geringste Verbesserung seit November 2009 auf. Das Verbrauchervertrauen ist zwar nach wie vor relativ hoch, jedoch drückt sich dies bisher nicht in einer höheren Kaufwilligkeit aus.

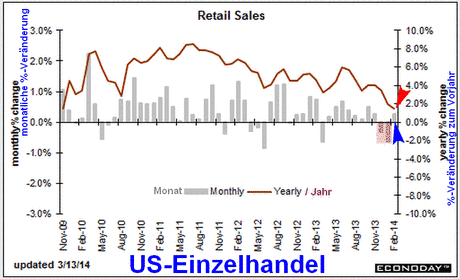

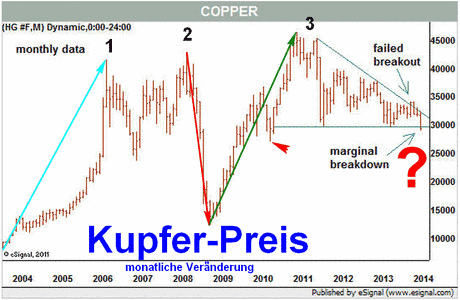

Der Kupferpreis ist in jüngster Zeit erstmals seit 2010 (roter Pfeil) unter die Marke von $3 (rotes Fragezeichen) gefallen. In den vergangenen 10 Jahren hat der Kupferpreis deutliche Schwankungen zwischen $1 und $4,5 erlebt ( hellblauer, roter und grüner Pfeil). Es gab dabei drei Höhen (1,2 und 3). Falls das $3-Niveau nachhaltig durchbrochen wird, wäre dies eine Warnung nicht nur für das Wachstum in China sondern der gesamten Welt.

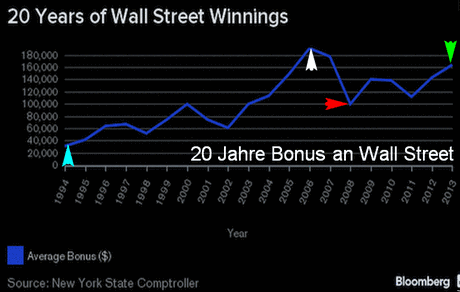

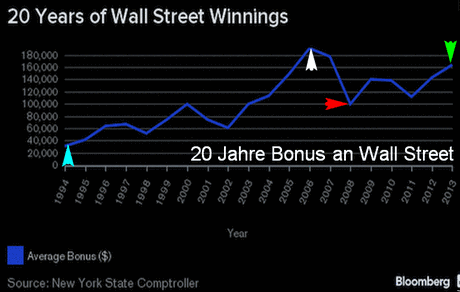

Wall Street hat die Finanzkrise von 2008 fast vollständig überwunden. Die höchsten Bonuszahlungen von über $ 190.000 im Durchschnitt gab es 2006 (weißer Pfeil). Zwei Jahre später waren sie aufgrund der Finanzkrise 2008 auf rund $100.000 gefallen (roter Pfeil); ein Rückgang von 47%! Dies war aber immer noch dreimal so viel, wie 1994 (hellblauer Pfeil) bezahlt wurde.

Seit 2008 sind die Bonuszahlungen um fast 65% gestiegen und liegen bei fast $165.000 pro Angestellter (grüner Pfeil). Allerdings sind diese Zahlungen nicht gleichmäßig verteilt sondern konzentrieren sich auf die geschäftsbringenden Personen, die teilweise doppeltstellige Millionen-Beträge erhalten.

Weitere Einschätzungen und Empfehlungen gibt es auf meiner täglichen Hotline. Der nächste Blog erscheint in der vierten Märzwoche.

Heiko Thieme

Die Thieme Hotline:

Deutschland: 09001 / 191 192 (0,69€/Min.)

Schweiz: 0901 / 266 277 (CHF 1,00/Min.)

Österreich: 0900 / 500 515 (0,68€/Min.)

Alle Angaben ohne Gewähr

An den Börsen herrschte in der zweiten Märzwoche ein allgemeiner Verkaufsdruck aufgrund der politischen Zuspitzung in der Ukraine. Der Schweizer Markt (SMI) kam am Freitag auf den größten Tagesverlust (roter Pfeil). Die Wiener Börse (ATX) wurde Wochen-Letzter (roter Pfeil) und liegt jetzt auch erstmals seit Jahresbeginn hinten (roter Pfeil).

Gold und Silber profitierten von der politischen Verunsicherung. Silber führte am Freitag (grüner Pfeil), während Gold das beste Wochenresultat (grüner Pfeil) erzielte und auch weiterhin seit Jahresbeginn vorn liegt (grüner Pfeil). Positionen sind auf diesem Niveau teilweise abzubauen und der Rest ist mit einem Stop abzusichern. Silber-Positionen sind zwischen $22 und $24 zu verkaufen, sofern meine Kaufempfehlungen Ende Januar und Anfang Februar unter $19,5 befolgt wurden.

Ausblick

Die Situation in der Ukraine spitzt sich nach den Wahlen in der Krim zu. Dies ist eine politische Belastung für die Börsen und kann somit weiteren Verkaufsdruck ausüben. Eine Korrektur wird immer wahrscheinlicher, auch wenn die Börsen technisch betrachtet bereits überverkauft sind.

Die Wiener Börse hat von ihrem bisherigen Jahreshöchststand von Mitte Januar bereits 12,5% eingebüßt und weist damit eine Korrektur auf. Beim DAX fehlen noch drei Prozent, um auf ein Minus von 10% seit seinem Rekordhoch vom 17. Januar zu kommen. Wahl Street hat sich trotz allgemeiner Minus-Zahlen relativ noch am besten gehalten.

Volatilität wird das Börsengeschehen in den kommenden Wochen prägen. Die Wahrscheinlichkeit einer Korrektur von mindestens 10% vor Ende April liegt in Deutschland momentan bei 45% und an Wall Street bei 35%. Der Auslöser hierfür ist in erster Linie die politische Entwicklung in der Ukraine. Kommt es zu keiner Korrektur bis Anfang Mai, so erhöht sich die Wahrscheinlichkeit bis Ende September auf über 65%.

Eine Korrektur wäre jedoch kein Grund zum Verkaufen sondern eine Kaufgelegenheit. Die Möglichkeit einer Baisse mit einem Minus von mindestens 20% in diesem Jahr schließe ich nach wie vor aus. Auf meiner Hotline behandele ich dieses Thema fast täglich.

Der Ölpreis wird in den nächsten Monaten eher unter der $100-Marke bei Texas-Öl (WTI) liegen und nicht nachhaltig über diese Marke steigen. Bei Edelmetallen ist das Jahres-Potenzial zu 75% bereits erreicht.

Die neue Notenbank-Präsidentin Janet Yellen wird am Dienstag und Mittwoch ihre erste Notenbank-Rat-Sitzung (FOMC) leiten und am Mittwoch Nachmittag die Ergebnisse vor der Presse erläutern. Der Rückkauf von Staatsanleihen und Hypotheken wird dabei um weitere $10 Milliarden auf $55 Milliarden pro Monat reduziert werden. Wall Street hat sich darauf bereits eingestellt.

Die Einzelhandelsumsätze in den USA haben sich im Februar erwartungsgemäß etwas erholt (blauer Pfeil). Allerdings wurde der Januar gleichzeitig deutlich reduziert, sodass sowohl der Dezember als auch der Januar rückläufig waren (rote Schattierung). Allgemein wird diese Schwäche dem strengen Winter zugeschrieben und sollte keine nachhaltige Auswirkung auf die US-Wirtschaft haben.

Allerdings wird das erste Quartal schwächer als ursprünglich erwartet ausfallen. Gegenüber dem Vorjahr weist der Einzelhandel mit einem Plus von unter 2% (roter Pfeil) die geringste Verbesserung seit November 2009 auf. Das Verbrauchervertrauen ist zwar nach wie vor relativ hoch, jedoch drückt sich dies bisher nicht in einer höheren Kaufwilligkeit aus.

Der Kupferpreis ist in jüngster Zeit erstmals seit 2010 (roter Pfeil) unter die Marke von $3 (rotes Fragezeichen) gefallen. In den vergangenen 10 Jahren hat der Kupferpreis deutliche Schwankungen zwischen $1 und $4,5 erlebt ( hellblauer, roter und grüner Pfeil). Es gab dabei drei Höhen (1,2 und 3). Falls das $3-Niveau nachhaltig durchbrochen wird, wäre dies eine Warnung nicht nur für das Wachstum in China sondern der gesamten Welt.

Wall Street hat die Finanzkrise von 2008 fast vollständig überwunden. Die höchsten Bonuszahlungen von über $ 190.000 im Durchschnitt gab es 2006 (weißer Pfeil). Zwei Jahre später waren sie aufgrund der Finanzkrise 2008 auf rund $100.000 gefallen (roter Pfeil); ein Rückgang von 47%! Dies war aber immer noch dreimal so viel, wie 1994 (hellblauer Pfeil) bezahlt wurde.

Seit 2008 sind die Bonuszahlungen um fast 65% gestiegen und liegen bei fast $165.000 pro Angestellter (grüner Pfeil). Allerdings sind diese Zahlungen nicht gleichmäßig verteilt sondern konzentrieren sich auf die geschäftsbringenden Personen, die teilweise doppeltstellige Millionen-Beträge erhalten.

Weitere Einschätzungen und Empfehlungen gibt es auf meiner täglichen Hotline. Der nächste Blog erscheint in der vierten Märzwoche.

Heiko Thieme

Die Thieme Hotline:

Deutschland: 09001 / 191 192 (0,69€/Min.)

Schweiz: 0901 / 266 277 (CHF 1,00/Min.)

Österreich: 0900 / 500 515 (0,68€/Min.)

Alle Angaben ohne Gewähr

Quelle: Heiko Thieme, Autor:

Verwandte Beiträge

- 14.04.25 - Gold- und Rohöl-Longs gehen deutlich zurück - CoT-Report

- 07.04.25 - Gold-Longs gehen zurück, Rohöl-Longs steigen leicht - CoT-Report

- 31.03.25 - Gold- und Rohöl-Longs gehen zurück - CoT-Report

- 24.03.25 - Rohöl-Longs reduziert, Gold-Longs steigen wieder - CoT-Report

- 17.03.25 - Gold-Longs stabil, Rohöl-Longs steigen leicht - CoT-Report

- 14.03.25 - Citigroup erwartet Kupfer wieder bei 10.000 USD

- 10.03.25 - Rohöl-Longs steigen deutlich, Gold-Longs gehen zurück - CoT-Report

- 03.03.25 - Rohöl-Longs deutlich reduziert - CoT-Report

- 24.02.25 - Gold- und Rohöl-Longs gehen zurück - CoT-Report

- 10.02.25 - Rohöl-Longs deutlich reduziert, Gold-Longs stabil - CoT-Report