Jetzt könnte die Entscheidung fallen

(Libra Invest) Liebe Leserinnen und Leser,

Zum Ausklang der turbulenten Börsenwoche will ich mich noch einmal kurz bei Ihnen melden. Vor allem da der DAX, der viele Leser interessiert, genau JETZT an wichtigen charttechnischen Widerständen der herkömmlichen Charttechnik und auch der P & F Charts festklemmt. Bei etwa 7.830 verläuft nicht nur die 50-Tage-Linie, sondern auch eine seit März etablierte mittelfristige Abwärtstrendlinie. Hier ist also Hochspannung garantiert.

Spannend ist es aber noch aus anderen Gründen, die nicht ohne weiteres auf der Hand liegen und für die meisten Anleger sogar völlig unsichtbar sind.

Die kurzfristigen zyklischen Indikatoren des inneren Marktes erholten sich in den vergangenen Tagen sehr rasch - während der übergeordnete Risiko-Indikator des NYSE Bullish Percent störrisch auf „Rot“ verharrt. Daher empfehle ich nach wie vor, sich zurückzuhalten und enge stopps zu setzen bis ein deutlicher oberer Ausbruch erfolgt - oder sich die Korrektur fortsetzt.

Konzentrieren sollte man sich momentan auf die Dauerläufer aus der zweiten Reihe des MDAX und auf total ausgebombte Titel des Minensektors – aber natürlich nur, wenn man die Volatilität ertragen kann und dann nur mit angemessenen Stopps. Nach diesem Muster verfahre ich bis auf Weiteres auch in meinem neuen Börsendienst, in dem ich vor allem an den extremen Punkten des Marktes handeln werde.

Gefahr eines Doppeltops im wichtigen S & P 500 Index

Die meisten Medien konzentrieren sich auf die Analyse des üblichen und gleichgewichteten S & P 500 Index. Dieser bereitet derzeit vor allem den Käufern Hoffnung auf baldige neue Hochs. Sehr wichtig finde ich aber vor allem den gleichgewichteten S & P 500, in dem jede Aktie „gleich viel zählt“ für die Messung des Index, der also nicht kapitalgewichtet ist. Dieser Index läuft häufig dem breiten Markt voraus und gibt gute Hinweise für die weitere Entwicklung.

Der gleichgewichtete Index zeigt sich im P & F Chart längst nicht so positiv wie der viel bekanntere Bruder des S & P 500.

Der hier gezeigte Index hat nämlich bei 2.730 Punkten ein P & F Verkaufssignal ausgelöst, welches noch aktiv ist und welches ich im Chart rot markiert habe. Bisher haben die Bullen noch nicht viel gewonnen und das Risiko bleibt groß, dass genau jetzt die Bären abermals ihr Glück versuchen werden. Wer systematisch und überlegt handelt, findet aktuell kein gutes Chance-Risiko-Verhältnis. Wer sich also als „Investor-Trader“ versteht, sollte sich nach wie vor auf das Risiko konzentrieren und sein Pulver trocken halten.

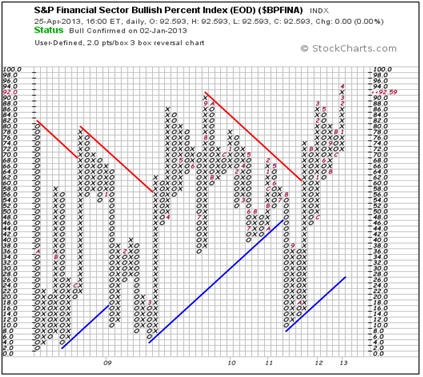

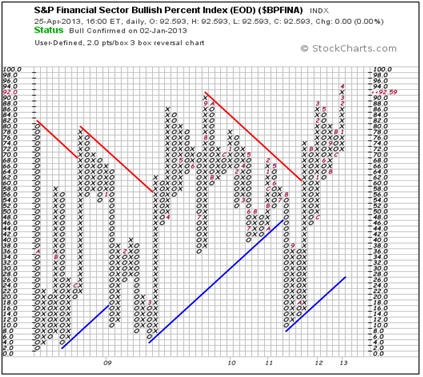

Beispiel Finanzsektor: überkauft

Ein gutes Beispiel für die (potentiell) hohe Fallhöhe und das Auseinander-triften von inneren und äußeren Charts gibt heute der Finanzsektor. Speziell dieser Sektor war in den vergangenen Tagen derjenige mit den höchsten Gewinnen und der einen hohen Beitrag zur positiven Performance der großen Indizes lieferte. Der Blick unterhalb die Oberfläche des Sektors zeigt aber, wie stark die Finanztitel systematisch überkauft sind.

Wie Sie sehen, handeln 92 % der Finanzaktien an der New Yorker Börse auf einem Kaufsignal der P % F Technik. Das gab es seit dem Beginn der Hausse im Jahre 2009 nicht mehr. Nur zur Erinnerung: oberhalb von 70 % beginnt die überhitzte Zone. Dies macht insofern Sinn, da nicht alle Titel eines Sektors fundamental kaufenswert sind und eine Hausse eben auch die mäßigen Aktien nach oben spült (nur weil sie eben zufällig in einem gefragten Sektor enthalten sind). Ich persönlich würde mich vor diesem Sektor sehr hüten. Was soll ein heutiger Käufer hier und jetzt noch erwarten? Einen Durchmarsch bis 100 % Kaufsignale, den es in dieser Form bisher noch nie gegeben hat?

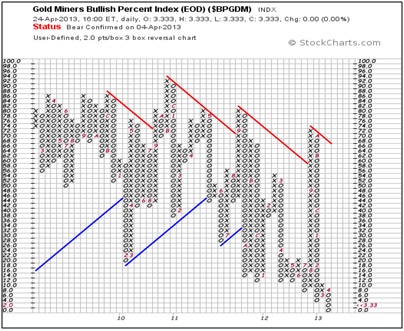

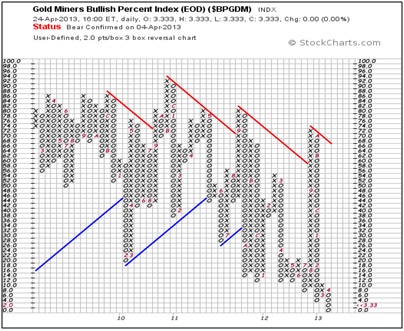

Minen: extrem ausgebombt

Und hier das Gegenbeispiel. Infolge des nach unten manipulierten Goldpreises erhöhte sich der Verkaufsdruck bei den ohnehin schon schwachen Minenaktien noch weiter. Sogar auf ein Ausmaß, welches mit der Bankenkrise und dem extremen Szenario des Jahres 2008 vergleichbar ist. Obwohl der Goldpreis um einiges höher als damals notiert und nun auch die Japaner um die „Pole-Position im Geld-Wettdrucken“ mitmischen. Oder wenigstens hier ihre Schlagkraft verdoppeln. Jedenfalls ist der Bullish Percent für den Minensektor auf etwa 4 Prozent abgesackt.

Nicht einmal 4 lausige Prozent der gehandelten Minen notieren auf einem Kaufsignal. Das riecht doch nach einer kräftigen Gegenbewegung und einer Kaufgelegenheit, die man nicht jedes Jahr serviert bekommt?

Aber trotzdem eine Warnung von meiner Seite: wer nicht das fallende Messer auffangen möchte, sollte warten, bis dem Sektor wieder Leben eingehaucht wird, bzw. wieder Kapital in den Sektor fließt. Per Definition erfolgt das Kaufsignal erst, wenn die kommende X-Spalte wieder oberhalb von 30 % notiert. Hier können Sie mehr über die Hintergründe der Philosophie lesen.

Die konkreten Handelsanweisungen und Möglichkeiten, wie Sie sich nun in den Märkten bewegen könnten ohne dabei zu große Risiken einzugehen, entnehmen Sie bitte meinem neuen Premium-Dienst.

Ich wünsche Ihnen viel Erfolg mit Ihren Positionen in den kommenden spannenden Tagen. Falls Sie sich für einen fairen und kostenlosen Depotcheck interessieren, für meine verschiedenen Dienstleistungen, oder einfach nur Fragen zum Text haben, wenden Sie sich bitte an mich.

Herzliche Grüße aus dem Rheinland,

Ihr Klaus Buhl

Systematische Handelsanweisungen

Kommt Ihnen das bekannt vor? Sie saugen sich mit Research und seitenlangen Berichten über technische Analyse voll, sehen den Wald vor lauter Bäumen nicht, verbringen den halben Tag vor der Mattscheibe und am Ende des Tages profitiert nur Ihr Broker? Obwohl Sie über ein fast endloses Repertoire an technischen Indikatoren verfügen und viele gut gemeinte Ratschläge befolgen, hält sich Ihr Erfolg in Grenzen?

Da ich während vieler Jahre am Handelstisch und im Aktien-Sales von renommierten Banken zu der Überzeugung gelangt bin, daß man mit den üblichen Methoden zwar auf hoher See aber ohne Kompass unterwegs ist, habe ich mich der alten Methodik von Point & Figure und dem „Inneren Markt“ verschrieben. Mit dieser Philosophie, gutem Datenmaterial und viel Übung erkennt man die extremen Punkte in einem Markt. Vor allem aber kann man relative Stärke identifizieren und die Marathonläufer unter den Aktien herausfiltern. Falls Sie Ihr Trading verbessern (ich nenne es Investor-Trading) und eine wohldosierte Anzahl von in sich diversifizierten konkreten Handelssignalen erhalten wollen, melden Sie sich für meine neuen Premiumsignale jetzt hier ganz einfach an.

Zum Ausklang der turbulenten Börsenwoche will ich mich noch einmal kurz bei Ihnen melden. Vor allem da der DAX, der viele Leser interessiert, genau JETZT an wichtigen charttechnischen Widerständen der herkömmlichen Charttechnik und auch der P & F Charts festklemmt. Bei etwa 7.830 verläuft nicht nur die 50-Tage-Linie, sondern auch eine seit März etablierte mittelfristige Abwärtstrendlinie. Hier ist also Hochspannung garantiert.

Spannend ist es aber noch aus anderen Gründen, die nicht ohne weiteres auf der Hand liegen und für die meisten Anleger sogar völlig unsichtbar sind.

Die kurzfristigen zyklischen Indikatoren des inneren Marktes erholten sich in den vergangenen Tagen sehr rasch - während der übergeordnete Risiko-Indikator des NYSE Bullish Percent störrisch auf „Rot“ verharrt. Daher empfehle ich nach wie vor, sich zurückzuhalten und enge stopps zu setzen bis ein deutlicher oberer Ausbruch erfolgt - oder sich die Korrektur fortsetzt.

Konzentrieren sollte man sich momentan auf die Dauerläufer aus der zweiten Reihe des MDAX und auf total ausgebombte Titel des Minensektors – aber natürlich nur, wenn man die Volatilität ertragen kann und dann nur mit angemessenen Stopps. Nach diesem Muster verfahre ich bis auf Weiteres auch in meinem neuen Börsendienst, in dem ich vor allem an den extremen Punkten des Marktes handeln werde.

Gefahr eines Doppeltops im wichtigen S & P 500 Index

Die meisten Medien konzentrieren sich auf die Analyse des üblichen und gleichgewichteten S & P 500 Index. Dieser bereitet derzeit vor allem den Käufern Hoffnung auf baldige neue Hochs. Sehr wichtig finde ich aber vor allem den gleichgewichteten S & P 500, in dem jede Aktie „gleich viel zählt“ für die Messung des Index, der also nicht kapitalgewichtet ist. Dieser Index läuft häufig dem breiten Markt voraus und gibt gute Hinweise für die weitere Entwicklung.

Der gleichgewichtete Index zeigt sich im P & F Chart längst nicht so positiv wie der viel bekanntere Bruder des S & P 500.

Der hier gezeigte Index hat nämlich bei 2.730 Punkten ein P & F Verkaufssignal ausgelöst, welches noch aktiv ist und welches ich im Chart rot markiert habe. Bisher haben die Bullen noch nicht viel gewonnen und das Risiko bleibt groß, dass genau jetzt die Bären abermals ihr Glück versuchen werden. Wer systematisch und überlegt handelt, findet aktuell kein gutes Chance-Risiko-Verhältnis. Wer sich also als „Investor-Trader“ versteht, sollte sich nach wie vor auf das Risiko konzentrieren und sein Pulver trocken halten.

Beispiel Finanzsektor: überkauft

Ein gutes Beispiel für die (potentiell) hohe Fallhöhe und das Auseinander-triften von inneren und äußeren Charts gibt heute der Finanzsektor. Speziell dieser Sektor war in den vergangenen Tagen derjenige mit den höchsten Gewinnen und der einen hohen Beitrag zur positiven Performance der großen Indizes lieferte. Der Blick unterhalb die Oberfläche des Sektors zeigt aber, wie stark die Finanztitel systematisch überkauft sind.

Wie Sie sehen, handeln 92 % der Finanzaktien an der New Yorker Börse auf einem Kaufsignal der P % F Technik. Das gab es seit dem Beginn der Hausse im Jahre 2009 nicht mehr. Nur zur Erinnerung: oberhalb von 70 % beginnt die überhitzte Zone. Dies macht insofern Sinn, da nicht alle Titel eines Sektors fundamental kaufenswert sind und eine Hausse eben auch die mäßigen Aktien nach oben spült (nur weil sie eben zufällig in einem gefragten Sektor enthalten sind). Ich persönlich würde mich vor diesem Sektor sehr hüten. Was soll ein heutiger Käufer hier und jetzt noch erwarten? Einen Durchmarsch bis 100 % Kaufsignale, den es in dieser Form bisher noch nie gegeben hat?

Minen: extrem ausgebombt

Und hier das Gegenbeispiel. Infolge des nach unten manipulierten Goldpreises erhöhte sich der Verkaufsdruck bei den ohnehin schon schwachen Minenaktien noch weiter. Sogar auf ein Ausmaß, welches mit der Bankenkrise und dem extremen Szenario des Jahres 2008 vergleichbar ist. Obwohl der Goldpreis um einiges höher als damals notiert und nun auch die Japaner um die „Pole-Position im Geld-Wettdrucken“ mitmischen. Oder wenigstens hier ihre Schlagkraft verdoppeln. Jedenfalls ist der Bullish Percent für den Minensektor auf etwa 4 Prozent abgesackt.

Nicht einmal 4 lausige Prozent der gehandelten Minen notieren auf einem Kaufsignal. Das riecht doch nach einer kräftigen Gegenbewegung und einer Kaufgelegenheit, die man nicht jedes Jahr serviert bekommt?

Aber trotzdem eine Warnung von meiner Seite: wer nicht das fallende Messer auffangen möchte, sollte warten, bis dem Sektor wieder Leben eingehaucht wird, bzw. wieder Kapital in den Sektor fließt. Per Definition erfolgt das Kaufsignal erst, wenn die kommende X-Spalte wieder oberhalb von 30 % notiert. Hier können Sie mehr über die Hintergründe der Philosophie lesen.

Die konkreten Handelsanweisungen und Möglichkeiten, wie Sie sich nun in den Märkten bewegen könnten ohne dabei zu große Risiken einzugehen, entnehmen Sie bitte meinem neuen Premium-Dienst.

Ich wünsche Ihnen viel Erfolg mit Ihren Positionen in den kommenden spannenden Tagen. Falls Sie sich für einen fairen und kostenlosen Depotcheck interessieren, für meine verschiedenen Dienstleistungen, oder einfach nur Fragen zum Text haben, wenden Sie sich bitte an mich.

Herzliche Grüße aus dem Rheinland,

Ihr Klaus Buhl

Systematische Handelsanweisungen

Kommt Ihnen das bekannt vor? Sie saugen sich mit Research und seitenlangen Berichten über technische Analyse voll, sehen den Wald vor lauter Bäumen nicht, verbringen den halben Tag vor der Mattscheibe und am Ende des Tages profitiert nur Ihr Broker? Obwohl Sie über ein fast endloses Repertoire an technischen Indikatoren verfügen und viele gut gemeinte Ratschläge befolgen, hält sich Ihr Erfolg in Grenzen?

Da ich während vieler Jahre am Handelstisch und im Aktien-Sales von renommierten Banken zu der Überzeugung gelangt bin, daß man mit den üblichen Methoden zwar auf hoher See aber ohne Kompass unterwegs ist, habe ich mich der alten Methodik von Point & Figure und dem „Inneren Markt“ verschrieben. Mit dieser Philosophie, gutem Datenmaterial und viel Übung erkennt man die extremen Punkte in einem Markt. Vor allem aber kann man relative Stärke identifizieren und die Marathonläufer unter den Aktien herausfiltern. Falls Sie Ihr Trading verbessern (ich nenne es Investor-Trading) und eine wohldosierte Anzahl von in sich diversifizierten konkreten Handelssignalen erhalten wollen, melden Sie sich für meine neuen Premiumsignale jetzt hier ganz einfach an.

Quelle: Libra Invest, Autor:

Verwandte Beiträge

- 14.04.25 - Gold- und Rohöl-Longs gehen deutlich zurück - CoT-Report

- 14.04.25 - Stagflation, Zölle, Börsencrash - Warum Gold jetzt glänzt

- 07.04.25 - Gold-Longs gehen zurück, Rohöl-Longs steigen leicht - CoT-Report

- 06.04.25 - Doppelschlag für Silber: Zölle und Rezessionsangst schicken Preis auf Talfahrt

- 31.03.25 - Gold- und Rohöl-Longs gehen zurück - CoT-Report

- 24.03.25 - Das Ende von QT, der Anfang von QE? - Goldpreis springt auf Allzeithoch

- 24.03.25 - Rohöl-Longs reduziert, Gold-Longs steigen wieder - CoT-Report

- 17.03.25 - Gold-Longs stabil, Rohöl-Longs steigen leicht - CoT-Report

- 10.03.25 - Rohöl-Longs steigen deutlich, Gold-Longs gehen zurück - CoT-Report

- 03.03.25 - Rohöl-Longs deutlich reduziert - CoT-Report