Halbjahresausblick

(Heiko Thieme) Rückblick

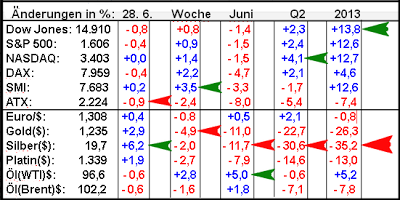

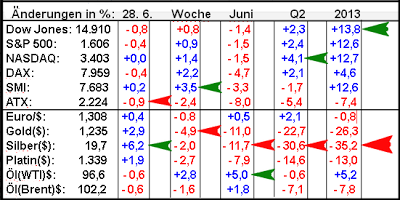

Der Juni ist der erste negative Börsen-Monat in diesem Jahr. Am schwächsten waren Edelmetalle, wobei Silber trotz der eindrucksvollen Erholung am vergangenen Freitag (grüner Pfeil) sowohl auf Monatsbasis als auch im zweiten Quartal und seit Jahresbeginn an letzter Stelle liegt (drei rote Pfeile). Die Wiener Börse (ATX) kam in jedem Zeitraum der obigen Tabelle auf ein Minus und wurde am Freitag Letzter (roter Pfeil). Gold wurde zum Wochen-Verlierer (roter Pfeil) und kam auf das schlechteste Quartalsergebnis seit 1920! Der Freiverkehrsmarkt (NASDAQ) wurde Quartalsbester (grüner Pfeil), während der Dow Jones seine Führung seit Jahresbeginn erfolgreich verteidigte (grüner Pfeil). Texas-Öl profitierte im Juni (grüner Pfeil) von den Unruhen im Nahen Osten.

Ausblick

Die erste Phase des Sommerlochs ist abgeschlossen. Ein nochmaliger Test der Tiefstände vom Mai/Juni in den kommenden Wochen ist eine Kaufchance - "Weihnachtsbummel im Sommer" - mit Blick auf das Jahresende, wo ich nach wie vor beim Dow und DAX mit neuen Rekordhöhen rechne. Beim Dow Jones liegt die Unterstützung zwischen 14.500 und 14.000 und beim DAX zwischen 7.700 bis 7.500. Zur Zeit stehen acht DAX-Werte auf meiner Empfehlungsliste, die ich auf der Hotline erläutere. Unter den 30 Dow Jones Titeln sind momentan nur drei Werte sowie vier andere im Kaufbereich. Generell kommen Aktien nach einem Kursrückgang von mindestens 15% vom bisherigen Jahreshoch auf meine Beobachtungsliste und bei weiterer Schwäche auf die Kaufliste. Details hierzu werden auf der Hotline regelmäßig diskutiert.

Seit März 2009 befindet sich der Welt-Aktien-Index, der alle wesentlichen internationalen Börsen widerspiegelt, in einem Aufwärtstrend, der bisher viermal unterbrochen wurde. Der erste große Anstieg mit einem Plus von 110% (grüner Pfeil) dauerte über zwei Jahre bis Mai 2011 an. Von Mitte April bis Ende Juni 2010 gab es allerdings eine ausgewachsene Korrektur von Minus 17% (erste blaue Schattierung), bevor sich der Hausse-Trend fortsetzte. Von Ende April bis Anfang Oktober 2011 folgte eine politisch induzierte, fünf Monate dauernde Baisse, die global fast 25% kostete (brauner Pfeil).

Seit Oktober 2011 befindet sich der Welt-Aktien-Index wieder in einer Hausse (blauer Pfeil), die im vergangenen Jahr von Mitte März bis Anfang Juni durch eine Korrektur mit einem Minus von über 13% unterbrochen wurde (zweite blaue Schattierung). Seit dem 21. Mai hat der Index bis zum 24. Juni mit einem Minus von fast 9% (dritte blaue Schattierung) die Definition einer Korrektur nur um ein Prozent bisher verfehlt. Einen nochmaligen Verkaufsdruck in den kommenden Wochen schließe ich dabei nicht aus. Der Auslöser hierfür sind globale politische Fragezeichen und rein markttechnische Gründe. Dies wäre dann allerdings eine klare Kaufchance, da ich am Jahresende ein höheres Index-Niveau erwarte.

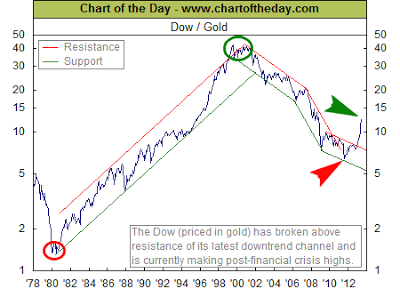

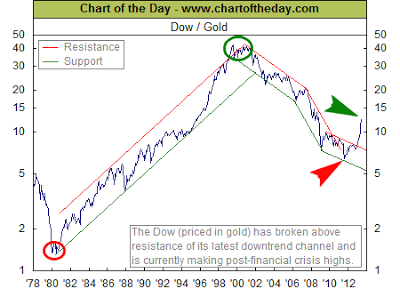

Dieses Schaubild zeigt den Dow Jones Index in Relation zum Goldpreis. Im Januar 1980, als das Gold auf seinen damaligen Höchststand von $850 pro Feinunze stieg, notierte der Dow Jones bei 875 Punkten. Es kostete also kaum mehr als eine Feinunze Gold um eine Dow Jones 'Aktie' zu erwerben (roter Kreis). Danach fiel der Goldpreis bis zur Jahrtausendwende auf rund $ 255 pro Feinunze. Im gleichen Zeitraum stieg der Dow Jones Index, wenn auch unter Schwankungen, auf die 11.000-Marke. Zwischen 1999 und 2001 kostete eine Dow Jones Aktie mehr als 40 Feinunzen Gold (grüner Kreis).

Im April 2001 begann eine über 10-jährige Gold-Hausse, die ihren Höhepunkt im September 2011 bei einem Rekord-Preis von $1.920 pro Feinunze erreichte. Der Dow Jones Index hatte sich dagegen von seinem Niveau von 2001 nur geringfügig verbessert, sodass sechs Feinunzen ausreichten (11.614/1920=6), um den Dow Jones Index zu kaufen (roter Pfeil). Inzwischen hat das Gold seit September 2011 über 36% seines Wertes verloren und befindet sich in einer tiefen Baisse. Die Korrelation Dow Jones zum Gold ist damit aus dem langjährigen Gold-Hausse Trendkanal herausgebrochen. Es kostet jetzt mehr als 12 Feinunzen Gold um den Dow Jones Index zu erwerben (grüner Pfeil). Gold hat seinen Glanz verloren und seinen endgültigen Boden noch nicht gefunden.

Weitere Prognosen und Einschätzungen im nächsten Blog in der zweiten Juli-Woche.

Heiko Thieme

Die Thieme Hotline:

Deutschland: 09001 / 191 192 (0,69€/Min.)

Schweiz: 0901 / 266 277 (CHF 1,00/Min.)

Österreich: 0900 / 500 515 (0,68€/Min.)

Alle Angaben ohne Gewähr

Der Juni ist der erste negative Börsen-Monat in diesem Jahr. Am schwächsten waren Edelmetalle, wobei Silber trotz der eindrucksvollen Erholung am vergangenen Freitag (grüner Pfeil) sowohl auf Monatsbasis als auch im zweiten Quartal und seit Jahresbeginn an letzter Stelle liegt (drei rote Pfeile). Die Wiener Börse (ATX) kam in jedem Zeitraum der obigen Tabelle auf ein Minus und wurde am Freitag Letzter (roter Pfeil). Gold wurde zum Wochen-Verlierer (roter Pfeil) und kam auf das schlechteste Quartalsergebnis seit 1920! Der Freiverkehrsmarkt (NASDAQ) wurde Quartalsbester (grüner Pfeil), während der Dow Jones seine Führung seit Jahresbeginn erfolgreich verteidigte (grüner Pfeil). Texas-Öl profitierte im Juni (grüner Pfeil) von den Unruhen im Nahen Osten.

Ausblick

Die erste Phase des Sommerlochs ist abgeschlossen. Ein nochmaliger Test der Tiefstände vom Mai/Juni in den kommenden Wochen ist eine Kaufchance - "Weihnachtsbummel im Sommer" - mit Blick auf das Jahresende, wo ich nach wie vor beim Dow und DAX mit neuen Rekordhöhen rechne. Beim Dow Jones liegt die Unterstützung zwischen 14.500 und 14.000 und beim DAX zwischen 7.700 bis 7.500. Zur Zeit stehen acht DAX-Werte auf meiner Empfehlungsliste, die ich auf der Hotline erläutere. Unter den 30 Dow Jones Titeln sind momentan nur drei Werte sowie vier andere im Kaufbereich. Generell kommen Aktien nach einem Kursrückgang von mindestens 15% vom bisherigen Jahreshoch auf meine Beobachtungsliste und bei weiterer Schwäche auf die Kaufliste. Details hierzu werden auf der Hotline regelmäßig diskutiert.

Seit März 2009 befindet sich der Welt-Aktien-Index, der alle wesentlichen internationalen Börsen widerspiegelt, in einem Aufwärtstrend, der bisher viermal unterbrochen wurde. Der erste große Anstieg mit einem Plus von 110% (grüner Pfeil) dauerte über zwei Jahre bis Mai 2011 an. Von Mitte April bis Ende Juni 2010 gab es allerdings eine ausgewachsene Korrektur von Minus 17% (erste blaue Schattierung), bevor sich der Hausse-Trend fortsetzte. Von Ende April bis Anfang Oktober 2011 folgte eine politisch induzierte, fünf Monate dauernde Baisse, die global fast 25% kostete (brauner Pfeil).

Seit Oktober 2011 befindet sich der Welt-Aktien-Index wieder in einer Hausse (blauer Pfeil), die im vergangenen Jahr von Mitte März bis Anfang Juni durch eine Korrektur mit einem Minus von über 13% unterbrochen wurde (zweite blaue Schattierung). Seit dem 21. Mai hat der Index bis zum 24. Juni mit einem Minus von fast 9% (dritte blaue Schattierung) die Definition einer Korrektur nur um ein Prozent bisher verfehlt. Einen nochmaligen Verkaufsdruck in den kommenden Wochen schließe ich dabei nicht aus. Der Auslöser hierfür sind globale politische Fragezeichen und rein markttechnische Gründe. Dies wäre dann allerdings eine klare Kaufchance, da ich am Jahresende ein höheres Index-Niveau erwarte.

Dieses Schaubild zeigt den Dow Jones Index in Relation zum Goldpreis. Im Januar 1980, als das Gold auf seinen damaligen Höchststand von $850 pro Feinunze stieg, notierte der Dow Jones bei 875 Punkten. Es kostete also kaum mehr als eine Feinunze Gold um eine Dow Jones 'Aktie' zu erwerben (roter Kreis). Danach fiel der Goldpreis bis zur Jahrtausendwende auf rund $ 255 pro Feinunze. Im gleichen Zeitraum stieg der Dow Jones Index, wenn auch unter Schwankungen, auf die 11.000-Marke. Zwischen 1999 und 2001 kostete eine Dow Jones Aktie mehr als 40 Feinunzen Gold (grüner Kreis).

Im April 2001 begann eine über 10-jährige Gold-Hausse, die ihren Höhepunkt im September 2011 bei einem Rekord-Preis von $1.920 pro Feinunze erreichte. Der Dow Jones Index hatte sich dagegen von seinem Niveau von 2001 nur geringfügig verbessert, sodass sechs Feinunzen ausreichten (11.614/1920=6), um den Dow Jones Index zu kaufen (roter Pfeil). Inzwischen hat das Gold seit September 2011 über 36% seines Wertes verloren und befindet sich in einer tiefen Baisse. Die Korrelation Dow Jones zum Gold ist damit aus dem langjährigen Gold-Hausse Trendkanal herausgebrochen. Es kostet jetzt mehr als 12 Feinunzen Gold um den Dow Jones Index zu erwerben (grüner Pfeil). Gold hat seinen Glanz verloren und seinen endgültigen Boden noch nicht gefunden.

Weitere Prognosen und Einschätzungen im nächsten Blog in der zweiten Juli-Woche.

Heiko Thieme

Die Thieme Hotline:

Deutschland: 09001 / 191 192 (0,69€/Min.)

Schweiz: 0901 / 266 277 (CHF 1,00/Min.)

Österreich: 0900 / 500 515 (0,68€/Min.)

Alle Angaben ohne Gewähr

Quelle: Heiko Thieme, Autor:

Verwandte Beiträge

- 14.04.25 - Gold- und Rohöl-Longs gehen deutlich zurück - CoT-Report

- 14.04.25 - Stagflation, Zölle, Börsencrash - Warum Gold jetzt glänzt

- 07.04.25 - Gold-Longs gehen zurück, Rohöl-Longs steigen leicht - CoT-Report

- 06.04.25 - Doppelschlag für Silber: Zölle und Rezessionsangst schicken Preis auf Talfahrt

- 31.03.25 - Gold- und Rohöl-Longs gehen zurück - CoT-Report

- 24.03.25 - Das Ende von QT, der Anfang von QE? - Goldpreis springt auf Allzeithoch

- 24.03.25 - Rohöl-Longs reduziert, Gold-Longs steigen wieder - CoT-Report

- 17.03.25 - Gold-Longs stabil, Rohöl-Longs steigen leicht - CoT-Report

- 10.03.25 - Rohöl-Longs steigen deutlich, Gold-Longs gehen zurück - CoT-Report

- 03.03.25 - Rohöl-Longs deutlich reduziert - CoT-Report