Goldminenaktien (HUI) - Hau weg den Mist!

(Elliott-Waves.com) Nach dem erneuten Ausverkauf im Juni, zeigten Goldminenaktien im zurückliegenden Freitag mit einem Plus von 7,83 % den höchsten Tagesgewinn seit Anfang November 2009. Die Fragen, die sich jetzt in diesem Zusammenhang ergeben, lauten: War das lediglich eine technische Gegenbewegung oder besteht die Chance einer größeren Erholung, die ggf. sogar in eine Trendwende münden könnte?

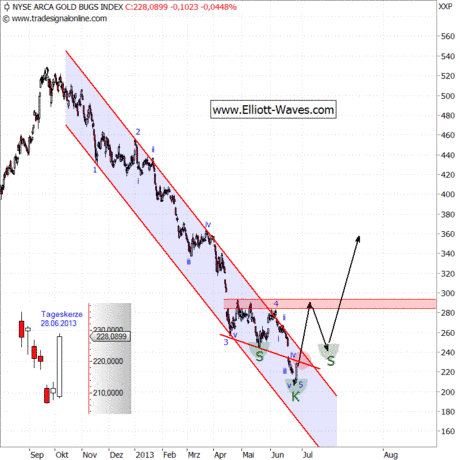

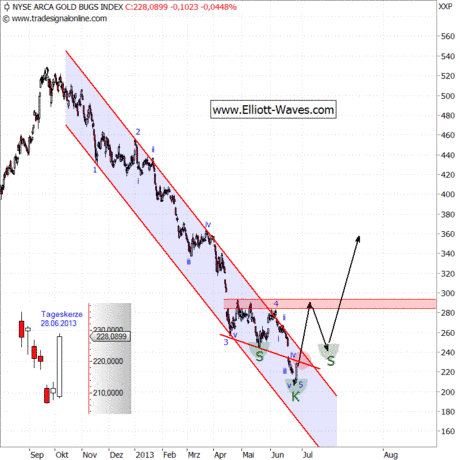

Eine Schwalbe macht natürlich noch keinen Sommer. Von einer Trendwende zu sprechen ist zum jetzigen Zeitpunkt viel zu früh. Allerdings ist der Anstieg am 28. Juni schon beeindruckend. Nach dem Minen-Bashing (drohende Minenschließungen etc.) der vergangenen Wochen, war eine Gegenbewegung überfällig und notwendig. Meiner Meinung nach ist damit aber etwas “Größeres” gestartet. Sowohl optisch, als auch prozentual passt die Tageskerze vom Freitag weder in die Abwärtsbewegung seit September 2012 noch zu der gesamten Abwärtsbewegung seit September 2011.

Nach Elliott Wave würde das auch bestens passen. Denn mit dem Tief am 26. Juni mit 206,66 wurde meiner Einschätzung nach ein kompletter 5-teiliger Abwärtszyklus seit September bzw. seit 529,80 beendet. Das bedeutet, dass jetzt tatsächlich eine größere Erholung starten könnte, sobald der Widerstandsbereich 230/240 überwunden wird. In diesem Fall besteht weiteres Potenzial bis ca. 285/295 auf dem Niveau des dort verlaufenden Widerstandes.

Aus heutiger Sicht halte ich es aber für äußerst unwahrscheinlich, dass der HUI diesen Bereich im ersten Anlauf überwinden kann. Wahrscheinlicher ist vielmehr eine Gegenbewegung zurück auf ca. 240. Und damit wird es dann richtig spannend!

Sollte der HUI sich nur halbwegs an den skizzierten Verlauf halten, besteht die Chance auf die Ausbildung einer umgedrehten Schulter-Kopf-Schulter als Trendwendeformation. Als erstes Kursziel kommt dann der Bereich um 360 Punkte in Frage. Bedingung dafür ist natürlich, dass wir ab jetzt keine neuen Tiefs mehr unter 206,66 sehen!

Klar, ohne Frage, das ist alles noch zu unkonkret und sieht eher danach aus, als wenn hier der Wunsch der Vater des Gedanken wäre. Aber bedenken Sie: Goldminenaktien will in diesen Tagen niemand haben. Die Stimmung ist grottenschlecht und erinnert mich etwas an den Crash des S&P 500 im März 2009. Damals hieß es auch, dass man bloß keine Aktien kaufen solle. Vier Jahre später notiert der breite US-Markt über 150 % höher.

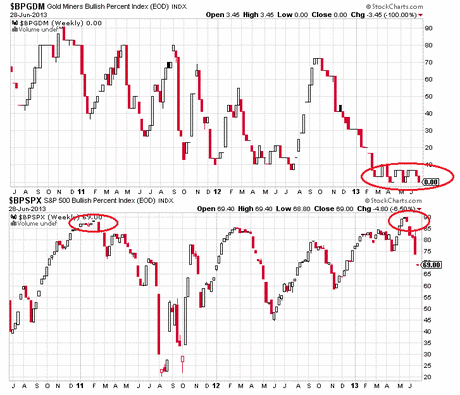

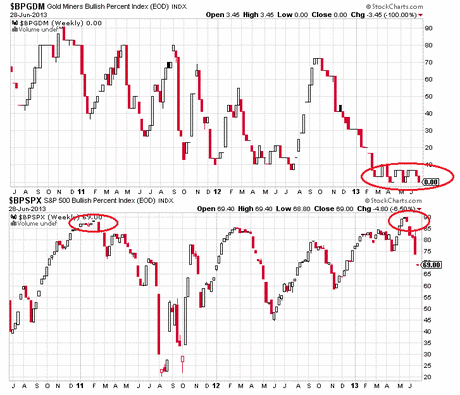

Die derzeit schlechte Stimmung bei den Minen spiegelt sich auch im BPGDM wider. Zum dritten Mal in diesem Jahr wurde hier ein Wert von 0 % erreicht. Das bedeutet, dass keine einzige Aktie aus dem Minensektor derzeit ein Kaufsignal zeigt. Keine! Null! Zero!

Im Gegensatz dazu florieren und haussieren die US-Standardaktien und notieren nur wenig unterhalb ihres letzten Allzeithochs. Der BPSPX notierte hier im Mai bei 90 %. Jetzt sind es “nur” noch 69 %. Also 69 % der Aktien aus dem S&P 500 zeigen heute ein Kaufsignal.

Die Frage, die ich mir mit Blick auf diese Zahlen stelle, lautet nun: In welchem Markt ist das Kurspotenzial in Zukunft höher?

In einem brachliegenden, ausgebombten Markt, den die Anleger meiden wie der Teufel das Weihwasser? Oder in einem Markt, von dem ich seit Monaten höre, dass es keine Alternative dazu gibt und mich fast wöchentlich eine Altherren-Riege in dunklen Anzügen von diversen Börsenheft-Covern anlächelt und mir zum X-ten Mal erklärt, warum ich denn schon wieder nachkaufen und meine Aktienquote auf gefühlte 143 % erhöhen soll? HUI oder S&P 500? Entscheiden Sie selbst!

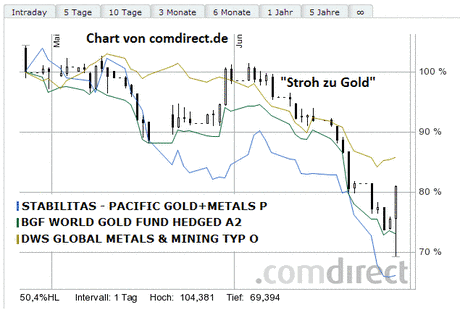

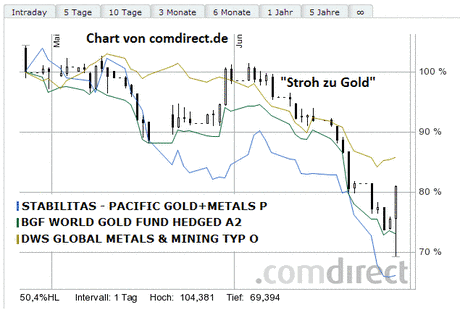

Vor dem Hintergrund der beschriebenen schlechten Marktverfassung, ist es auch keine Überraschung, dass sich das Interesse an meinem Minen-Strategie-Zertifikat “Stroh zu Gold” (WKN: LS9AXQ ISIN: DE000LS9AXQ3) eher in Grenzen hält. Klar, es notiert seit Emission deutlich im Minus. Dennoch schlägt es sich jetzt schon besser als so manch etablierter und bekannter Minenfonds.

Ähnlich wie der HUI, konnte auch “Stroh zu Gold” am Freitag um über 7 % zulegen. Bei klassischen Fonds bekommen Sie aber heute Mittag erst die Kursreaktion vom Freitag zu sehen. Warum mein “Stroh zu Gold”-Zertifikat klassischen Minenfonds in 5 Punkten überlegen ist, können Sie hier nachlesen.

Viele Grüße,

Ihr Robert Schröder

www.Elliott-Waves.com

Eine Schwalbe macht natürlich noch keinen Sommer. Von einer Trendwende zu sprechen ist zum jetzigen Zeitpunkt viel zu früh. Allerdings ist der Anstieg am 28. Juni schon beeindruckend. Nach dem Minen-Bashing (drohende Minenschließungen etc.) der vergangenen Wochen, war eine Gegenbewegung überfällig und notwendig. Meiner Meinung nach ist damit aber etwas “Größeres” gestartet. Sowohl optisch, als auch prozentual passt die Tageskerze vom Freitag weder in die Abwärtsbewegung seit September 2012 noch zu der gesamten Abwärtsbewegung seit September 2011.

Nach Elliott Wave würde das auch bestens passen. Denn mit dem Tief am 26. Juni mit 206,66 wurde meiner Einschätzung nach ein kompletter 5-teiliger Abwärtszyklus seit September bzw. seit 529,80 beendet. Das bedeutet, dass jetzt tatsächlich eine größere Erholung starten könnte, sobald der Widerstandsbereich 230/240 überwunden wird. In diesem Fall besteht weiteres Potenzial bis ca. 285/295 auf dem Niveau des dort verlaufenden Widerstandes.

Aus heutiger Sicht halte ich es aber für äußerst unwahrscheinlich, dass der HUI diesen Bereich im ersten Anlauf überwinden kann. Wahrscheinlicher ist vielmehr eine Gegenbewegung zurück auf ca. 240. Und damit wird es dann richtig spannend!

Sollte der HUI sich nur halbwegs an den skizzierten Verlauf halten, besteht die Chance auf die Ausbildung einer umgedrehten Schulter-Kopf-Schulter als Trendwendeformation. Als erstes Kursziel kommt dann der Bereich um 360 Punkte in Frage. Bedingung dafür ist natürlich, dass wir ab jetzt keine neuen Tiefs mehr unter 206,66 sehen!

Klar, ohne Frage, das ist alles noch zu unkonkret und sieht eher danach aus, als wenn hier der Wunsch der Vater des Gedanken wäre. Aber bedenken Sie: Goldminenaktien will in diesen Tagen niemand haben. Die Stimmung ist grottenschlecht und erinnert mich etwas an den Crash des S&P 500 im März 2009. Damals hieß es auch, dass man bloß keine Aktien kaufen solle. Vier Jahre später notiert der breite US-Markt über 150 % höher.

Die derzeit schlechte Stimmung bei den Minen spiegelt sich auch im BPGDM wider. Zum dritten Mal in diesem Jahr wurde hier ein Wert von 0 % erreicht. Das bedeutet, dass keine einzige Aktie aus dem Minensektor derzeit ein Kaufsignal zeigt. Keine! Null! Zero!

Im Gegensatz dazu florieren und haussieren die US-Standardaktien und notieren nur wenig unterhalb ihres letzten Allzeithochs. Der BPSPX notierte hier im Mai bei 90 %. Jetzt sind es “nur” noch 69 %. Also 69 % der Aktien aus dem S&P 500 zeigen heute ein Kaufsignal.

Die Frage, die ich mir mit Blick auf diese Zahlen stelle, lautet nun: In welchem Markt ist das Kurspotenzial in Zukunft höher?

In einem brachliegenden, ausgebombten Markt, den die Anleger meiden wie der Teufel das Weihwasser? Oder in einem Markt, von dem ich seit Monaten höre, dass es keine Alternative dazu gibt und mich fast wöchentlich eine Altherren-Riege in dunklen Anzügen von diversen Börsenheft-Covern anlächelt und mir zum X-ten Mal erklärt, warum ich denn schon wieder nachkaufen und meine Aktienquote auf gefühlte 143 % erhöhen soll? HUI oder S&P 500? Entscheiden Sie selbst!

Vor dem Hintergrund der beschriebenen schlechten Marktverfassung, ist es auch keine Überraschung, dass sich das Interesse an meinem Minen-Strategie-Zertifikat “Stroh zu Gold” (WKN: LS9AXQ ISIN: DE000LS9AXQ3) eher in Grenzen hält. Klar, es notiert seit Emission deutlich im Minus. Dennoch schlägt es sich jetzt schon besser als so manch etablierter und bekannter Minenfonds.

Ähnlich wie der HUI, konnte auch “Stroh zu Gold” am Freitag um über 7 % zulegen. Bei klassischen Fonds bekommen Sie aber heute Mittag erst die Kursreaktion vom Freitag zu sehen. Warum mein “Stroh zu Gold”-Zertifikat klassischen Minenfonds in 5 Punkten überlegen ist, können Sie hier nachlesen.

Viele Grüße,

Ihr Robert Schröder

www.Elliott-Waves.com

Quelle: Elliott-Waves.com, Autor:

Verwandte Beiträge

- 31.03.25 - Gold- und Rohöl-Longs gehen zurück - CoT-Report

- 24.03.25 - Das Ende von QT, der Anfang von QE? - Goldpreis springt auf Allzeithoch

- 24.03.25 - Rohöl-Longs reduziert, Gold-Longs steigen wieder - CoT-Report

- 17.03.25 - Gold-Longs stabil, Rohöl-Longs steigen leicht - CoT-Report

- 10.03.25 - Rohöl-Longs steigen deutlich, Gold-Longs gehen zurück - CoT-Report

- 03.03.25 - Rohöl-Longs deutlich reduziert - CoT-Report

- 26.02.25 - Trump und Musk suchen das US-Gold, wo ist das deutsche Gold?

- 24.02.25 - Gold- und Rohöl-Longs gehen zurück - CoT-Report

- 13.02.25 - Dünne Luft und starke Nachfrage nahe der Marke von 3.000 US-Dollar

- 10.02.25 - Rohöl-Longs deutlich reduziert, Gold-Longs stabil - CoT-Report