Gold- und Silberbullen bleiben optimistisch auf hohem Preisniveau

(SOLIT Management GmbH ) Auszug aus dem Marktkommentar von Markus Blaschzok, Chefanalyst der SOLIT Gruppe

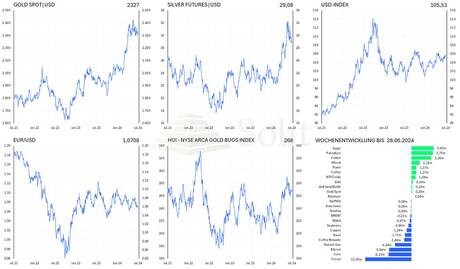

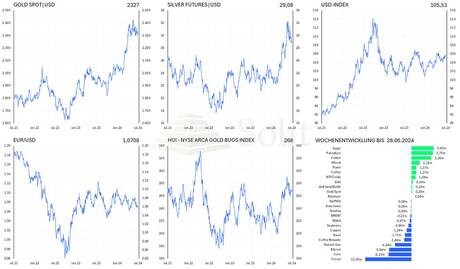

Der Goldpreis und die Goldminenaktien handelten in der letzten Woche in einer engen Spanne trendlos seitwärts und gingen nahezu unverändert ins Wochenende, während der Silberpreis leicht um 1,7 % fiel. Die am Freitag veröffentlichten PCE-Inflationszahlen lagen im Rahmen der Erwartungen und nicht einmal schlechte Wirtschaftsdaten aus den USA im Wochenverlauf konnten den Goldpreis beflügeln, was ein kurzfristig eher bärisches Indiz ist.

Der Euro stieg zum Wochenbeginn kurzzeitig an, nachdem die Parlamentswahlen in Frankreich keine klare Mehrheit für die Rassemblement National (RN) in der Nationalversammlung brachte und somit keine immanente Gefahr für die Europäische Union herrscht. Um die Regierung zu stürzen, würde eine Mehrheit in der Parlamentskammer benötigt. Die kurzzeitige Erholung des Euro auf 1,078 US-Dollar nach den nicht so schlecht ausgefallenen Wahlen bot Daytradern eine erneute Chance diesen Anstieg zu shorten, da der Euro in diesem Jahr weiter korrigieren dürfte. Die nächste Unterstützung liegt bei 1,05 US-Dollar, die in den kommenden Wochen erreicht werden dürfte.

Gewinnmitnahmen drückten den Goldpreis zurück unter seinen vorherigen Aufwärtstrend

EZB-Chefin Lagarde sagte gestern, dass es Zeit benötige, um sicher zu sein, dass die Inflation auf dem richtigen Weg sei und fügte hinzu, dass eine sanfte Landung für die Wirtschaft der Eurozone nicht garantiert sei und die EZB wachsam bleiben müsse. Pierre Wunsch von der EZB kommentierte, dass die ersten beiden Zinssenkungen relativ einfach sind, wobei die EZB überzeugt werden müsse, mehr als zwei Zinssenkungen in diesem Jahr vorzunehmen und dass eine Zinssenkung im Juli theoretisch eine Option sei. Spätere Schritte sollten erst dann folgen, wenn die EZB davon überzeugt ist, dass die Inflation auf ihr Ziel zurückgeht. Gediminas Simkus von der EZB war hingegen anderer Ansicht und meinte, dass die Argumente für eine Zinssenkung im Juli verschwunden seien.

Während die EZB dabei ist, die Geldpolitik zu lockern, bleibt die Fed hawkish, womit der Bias weiterhin bei einer Stärke des US-Dollars in diesem Jahr liegt. Ein Großteil der stimmberechtigten FOMC-Mitglieder erwartet in diesem Jahr keine Zinssenkung. Wenige Mitglieder, wie Vorstandsmitglied Michelle Bowman, unterstützen sogar eine erneute Zinserhöhung, sollte die Inflation in den USA auf dem weiterhin erhöhten Niveau verharren.

Die Markterwartung, dass die US-Notenbank die Zinssätze im September senken und im Dezember erneut senken wird, stiegen am Freitag nach den PCE-Inflationszahlen hingegen an. Die Fed Funds Futures sehen jetzt eine 68 % Chance für eine Zinssenkung bis zur Fed-Sitzung im September. Zu sollte man auf die Markteinschätzung nicht geben, denn zum Ende des letzten Jahres hatten die Märkte bis zu acht Zinssenkungen erwartet, womit diese völlig falsch lagen.

Ein stärkerer US-Dollar dürfte den Goldpreis tendenziell belasten, wogegen der Goldpreis in Euro besser performen dürfte. Sollte der Goldpreis noch einmal in den Bereich um die 2.000 Euro fallen, so sollte man diesen Rücksetzer als Kaufchance nutzen, denn es ist mit einer weiteren Abwertung des Euros und einem diametral weiter steigenden Goldpreis in den nächsten Jahren zu rechnen.

Auch Nigeria holt seine Goldreserven heim, um Risiken zu minimieren

Laut einem Bericht der "The Star" haben nigerianische Beamte im April entschieden, das im Ausland gelagerte Gold zu repatriieren, um Risiken im Zusammenhang mit der schwächelnden US-Wirtschaft zu mindern. Ökonomische Indikatoren wie steigende Inflation, zunehmende Verschuldung und geopolitische Spannungen haben Bedenken über die Stabilität des US-Finanzsystems bei nigerianischen Politikern geweckt. Nigeria besitzt nur etwa 21 Tonnen Gold in seinen Reserven, doch zeigt es einen internationalen Trend auf.

Die Ökonomin Fatima Abubakar nannte den Plan zur Goldrepatriierung eine „strategische Entscheidung“ und betonte, dass Nigeria proaktive Maßnahmen ergreift, um seinen Reichtum zu schützen und seine finanzielle Widerstandsfähigkeit zu stärken. Die Rückführung der Goldreserven soll auch die Selbstständigkeit des Landes unterstreichen und zeigen, dass Nigeria wirtschaftliche Risiken inmitten globaler Unsicherheiten sorgfältig managt.

Nigeria ist nicht das einzige Land, das seine Goldreserven zurückholt. Kürzlich hat Indien 100 Tonnen Gold aus britischen Tresoren repatriiert. Viele Länder befürchten, dass die USA und westliche Mächte Gold- und Dollarreserven als außenpolitisches Druckmittel einsetzen könnten. Laut einer Umfrage des World Gold Council von 2023 planen 68 % der befragten Zentralbanken, ihre Goldreserven im eigenen Land zu halten, was einen Anstieg von 50 % im Jahr 2020 darstellt.

Diese Entwicklung spiegelt eine weit verbreitete Sichtweise wider: „Wenn es mein Gold ist, möchte ich es in meinem Land haben.“ Dieses Mantra hat sich in den letzten Jahren durchgesetzt, insbesondere seitdem westliche Länder fast die Hälfte der russischen Gold- und Devisenreserven im Zuge der Ukraine-Invasion eingefroren haben.

Schon vor den Sanktionen gegen Russland begann der Trend zur Goldrepatriierung. Polen brachte 2019 100 Tonnen Gold zurück, Ungarn und Rumänien folgten ebenfalls diesem Beispiel. 2017 schloss Deutschland ein Projekt ab, bei dem etwa die Hälfte seiner Goldreserven zurückgeholt wurde. Australien begann 2015, die Hälfte seiner Reserven heimzubringen. Auch die Niederlande und Belgien haben ähnliche Programme gestartet.

Dieser Trend unterstreicht die Bedeutung physischer Goldbestände, die frei von Gegenparteirisiken sind. Es besteht jedoch das Risiko von Diebstahl oder Betrug, egal ob Gold zu Hause oder bei Dritten gelagert wird. Daher ist es wichtig, ein vertrauenswürdiges Unternehmen für die Lagerung zu wählen.

Für den Inhalt des Beitrages ist allein der Autor bzw. die aufgeführte Quelle verantwortlich. Der vertretene Standpunkt spiegelt nicht die zwangsläufig Meinung des Website-Betreibers wider und stellt keinerlei Aufforderung zum Kauf-/Verkauf von Wertpapieren dar.

Beachten sie bitte auch unseren Risikohinweis!

Der Goldpreis und die Goldminenaktien handelten in der letzten Woche in einer engen Spanne trendlos seitwärts und gingen nahezu unverändert ins Wochenende, während der Silberpreis leicht um 1,7 % fiel. Die am Freitag veröffentlichten PCE-Inflationszahlen lagen im Rahmen der Erwartungen und nicht einmal schlechte Wirtschaftsdaten aus den USA im Wochenverlauf konnten den Goldpreis beflügeln, was ein kurzfristig eher bärisches Indiz ist.

Der Euro stieg zum Wochenbeginn kurzzeitig an, nachdem die Parlamentswahlen in Frankreich keine klare Mehrheit für die Rassemblement National (RN) in der Nationalversammlung brachte und somit keine immanente Gefahr für die Europäische Union herrscht. Um die Regierung zu stürzen, würde eine Mehrheit in der Parlamentskammer benötigt. Die kurzzeitige Erholung des Euro auf 1,078 US-Dollar nach den nicht so schlecht ausgefallenen Wahlen bot Daytradern eine erneute Chance diesen Anstieg zu shorten, da der Euro in diesem Jahr weiter korrigieren dürfte. Die nächste Unterstützung liegt bei 1,05 US-Dollar, die in den kommenden Wochen erreicht werden dürfte.

Gewinnmitnahmen drückten den Goldpreis zurück unter seinen vorherigen Aufwärtstrend

EZB-Chefin Lagarde sagte gestern, dass es Zeit benötige, um sicher zu sein, dass die Inflation auf dem richtigen Weg sei und fügte hinzu, dass eine sanfte Landung für die Wirtschaft der Eurozone nicht garantiert sei und die EZB wachsam bleiben müsse. Pierre Wunsch von der EZB kommentierte, dass die ersten beiden Zinssenkungen relativ einfach sind, wobei die EZB überzeugt werden müsse, mehr als zwei Zinssenkungen in diesem Jahr vorzunehmen und dass eine Zinssenkung im Juli theoretisch eine Option sei. Spätere Schritte sollten erst dann folgen, wenn die EZB davon überzeugt ist, dass die Inflation auf ihr Ziel zurückgeht. Gediminas Simkus von der EZB war hingegen anderer Ansicht und meinte, dass die Argumente für eine Zinssenkung im Juli verschwunden seien.

Während die EZB dabei ist, die Geldpolitik zu lockern, bleibt die Fed hawkish, womit der Bias weiterhin bei einer Stärke des US-Dollars in diesem Jahr liegt. Ein Großteil der stimmberechtigten FOMC-Mitglieder erwartet in diesem Jahr keine Zinssenkung. Wenige Mitglieder, wie Vorstandsmitglied Michelle Bowman, unterstützen sogar eine erneute Zinserhöhung, sollte die Inflation in den USA auf dem weiterhin erhöhten Niveau verharren.

Die Markterwartung, dass die US-Notenbank die Zinssätze im September senken und im Dezember erneut senken wird, stiegen am Freitag nach den PCE-Inflationszahlen hingegen an. Die Fed Funds Futures sehen jetzt eine 68 % Chance für eine Zinssenkung bis zur Fed-Sitzung im September. Zu sollte man auf die Markteinschätzung nicht geben, denn zum Ende des letzten Jahres hatten die Märkte bis zu acht Zinssenkungen erwartet, womit diese völlig falsch lagen.

Ein stärkerer US-Dollar dürfte den Goldpreis tendenziell belasten, wogegen der Goldpreis in Euro besser performen dürfte. Sollte der Goldpreis noch einmal in den Bereich um die 2.000 Euro fallen, so sollte man diesen Rücksetzer als Kaufchance nutzen, denn es ist mit einer weiteren Abwertung des Euros und einem diametral weiter steigenden Goldpreis in den nächsten Jahren zu rechnen.

Auch Nigeria holt seine Goldreserven heim, um Risiken zu minimieren

Laut einem Bericht der "The Star" haben nigerianische Beamte im April entschieden, das im Ausland gelagerte Gold zu repatriieren, um Risiken im Zusammenhang mit der schwächelnden US-Wirtschaft zu mindern. Ökonomische Indikatoren wie steigende Inflation, zunehmende Verschuldung und geopolitische Spannungen haben Bedenken über die Stabilität des US-Finanzsystems bei nigerianischen Politikern geweckt. Nigeria besitzt nur etwa 21 Tonnen Gold in seinen Reserven, doch zeigt es einen internationalen Trend auf.

Die Ökonomin Fatima Abubakar nannte den Plan zur Goldrepatriierung eine „strategische Entscheidung“ und betonte, dass Nigeria proaktive Maßnahmen ergreift, um seinen Reichtum zu schützen und seine finanzielle Widerstandsfähigkeit zu stärken. Die Rückführung der Goldreserven soll auch die Selbstständigkeit des Landes unterstreichen und zeigen, dass Nigeria wirtschaftliche Risiken inmitten globaler Unsicherheiten sorgfältig managt.

Nigeria ist nicht das einzige Land, das seine Goldreserven zurückholt. Kürzlich hat Indien 100 Tonnen Gold aus britischen Tresoren repatriiert. Viele Länder befürchten, dass die USA und westliche Mächte Gold- und Dollarreserven als außenpolitisches Druckmittel einsetzen könnten. Laut einer Umfrage des World Gold Council von 2023 planen 68 % der befragten Zentralbanken, ihre Goldreserven im eigenen Land zu halten, was einen Anstieg von 50 % im Jahr 2020 darstellt.

Diese Entwicklung spiegelt eine weit verbreitete Sichtweise wider: „Wenn es mein Gold ist, möchte ich es in meinem Land haben.“ Dieses Mantra hat sich in den letzten Jahren durchgesetzt, insbesondere seitdem westliche Länder fast die Hälfte der russischen Gold- und Devisenreserven im Zuge der Ukraine-Invasion eingefroren haben.

Schon vor den Sanktionen gegen Russland begann der Trend zur Goldrepatriierung. Polen brachte 2019 100 Tonnen Gold zurück, Ungarn und Rumänien folgten ebenfalls diesem Beispiel. 2017 schloss Deutschland ein Projekt ab, bei dem etwa die Hälfte seiner Goldreserven zurückgeholt wurde. Australien begann 2015, die Hälfte seiner Reserven heimzubringen. Auch die Niederlande und Belgien haben ähnliche Programme gestartet.

Dieser Trend unterstreicht die Bedeutung physischer Goldbestände, die frei von Gegenparteirisiken sind. Es besteht jedoch das Risiko von Diebstahl oder Betrug, egal ob Gold zu Hause oder bei Dritten gelagert wird. Daher ist es wichtig, ein vertrauenswürdiges Unternehmen für die Lagerung zu wählen.

Für den Inhalt des Beitrages ist allein der Autor bzw. die aufgeführte Quelle verantwortlich. Der vertretene Standpunkt spiegelt nicht die zwangsläufig Meinung des Website-Betreibers wider und stellt keinerlei Aufforderung zum Kauf-/Verkauf von Wertpapieren dar.

Beachten sie bitte auch unseren Risikohinweis!

Quelle: SOLIT Management GmbH , Autor:

Verwandte Beiträge

- 31.03.25 - Gold- und Rohöl-Longs gehen zurück - CoT-Report

- 24.03.25 - Das Ende von QT, der Anfang von QE? - Goldpreis springt auf Allzeithoch

- 24.03.25 - Rohöl-Longs reduziert, Gold-Longs steigen wieder - CoT-Report

- 17.03.25 - Gold-Longs stabil, Rohöl-Longs steigen leicht - CoT-Report

- 10.03.25 - Rohöl-Longs steigen deutlich, Gold-Longs gehen zurück - CoT-Report

- 03.03.25 - Rohöl-Longs deutlich reduziert - CoT-Report

- 26.02.25 - Trump und Musk suchen das US-Gold, wo ist das deutsche Gold?

- 24.02.25 - Gold- und Rohöl-Longs gehen zurück - CoT-Report

- 13.02.25 - Dünne Luft und starke Nachfrage nahe der Marke von 3.000 US-Dollar

- 10.02.25 - Rohöl-Longs deutlich reduziert, Gold-Longs stabil - CoT-Report