Geopolitik und Finanzmärkte II - 2

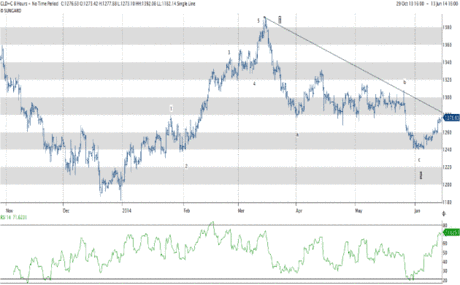

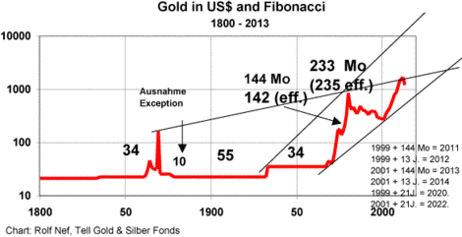

(tellgold.li) Grafik 31 zeigt nochmals die Bewegung in Gold seit Ende Dezember 2013 und die 5 Wellen Struktur sowie die 3 Wellen Struktur seit Mitte März, was die korrektive Natur der Bewegung zeigt. Das kürzliche Tief bei 1240 erfolgte ohne Momentumdivergenz, aber das ist eben nicht immer so, sondern nur sehr häufig. Wenn der Bullmarkt nach einer Korrektur von über drei Jahren zurück ist, in welcher Phase steht er?

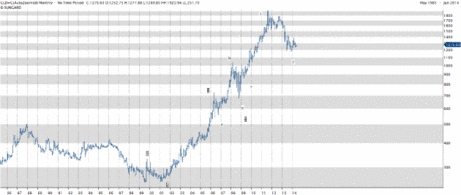

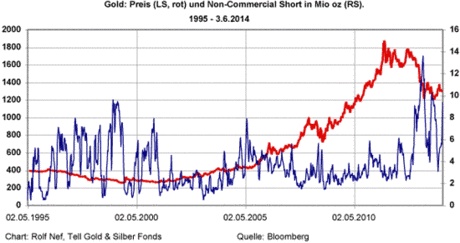

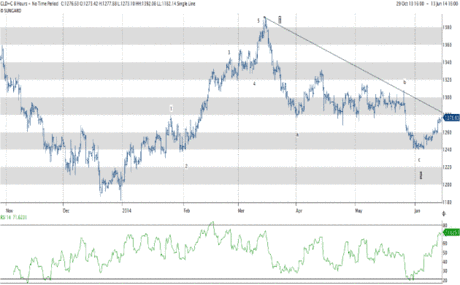

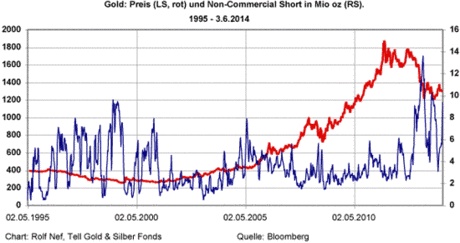

Grafik 32 zeigt den Gold Bull Markt seit dem Boden im August 1999. Mit Sicherheit lässt sich nur sagen, dass die erste Welle 1999 stattfand und die anschließende Korrektur bis 2001 dauerte. Ob die mittlere dritte Welle schon zu Ende ist und vor allem ob die letzte fünfte Welle bereits gestartet ist oder noch vollständig vor uns liegt, ist alles unsicher. Technisch sicher sind aber auch die hohen short-Positionen im Comex (Grafik 33), die eine Attacke durch die Notenbanken viel schwieriger machen als früher und die bei Eindeckung kurzfristig hohe Nachfrage erzeugen und so oft neue Bullphasen starten.

Grafik 31: Gold 8 Stunden

Grafik 32: Gold Bull seit August 1999

Grafik 33: Non-Commercial shorts im Comex

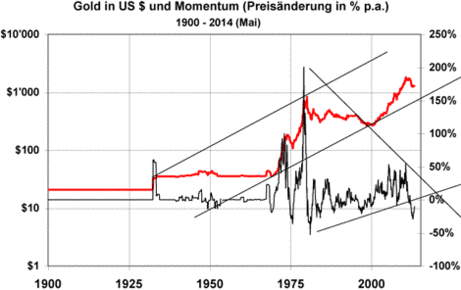

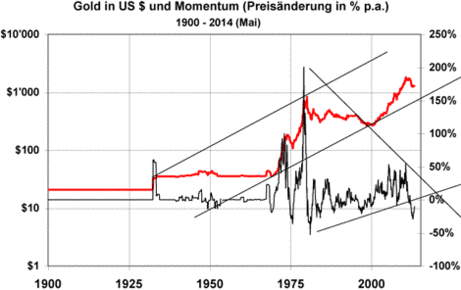

Grafik 34 zeigt Gold monatlich mit einem simplen Momentum aus der prozentualen Preisänderungsrate seit 1900. Beim Hoch vom 2011 war das Momentum tiefer wie dasjenige von 1974 und besonders das von 1980. Ein solcher Exzess steht noch vor uns und wahrscheinlich heftiger, weil der Goldmarkt im Verhältnis zum weltweiten Papier- und Kreditgeld viel enger geworden ist. Die Grafik zeigt auch, wie überverkauft die aktuelle Situation ist. Als Ziel gilt nach wie vor die obere Trendlinie des Kanals seit 1934, das etwas unter 10.000 liegt. Wie schnell kann ein solcher Exzess vor sich gehen?

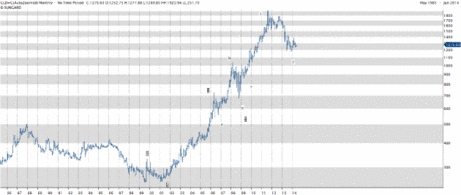

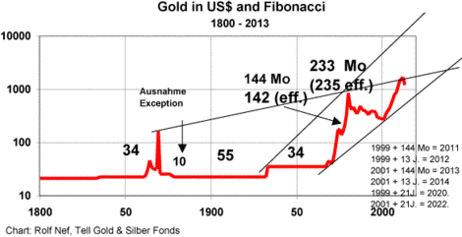

Grafik 35 zeigt Gold mit Jahresendzahlen seit 1800 in US$. Mit der Ausnahme von 1879 waren alle Zeitphasen Fibonaccizahlen, ab 1968 in Monaten und im neuen Bullmarkt herrscht darüber Unklarheit, der Markt kann eben wählen.

Projiziert man ab den Böden 1999 und 2001 (2001 ist 21 Jahre von 1980) Fibonaccizahlen in Jahren und Monaten in die Zukunft, so erhält man einerseits den Cluster 2011 bis 2014 und 2020-2022. Muss eine Preisspitze in einen solchen Cluster fallen? Dafür spricht alleine die historische Erfahrung mit nur einer Ausnahme und wenig Abweichung. Aber ist ein Hinauszögern bis 2020 noch möglich? Dagegen spricht der leergekaufte Goldmarkt bei anhaltend hoher Nachfrage und die oben gezeigte Situation in den Aktien- und Bondmärkten.

Ebenso gespannt aber viel weniger klar analysierbar ist die geopolitische Situation im Konflikt Russland/NATO (die Ukraine ist nur der Aufhänger) und neu im Irak. Die Phase im Goldmarkt 1976 bis 1980 dauerte 42 Monate oder 30% der Phase von 1968 bis 1980 und war damit gar nicht so exzessiv. Exzessiv war 1689 und 1934, als der Preis über Nacht von 22,5 $ auf 34 $ stieg.

Grafik 34: Gold und Momentum seit 1900

Grafik 35: Gold & Fibonacci-Zeitzyklen

Grafik 32 zeigt den Gold Bull Markt seit dem Boden im August 1999. Mit Sicherheit lässt sich nur sagen, dass die erste Welle 1999 stattfand und die anschließende Korrektur bis 2001 dauerte. Ob die mittlere dritte Welle schon zu Ende ist und vor allem ob die letzte fünfte Welle bereits gestartet ist oder noch vollständig vor uns liegt, ist alles unsicher. Technisch sicher sind aber auch die hohen short-Positionen im Comex (Grafik 33), die eine Attacke durch die Notenbanken viel schwieriger machen als früher und die bei Eindeckung kurzfristig hohe Nachfrage erzeugen und so oft neue Bullphasen starten.

Grafik 31: Gold 8 Stunden

Grafik 32: Gold Bull seit August 1999

Grafik 33: Non-Commercial shorts im Comex

Grafik 34 zeigt Gold monatlich mit einem simplen Momentum aus der prozentualen Preisänderungsrate seit 1900. Beim Hoch vom 2011 war das Momentum tiefer wie dasjenige von 1974 und besonders das von 1980. Ein solcher Exzess steht noch vor uns und wahrscheinlich heftiger, weil der Goldmarkt im Verhältnis zum weltweiten Papier- und Kreditgeld viel enger geworden ist. Die Grafik zeigt auch, wie überverkauft die aktuelle Situation ist. Als Ziel gilt nach wie vor die obere Trendlinie des Kanals seit 1934, das etwas unter 10.000 liegt. Wie schnell kann ein solcher Exzess vor sich gehen?

Grafik 35 zeigt Gold mit Jahresendzahlen seit 1800 in US$. Mit der Ausnahme von 1879 waren alle Zeitphasen Fibonaccizahlen, ab 1968 in Monaten und im neuen Bullmarkt herrscht darüber Unklarheit, der Markt kann eben wählen.

Projiziert man ab den Böden 1999 und 2001 (2001 ist 21 Jahre von 1980) Fibonaccizahlen in Jahren und Monaten in die Zukunft, so erhält man einerseits den Cluster 2011 bis 2014 und 2020-2022. Muss eine Preisspitze in einen solchen Cluster fallen? Dafür spricht alleine die historische Erfahrung mit nur einer Ausnahme und wenig Abweichung. Aber ist ein Hinauszögern bis 2020 noch möglich? Dagegen spricht der leergekaufte Goldmarkt bei anhaltend hoher Nachfrage und die oben gezeigte Situation in den Aktien- und Bondmärkten.

Ebenso gespannt aber viel weniger klar analysierbar ist die geopolitische Situation im Konflikt Russland/NATO (die Ukraine ist nur der Aufhänger) und neu im Irak. Die Phase im Goldmarkt 1976 bis 1980 dauerte 42 Monate oder 30% der Phase von 1968 bis 1980 und war damit gar nicht so exzessiv. Exzessiv war 1689 und 1934, als der Preis über Nacht von 22,5 $ auf 34 $ stieg.

Grafik 34: Gold und Momentum seit 1900

Grafik 35: Gold & Fibonacci-Zeitzyklen

Quelle: tellgold.li, Autor:

Verwandte Beiträge

- 31.03.25 - Gold- und Rohöl-Longs gehen zurück - CoT-Report

- 24.03.25 - Das Ende von QT, der Anfang von QE? - Goldpreis springt auf Allzeithoch

- 24.03.25 - Rohöl-Longs reduziert, Gold-Longs steigen wieder - CoT-Report

- 17.03.25 - Gold-Longs stabil, Rohöl-Longs steigen leicht - CoT-Report

- 10.03.25 - Rohöl-Longs steigen deutlich, Gold-Longs gehen zurück - CoT-Report

- 03.03.25 - Rohöl-Longs deutlich reduziert - CoT-Report

- 26.02.25 - Trump und Musk suchen das US-Gold, wo ist das deutsche Gold?

- 24.02.25 - Gold- und Rohöl-Longs gehen zurück - CoT-Report

- 13.02.25 - Dünne Luft und starke Nachfrage nahe der Marke von 3.000 US-Dollar

- 10.02.25 - Rohöl-Longs deutlich reduziert, Gold-Longs stabil - CoT-Report