Geopolitik und Finanzmärkte II - 1

(tellgold.li) 1. Aktienmärkte

Seit dem Tief der Aktienmärkte im März 2009 haben sich alle erholt, aber von den großen Aktienmärkten haben nur der DAX und teilweise die US Märkte neue Höchst gemacht. Teilweise deshalb, weil der Nasdaque keine neuen Höchst machte bzw. die Hochs von 2000 nicht übertraf. Die meisten andern Aktienmärkte haben die Hochs von 2007/8 nicht übertroffen.

Der Hintergrund der Erholung ist einerseits die überverkaufte Situation, andrerseits aber das massive Gelddrucken der Notenbanken, das teilweise in die Aktienmärkte floss, aber besonders die Anleihenmärkte unterstützte und somit für tiefe Zinsen für alle Laufzeiten sorgte. Denn das ist die Hauptsorge der Notenbanken: steigende Zinsen durch fallende Bonds bei der höchsten Verschuldung der Geschichte.

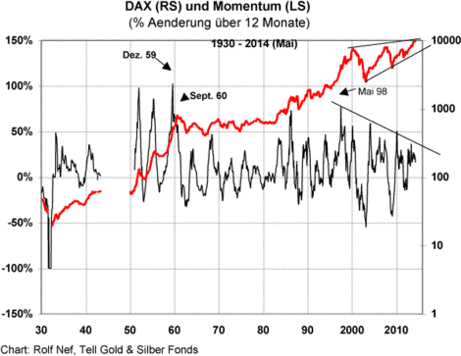

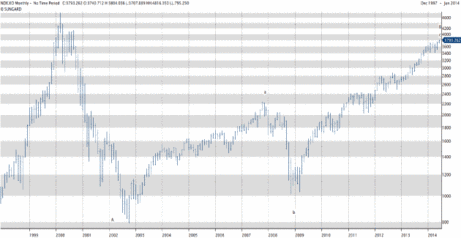

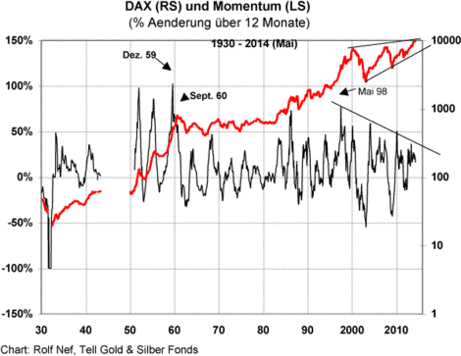

Zuerst zum DAX: Grafik 1 zeigt den DAX seit 1930 - zusammengeflickt aus den jeweils gültigen Indizes - mit monatlichen Daten und einem simplen Momentumindikator bestehend aus der prozentualen Preisänderung über 12 Monate. Was zeigt diese Grafik und was sagt sie aus? Sie zeigt zwei Bullphasen des deutschen Aktienmarktes: von 1932 bis 1960 und von 1982 bis jetzt. Die erste Phase, besonders die Nachkriegsphase war geprägt von tiefer Inflation, hohem Wachstum und tiefen Schulden der Privaten sowie des Staates.

Der Aktienmarkt macht sein Höchst im September 1960, knapp ein Jahr nach dem Hoch des Momentums im Dezember 1959. Die Höhe dieser Preisänderungsrate von über 100% wurde nie mehr erreicht. Überhaupt ist diese Phase von 1950 bis 1960 im Aktienmarkt extrem. Aus einer Mark im Aktienindex wurden von 1950 an ohne Dividenden 13,4 bis September 1960 (der Markt stieg von 60 auf etwas über 800), also in 10 Jahren.

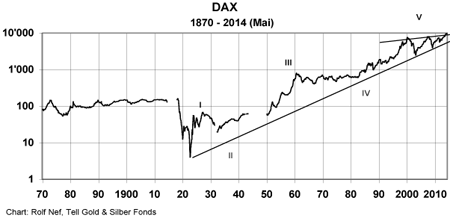

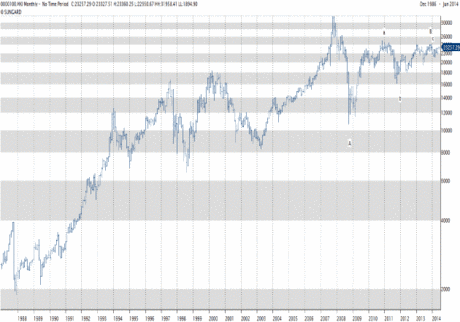

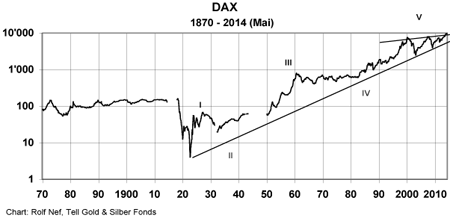

Man muss diese Entwicklung aber im Kontext der Entwicklung seit dem Tief von 1923 sehen, das den gesamten Bullmarkt zeigt. (Grafik 2 ). Tief von 1923 ist in Gold gemessen und nicht in damaliger Mark, weil diese mit der Hyperinflation wertlos wurde und den Aktienmarkt nominal in die Höhe trieb, nicht aber real. Mit dem 2. Weltkrieg und der nachfolgenden Währungsreform wurden nochmals alle nominellen Ersparnisse vernichtet und damit auch fast alle Schulden.

Von 1960 bis August 1982 ging der deutsche Aktienmarkt nominell nur seitwärts, real sogar abwärts. Die neue Bullphase ab 1982 startete zusammen mit den weltweiten Aktienmärkten aufgrund der disninflationären Entwicklung. d.h. sinkender Inflation und sinkenden Zinsen. Was 21 Jahre out war, wurde jetzt in. Der DAX stieg von rund 600 im August 1982 auf jetzt 10.000, also etwa mal 16,6 aber in 32 Jahren. Das ist bedeutend weniger als die Entwicklung von 1950 bis 1960, als der Markt in zehn Jahren um das 13,4-fache anstieg.

Das Hoch des Momentums liegt aber 16 Jahre zurück im Mai 1998. Die drei neuen Hochs seit dem Jahr 2000 sind alle durch das Momentum nicht bestätigt. Der DAX bildet seit 2000 eine riesige Topformation, trotz der Ver2,5fachung der monetären Basis der EZB (von 470 Mrd. Euro auf 1168 Mrd. per Ende April 2014) und dem Euro, der der deutschen Wirtschaft hilft, weil die lateinischen Länder nicht mehr Abwerten können und so unter deflationären Druck kommen und kaum mehr konkurrenzfähig sind.

Ist der DAX wirklich am Ende oder wird er durch die Liquidität nochmals getrieben?

Grafik 1: DAX seit 1930

Grafik 2: DAX seit 1870

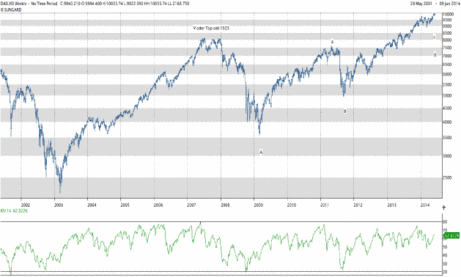

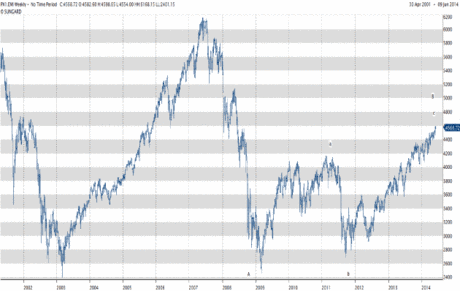

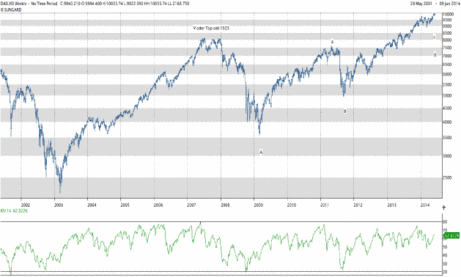

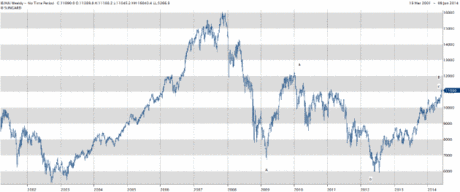

Grafik 3 zeigt den DAX wöchentlich. Der Momentumtop gemessen mit einem RSI liegt im Jahr 2007. Der Absturz ins Frühjahr 2009 scheint mir impulsiv zu sein und die anschließende Bewegung bis jetzt scheint mir korrektiver Natur zu sein, auch wenn neue Höchst erzielt wurde. Das aktuelle neue Hoch ist divergent zum Momentum, d.h. der RSI Indikator bestätigt das neue Hoch nicht. Das ist ein sehr häufiges Zeichen bei Tops.

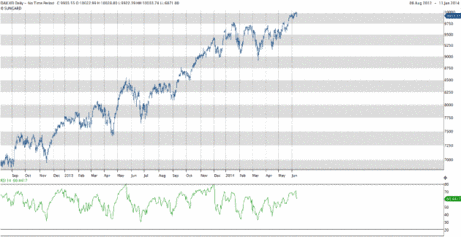

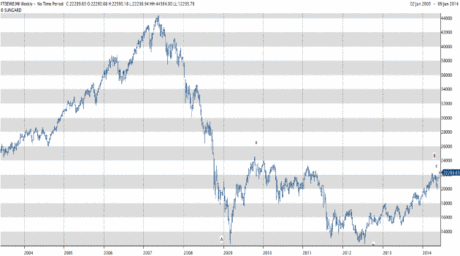

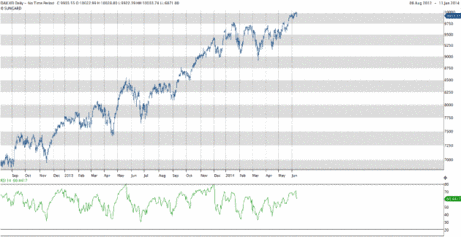

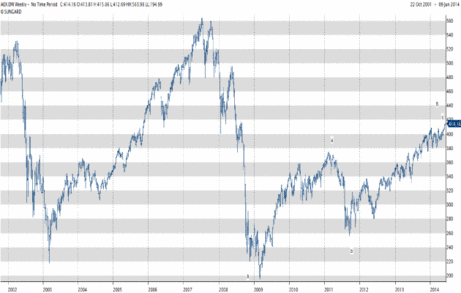

Grafik 3, die den DAX täglich zeigt, bestätigt diese Sicht. Das aktuelle Hoch wird durch das Momentum nicht bestätigt. Auch wenn kurzfristig nach einer weiteren Korrektur nochmals neue Höchst möglich sind, muss man diese prüfen, ob sie durch neue Höchst durch das Momentum bestätigt sind oder nicht. Man darf auch das langfristige Bild nicht vergessen, dass der Markt am Ende einer langen und künstlich verlängerten disinflationären Periode ist.

Grafik 3: DAX wöchentlich

Grafik 4: DAX täglich

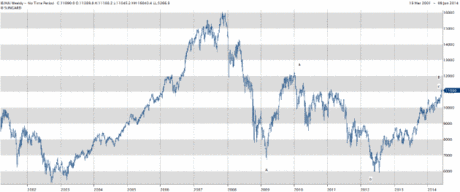

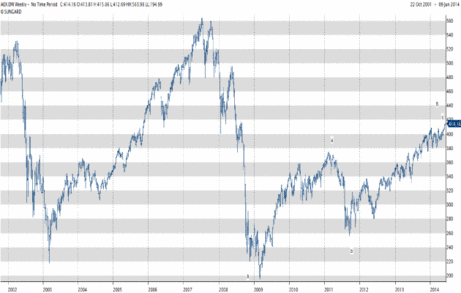

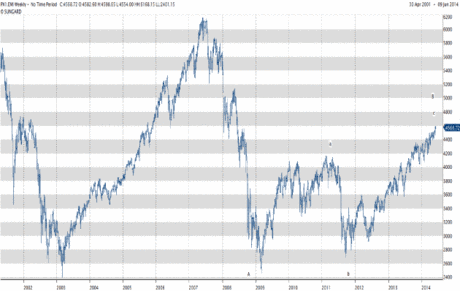

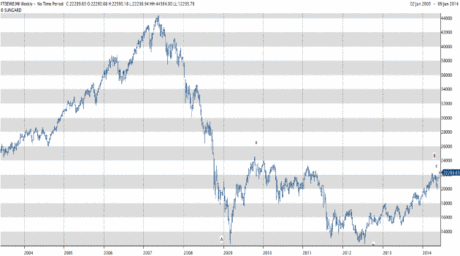

Nachfolgend die Aktienmärkte von Frankreich, Italien, Spanien, Holland, des Nasdaque 100 und Hang Seng (Hong Kong).

Alle weisen seit Frühling 2009 dieselbe korrektive Struktur auf, die ich im DAX vermute, hier bei diesen Märkten aber viel klarer zum Ausdruck kommt. Diese Märkte sind in einem langfristigen Bearmarkt, die Spitze war 2007, beim Nasdaque sogar 2000. Erstaunlich ist der Aktienmarkt von Hong Kong, der trotz seiner Nähe zu China und Asien generell keine neuen Höchst hat erreichen können. Die Erholung all dieser Märkte ist eindeutig korrektiver Natur und nicht impulsiv.

Grafik 5: CAC40

Grafik 6: Aktien Italien

Grafik 7: Aktien Spanien

Grafik 8: Aktien Holland

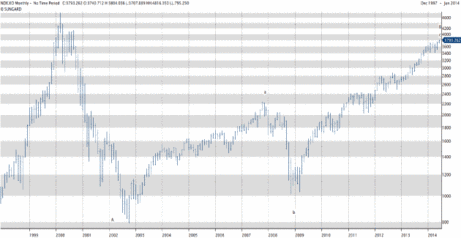

Grafik 9: Nasdaque 100

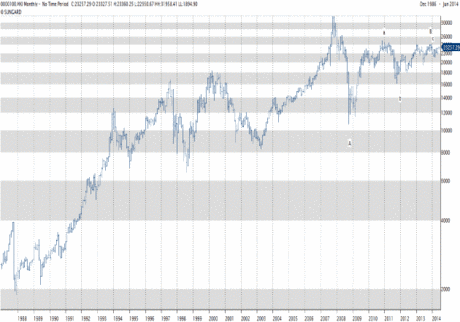

Grafik 10: Hang Seng (Hong Kong)

Seit dem Tief der Aktienmärkte im März 2009 haben sich alle erholt, aber von den großen Aktienmärkten haben nur der DAX und teilweise die US Märkte neue Höchst gemacht. Teilweise deshalb, weil der Nasdaque keine neuen Höchst machte bzw. die Hochs von 2000 nicht übertraf. Die meisten andern Aktienmärkte haben die Hochs von 2007/8 nicht übertroffen.

Der Hintergrund der Erholung ist einerseits die überverkaufte Situation, andrerseits aber das massive Gelddrucken der Notenbanken, das teilweise in die Aktienmärkte floss, aber besonders die Anleihenmärkte unterstützte und somit für tiefe Zinsen für alle Laufzeiten sorgte. Denn das ist die Hauptsorge der Notenbanken: steigende Zinsen durch fallende Bonds bei der höchsten Verschuldung der Geschichte.

Zuerst zum DAX: Grafik 1 zeigt den DAX seit 1930 - zusammengeflickt aus den jeweils gültigen Indizes - mit monatlichen Daten und einem simplen Momentumindikator bestehend aus der prozentualen Preisänderung über 12 Monate. Was zeigt diese Grafik und was sagt sie aus? Sie zeigt zwei Bullphasen des deutschen Aktienmarktes: von 1932 bis 1960 und von 1982 bis jetzt. Die erste Phase, besonders die Nachkriegsphase war geprägt von tiefer Inflation, hohem Wachstum und tiefen Schulden der Privaten sowie des Staates.

Der Aktienmarkt macht sein Höchst im September 1960, knapp ein Jahr nach dem Hoch des Momentums im Dezember 1959. Die Höhe dieser Preisänderungsrate von über 100% wurde nie mehr erreicht. Überhaupt ist diese Phase von 1950 bis 1960 im Aktienmarkt extrem. Aus einer Mark im Aktienindex wurden von 1950 an ohne Dividenden 13,4 bis September 1960 (der Markt stieg von 60 auf etwas über 800), also in 10 Jahren.

Man muss diese Entwicklung aber im Kontext der Entwicklung seit dem Tief von 1923 sehen, das den gesamten Bullmarkt zeigt. (Grafik 2 ). Tief von 1923 ist in Gold gemessen und nicht in damaliger Mark, weil diese mit der Hyperinflation wertlos wurde und den Aktienmarkt nominal in die Höhe trieb, nicht aber real. Mit dem 2. Weltkrieg und der nachfolgenden Währungsreform wurden nochmals alle nominellen Ersparnisse vernichtet und damit auch fast alle Schulden.

Von 1960 bis August 1982 ging der deutsche Aktienmarkt nominell nur seitwärts, real sogar abwärts. Die neue Bullphase ab 1982 startete zusammen mit den weltweiten Aktienmärkten aufgrund der disninflationären Entwicklung. d.h. sinkender Inflation und sinkenden Zinsen. Was 21 Jahre out war, wurde jetzt in. Der DAX stieg von rund 600 im August 1982 auf jetzt 10.000, also etwa mal 16,6 aber in 32 Jahren. Das ist bedeutend weniger als die Entwicklung von 1950 bis 1960, als der Markt in zehn Jahren um das 13,4-fache anstieg.

Das Hoch des Momentums liegt aber 16 Jahre zurück im Mai 1998. Die drei neuen Hochs seit dem Jahr 2000 sind alle durch das Momentum nicht bestätigt. Der DAX bildet seit 2000 eine riesige Topformation, trotz der Ver2,5fachung der monetären Basis der EZB (von 470 Mrd. Euro auf 1168 Mrd. per Ende April 2014) und dem Euro, der der deutschen Wirtschaft hilft, weil die lateinischen Länder nicht mehr Abwerten können und so unter deflationären Druck kommen und kaum mehr konkurrenzfähig sind.

Ist der DAX wirklich am Ende oder wird er durch die Liquidität nochmals getrieben?

Grafik 1: DAX seit 1930

Grafik 2: DAX seit 1870

Grafik 3 zeigt den DAX wöchentlich. Der Momentumtop gemessen mit einem RSI liegt im Jahr 2007. Der Absturz ins Frühjahr 2009 scheint mir impulsiv zu sein und die anschließende Bewegung bis jetzt scheint mir korrektiver Natur zu sein, auch wenn neue Höchst erzielt wurde. Das aktuelle neue Hoch ist divergent zum Momentum, d.h. der RSI Indikator bestätigt das neue Hoch nicht. Das ist ein sehr häufiges Zeichen bei Tops.

Grafik 3, die den DAX täglich zeigt, bestätigt diese Sicht. Das aktuelle Hoch wird durch das Momentum nicht bestätigt. Auch wenn kurzfristig nach einer weiteren Korrektur nochmals neue Höchst möglich sind, muss man diese prüfen, ob sie durch neue Höchst durch das Momentum bestätigt sind oder nicht. Man darf auch das langfristige Bild nicht vergessen, dass der Markt am Ende einer langen und künstlich verlängerten disinflationären Periode ist.

Grafik 3: DAX wöchentlich

Grafik 4: DAX täglich

Nachfolgend die Aktienmärkte von Frankreich, Italien, Spanien, Holland, des Nasdaque 100 und Hang Seng (Hong Kong).

Alle weisen seit Frühling 2009 dieselbe korrektive Struktur auf, die ich im DAX vermute, hier bei diesen Märkten aber viel klarer zum Ausdruck kommt. Diese Märkte sind in einem langfristigen Bearmarkt, die Spitze war 2007, beim Nasdaque sogar 2000. Erstaunlich ist der Aktienmarkt von Hong Kong, der trotz seiner Nähe zu China und Asien generell keine neuen Höchst hat erreichen können. Die Erholung all dieser Märkte ist eindeutig korrektiver Natur und nicht impulsiv.

Grafik 5: CAC40

Grafik 6: Aktien Italien

Grafik 7: Aktien Spanien

Grafik 8: Aktien Holland

Grafik 9: Nasdaque 100

Grafik 10: Hang Seng (Hong Kong)

Quelle: tellgold.li, Autor:

Verwandte Beiträge

- 24.04.25 - Goldpreis steigt erstmals über 3.000 Euro je Feinunze

- 14.04.25 - Gold- und Rohöl-Longs gehen deutlich zurück - CoT-Report

- 14.04.25 - Stagflation, Zölle, Börsencrash - Warum Gold jetzt glänzt

- 07.04.25 - Gold-Longs gehen zurück, Rohöl-Longs steigen leicht - CoT-Report

- 06.04.25 - Doppelschlag für Silber: Zölle und Rezessionsangst schicken Preis auf Talfahrt

- 31.03.25 - Gold- und Rohöl-Longs gehen zurück - CoT-Report

- 24.03.25 - Das Ende von QT, der Anfang von QE? - Goldpreis springt auf Allzeithoch

- 24.03.25 - Rohöl-Longs reduziert, Gold-Longs steigen wieder - CoT-Report

- 17.03.25 - Gold-Longs stabil, Rohöl-Longs steigen leicht - CoT-Report

- 10.03.25 - Rohöl-Longs steigen deutlich, Gold-Longs gehen zurück - CoT-Report