Geopolitik und Finanzmärkte

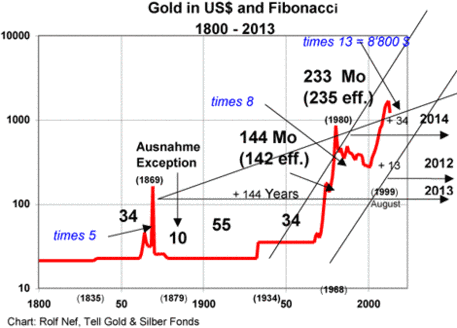

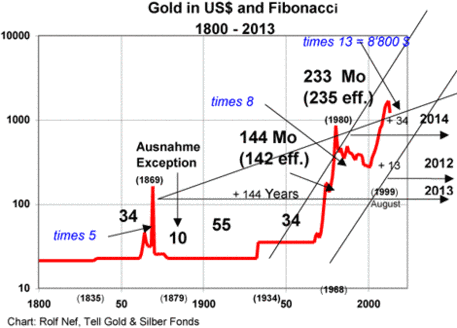

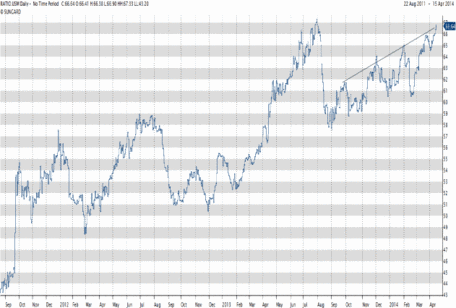

(tellgold.li) Grafik 12 zeigt wie die Bull- und Bearpahsen von Gold fast ausschliesslich eine Dauer in Jahren oder Monaten von Fibonacci Zahlen haben. Weil Gold so politisch ist, unterliegt es immer wieder Interventionen und trotzdem sind die Abweichungen nicht riesig. So ist 2014 34 Jahre (eine Fibonacci-Zahl) vom Hoch 1980 entfernt. 34 setzt sich zusammen aus 21 und 13. 2014 ist 13 Jahre von 2001, einem Tief in Gold aber nicht dem Tief, entfernt. Das Tief war im August 1999. Kann 2014 immer noch zu einem Hoch werden mit einem Panikanstieg?

Grafik 12: Gold und Fibonacci Zeitzyklen

Folgt Gold diesem Zeitzyklus, wäre das nächste mögliche Hoch erst 2022 (2001 + 21) möglich. Der Anstieg von 1999 oder 2001 ist aber erst die Mittlere Bewegung seit 1835. Diese zweite Aufwärtsbewewgung begann 1934 und ist noch noch nicht abgeschlossen. Ebenso muss nach einer Korrektur noch eine viel intensivere Bewegung kommen, um die drei Phasen eines Bullmarktes abzubilden.

Gold ist auch ein relativ enger Markt. Rechnet man mit 42 Milliarden für 1.000 Tonnen, so sind die ca. 20% des frei gehandelten Goldes nur etwa 1.400 Milliarden US$ verglichen mit ca. 150.000 Milliarden US$ weltweiter Kredite, die Aktienmärkte und Immobilienmärkte nicht mitgerechnet. Selbst wenn man das freie Gold auf 30% des je geförderten Goldes schätzt, weil die Notenbanken nicht sauber raportieren (Gold und Goldguthaben), ist der Betrag immer noch klein. 50% des je geförderten Goldes ist im Schmuck.

Letze Woche drucket das Fed 104 Milliarden US$, was ca. 2.500 Tonnen Gold entspricht oder einer Jahresproduktion.

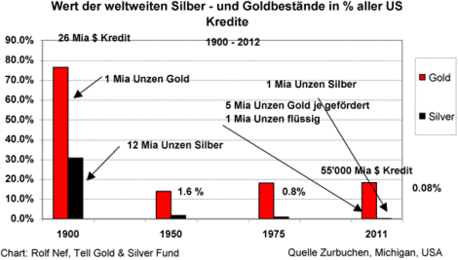

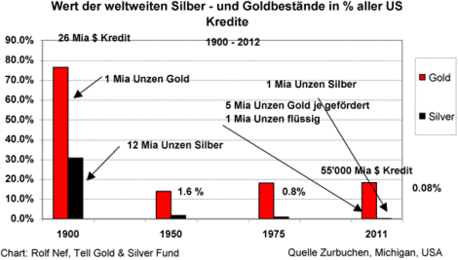

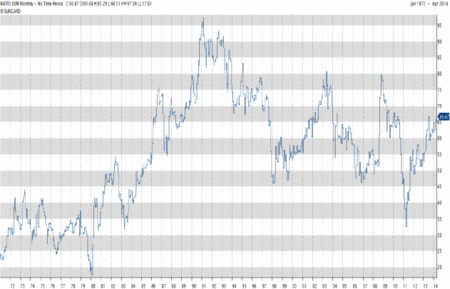

Noch ein viel engerer Markt als Gold ist das Silber Es war historisch immer auch und sogar früher als Gold als Tausch- und Wertaufbewahrungsmittel eingesetzt worden. Weil es aber aus dem monetären System der Notenbanken gekippt wurde, ist es fast völlig in der Industrie verbrauch worden. (Grafik 13). Die Silberbestände sind vielleicht 1-2 Milliarden Unzen (20 - 40 Milliarden US$) bei einer Weltproduktion von 750 Mio Unzen. Trotzdem ist es im Vergleich zu Gold (Grafik 14 und 15) extrem billig.

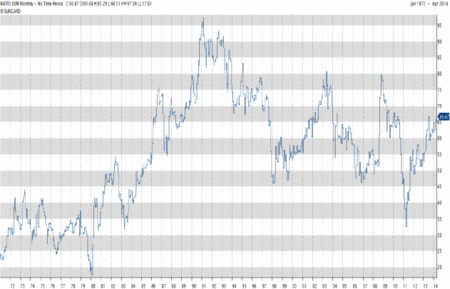

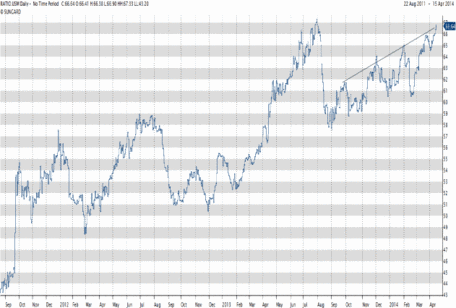

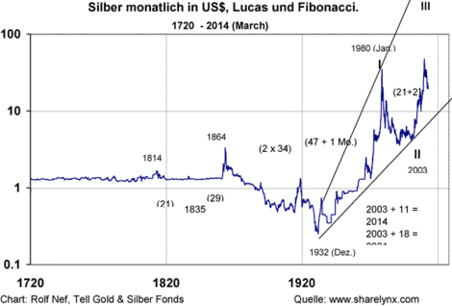

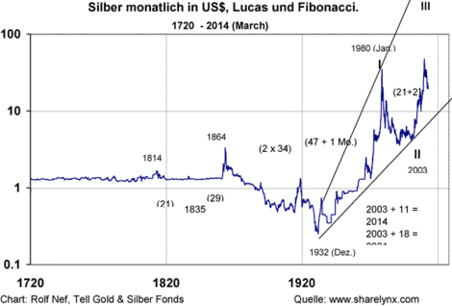

Gleich wie alle Vermögenswerte hat Silber Bull- und Bearphasen. Sie unterscheiden sich aber deutlich von Gold (Grafik 15). Dass die Bullphasen mit Lucas-Zahlen (3,4,7,11,18,29,47 etc. benannt nach dem Mathematiker Lucas) gehen, ist noch nicht lange bekannt und das Wissen auch nicht verbreitet. Auch hat es keine Ausnahme und der Boden von 2003 ist eindeutig. Projiziert man von 2003 (dem Beginn des Bullmarktes) Lucaszahlen in die Zukunft, so bekommt man 2014 (2001 +11) und als nächste Zahl 2021 (+18). Eindeutig ist im Silbermarkt auch, dass 1932 die erste Bullphase startete und wir somit erst in der zweiten Bullphase seit 1932 sind. Bullmärkte haben aber immer drei Phasen.

Hier deckt es sich mit Gold Während aber Gold seit 1934 in einem Kanal steigt, so steigt Silber seit 1932 in einem Megaphon, was einen viel heftigeren Anstieg erwarten lässt und sich auch mit der extremen Knappheit und Billigkeit im Verhältnis zu Gold erklären lässt. Die obere Trendlinie des Megaphones liegt irgendwo bei 500-700.

Grafik 13: Gold- und Silberbestände im Verhältnis zum US-Kreditvolumen

Grafik 14: Gold-Silber Ratio monatlich

Grafik 15: Gold-Silber Ratio täglich

Grafik 16: Silber seit 1720, monatlich

3. Timing

Wer die Artikel von mundanen (auf das Weltganze bezogen) Astrologen wie Merriman (www.mmacycles.com) oder Claude Weiss (www.astrologieheute.ch) liest, weiß, dass die Zeit zwischen 29. März und 25. April 2014 eine der aggressivsten seit langem ist. Diese Perioden markieren immer Sollbruchstellen, nicht Muss-Bruchstellen. Das Problem mit mundaner Astrologie ist nicht das lesen und verstehen der Konstellationen, sondern das Kennen sowohl der finanz- wie der politischen Geschichte und das ist einfach viel. Aus meinen Kenntnissen kann ich aber nur bestätigen, dass es Soll-Bruchstellen sind und es ist das Wesen von Soll-Bruchstellen, dass sie eine erhöhte Wahrscheinlichkeit haben. Erhöht wird die Wahrscheinlichkeit zusätzlich, weil die aggressiven Konstellationen die Horoskope der USA, Putins, Chinas und Netanjahus treffen und das, wenn die Weltwirtschaft von der mit tausenden von Milliarden Zusatzliquidität künstlich verlängerten Desinflation in die Deflation am Kippen ist.

Die Strategie des Tell Gold und Silber Fonds

Es ist die erklärte Strategie des Fonds, die historische Knappheit des Silbers und die dadurch erzwungene Preisexplosion mit einem mit Optionen gehebelten Portfolio auszunützen. Entscheidend ist nicht die Performance bis zum Anfang der Explosion, sondern die gute Positionierung vor der Explosion. Derzeit bestehen Options-Positionen in den Juni 2014 (2,9 Mio oz) Sept. 2014 (1,5 Mio oz) und Dez. 14 (0,5 Mio oz) und Juni 2015 (1,2 Mio Unzen). Obwohl die Optionen nur noch etwa 10% Portfolios ausmachen, wird ein Hebel von ca. 100 erzeugt. Der Rest besteht aus physischem Gold und Silber

© Rolf Nef

Manager Tell Gold & Silber Fonds, www.tellgold.li

Grafik 12: Gold und Fibonacci Zeitzyklen

Folgt Gold diesem Zeitzyklus, wäre das nächste mögliche Hoch erst 2022 (2001 + 21) möglich. Der Anstieg von 1999 oder 2001 ist aber erst die Mittlere Bewegung seit 1835. Diese zweite Aufwärtsbewewgung begann 1934 und ist noch noch nicht abgeschlossen. Ebenso muss nach einer Korrektur noch eine viel intensivere Bewegung kommen, um die drei Phasen eines Bullmarktes abzubilden.

Gold ist auch ein relativ enger Markt. Rechnet man mit 42 Milliarden für 1.000 Tonnen, so sind die ca. 20% des frei gehandelten Goldes nur etwa 1.400 Milliarden US$ verglichen mit ca. 150.000 Milliarden US$ weltweiter Kredite, die Aktienmärkte und Immobilienmärkte nicht mitgerechnet. Selbst wenn man das freie Gold auf 30% des je geförderten Goldes schätzt, weil die Notenbanken nicht sauber raportieren (Gold und Goldguthaben), ist der Betrag immer noch klein. 50% des je geförderten Goldes ist im Schmuck.

Letze Woche drucket das Fed 104 Milliarden US$, was ca. 2.500 Tonnen Gold entspricht oder einer Jahresproduktion.

Noch ein viel engerer Markt als Gold ist das Silber Es war historisch immer auch und sogar früher als Gold als Tausch- und Wertaufbewahrungsmittel eingesetzt worden. Weil es aber aus dem monetären System der Notenbanken gekippt wurde, ist es fast völlig in der Industrie verbrauch worden. (Grafik 13). Die Silberbestände sind vielleicht 1-2 Milliarden Unzen (20 - 40 Milliarden US$) bei einer Weltproduktion von 750 Mio Unzen. Trotzdem ist es im Vergleich zu Gold (Grafik 14 und 15) extrem billig.

Gleich wie alle Vermögenswerte hat Silber Bull- und Bearphasen. Sie unterscheiden sich aber deutlich von Gold (Grafik 15). Dass die Bullphasen mit Lucas-Zahlen (3,4,7,11,18,29,47 etc. benannt nach dem Mathematiker Lucas) gehen, ist noch nicht lange bekannt und das Wissen auch nicht verbreitet. Auch hat es keine Ausnahme und der Boden von 2003 ist eindeutig. Projiziert man von 2003 (dem Beginn des Bullmarktes) Lucaszahlen in die Zukunft, so bekommt man 2014 (2001 +11) und als nächste Zahl 2021 (+18). Eindeutig ist im Silbermarkt auch, dass 1932 die erste Bullphase startete und wir somit erst in der zweiten Bullphase seit 1932 sind. Bullmärkte haben aber immer drei Phasen.

Hier deckt es sich mit Gold Während aber Gold seit 1934 in einem Kanal steigt, so steigt Silber seit 1932 in einem Megaphon, was einen viel heftigeren Anstieg erwarten lässt und sich auch mit der extremen Knappheit und Billigkeit im Verhältnis zu Gold erklären lässt. Die obere Trendlinie des Megaphones liegt irgendwo bei 500-700.

Grafik 13: Gold- und Silberbestände im Verhältnis zum US-Kreditvolumen

Grafik 14: Gold-Silber Ratio monatlich

Grafik 15: Gold-Silber Ratio täglich

Grafik 16: Silber seit 1720, monatlich

3. Timing

Wer die Artikel von mundanen (auf das Weltganze bezogen) Astrologen wie Merriman (www.mmacycles.com) oder Claude Weiss (www.astrologieheute.ch) liest, weiß, dass die Zeit zwischen 29. März und 25. April 2014 eine der aggressivsten seit langem ist. Diese Perioden markieren immer Sollbruchstellen, nicht Muss-Bruchstellen. Das Problem mit mundaner Astrologie ist nicht das lesen und verstehen der Konstellationen, sondern das Kennen sowohl der finanz- wie der politischen Geschichte und das ist einfach viel. Aus meinen Kenntnissen kann ich aber nur bestätigen, dass es Soll-Bruchstellen sind und es ist das Wesen von Soll-Bruchstellen, dass sie eine erhöhte Wahrscheinlichkeit haben. Erhöht wird die Wahrscheinlichkeit zusätzlich, weil die aggressiven Konstellationen die Horoskope der USA, Putins, Chinas und Netanjahus treffen und das, wenn die Weltwirtschaft von der mit tausenden von Milliarden Zusatzliquidität künstlich verlängerten Desinflation in die Deflation am Kippen ist.

Die Strategie des Tell Gold und Silber Fonds

Es ist die erklärte Strategie des Fonds, die historische Knappheit des Silbers und die dadurch erzwungene Preisexplosion mit einem mit Optionen gehebelten Portfolio auszunützen. Entscheidend ist nicht die Performance bis zum Anfang der Explosion, sondern die gute Positionierung vor der Explosion. Derzeit bestehen Options-Positionen in den Juni 2014 (2,9 Mio oz) Sept. 2014 (1,5 Mio oz) und Dez. 14 (0,5 Mio oz) und Juni 2015 (1,2 Mio Unzen). Obwohl die Optionen nur noch etwa 10% Portfolios ausmachen, wird ein Hebel von ca. 100 erzeugt. Der Rest besteht aus physischem Gold und Silber

© Rolf Nef

Manager Tell Gold & Silber Fonds, www.tellgold.li

Quelle: tellgold.li, Autor:

Verwandte Beiträge

- 30.06.25 - Gold- und Rohöl-Longs leicht reduziert - CoT-Report

- 27.06.25 - Goldpreis fällt trotz Dollarschwäche und geopolitischer Risiken

- 24.06.25 - Rohöl-Longs gehen zurück, Gold-Longs steigen leicht - CoT-Report

- 18.06.25 - Eskalation im Nahen Osten - Investoren fliehen in Gold, Anleihen und Schweizer Franken

- 16.06.25 - Rohöl- und Kupfer-Longs klettern - CoT-Report

- 10.06.25 - Öl- und Gold-Longs ausgeweitet - CoT-Report

- 05.06.25 - Gold bestätigt Aufwärtstrend, Silber vor möglicher Rallye, Palladium bleibt schwach

- 02.06.25 - Gold- und Rohöl-Longs gehen leicht zurück - CoT-Report

- 30.05.25 - Ausbruch am Goldmarkt steht bevor: Rallye-Fortsetzung oder Korrektur?

- 26.05.25 - Netto-Longs in Gold steigen wieder - CoT-Report