Die amerikanische Berliner Mauer - Teil 2 Silber

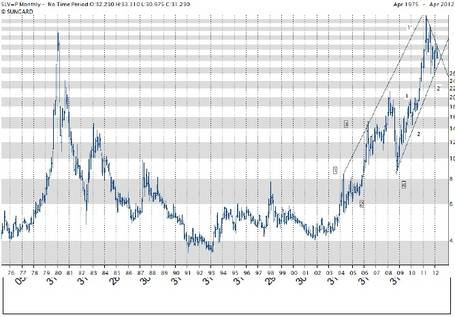

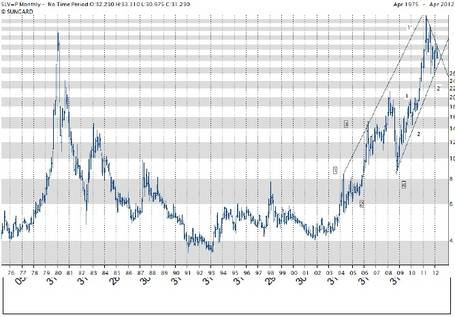

(tellgold.li) Silber hat wie Gold den Bulltrend ebenso im Dezember 2011 wieder aufgenommen, hat aber die obere Trendlinie noch nicht durchbrechen können (Grafik 18 und 19). Wird diese einmal durchbrochen, stehen wilde Zeiten bevor. Einem einfallenden Dollar stehen einerseits die einzigen monetären, für Reserven geeignete Metalle Gold und Silber gegenüber.

Grafik 18

Grafik 19

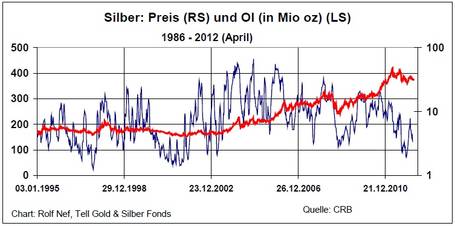

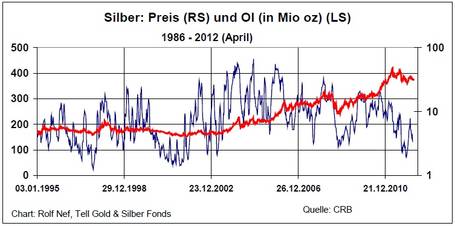

Andrerseits muss der Silbermarkt schon heute ausverkauft sein, wie die Analyse des COT (commitment of traders) in Grafik 20 zeigt: mit dem Anfang des Bullmarktes ab Juni 2003 stiegen auch die Anzahl abgeschlossener Terminverträge, was nichts als natürliches Marktverhalten ist. Aber sehr früh begannen die Anzahl ausstehender Verträge zu sinken, obwohl der Preis weiterhin stieg, vor allem ab Herbst 2010, als der Preis stark anzog. Offensichtlich konnten von da an die kommerziellen Händler die Nachfrage nach Terminsilber nicht nur nicht mehr befriedigen, sondern verkürzten ihre Positionen. Waren sie short Silber und konnten kein physisches Material finden, um die Position abzusichern? Fanden sie kein zusätzliches Material, um es per Termin zu verkaufen? Das ist sicher die viel wahrscheinlichere Interpretation, als dass die longs, die sog. Spekulanten, Gewinne mitnahmen.

Grafik 20

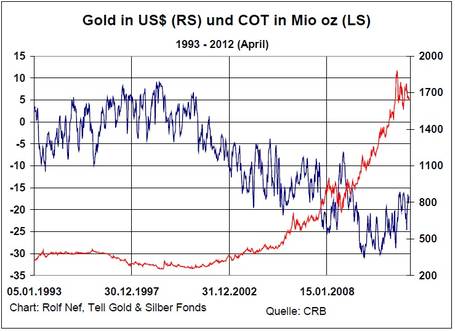

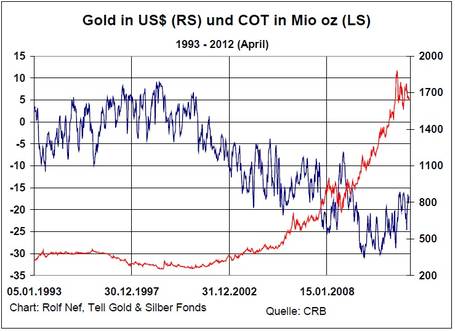

Grafik 21 zeigt nämlich, das sich der Goldmarkt völlig anders verhielt. Die blaue fallende Kurve ist die Position in Mio Unzen der kommerziellen Händler. Typisch wie die Position vor 1999 – also vor dem Start des Bullmarktes - long war, also der Markt war short Gold Mit dem Bullmarkt verkauften die Kommerziellen immer mehr Terminkontrakte an den Markt,

konnten sich aber offensichtlich absichern im physischen Markt. Aber auch im Goldmarkt hat die Menge verkaufter Kontrakte plötzlich aufgehört zu steigen, obwohl der Preis des Goldes immer noch stieg. Nahm der Markt Gewinne mit oder fanden die kommerziellen kein physisches Gold mehr um sich abzusichern? Das ist gar nicht so wichtig. Wichtig ist viel mehr, dass Gold sich klassisch verhalten hat, weil es davon viel mehr gibt und Silber mit der umgekehrten Begründung sich nicht klassisch verhalten hat und die geringen physischen Bestände wahrscheinlich in sehr festen Händen sind

Grafik 21

Auch die fundamentale Bewertung von Silber im Verhältnis zu Stadt-Zürcher Immobilien (Grafik 22) zeigt ähnlich wie Gold dass Silber in einem Bullmarkt ist nicht nur gegen Papierwährungen, sondern gegen andere, physische Vermögenswerte. Silber ist hier um das 3,6-fache gestiegen, aber hat den Wertverlust seit 1900 noch bei weitem nicht aufgeholt. Silber ist von 1900 bis 1992 um den Faktor 60 ! (Gold 30) gefallen, relativ zu Stadt-Zürcher-Immobilien. Letztes Jahr wurden im Durchschnitt über 7'000.- CHF bezahlt für einen Quadratmeter Immobilien.

Grafik 22

Lesen Sie weiter auf Seite 2

Grafik 18

Grafik 19

Andrerseits muss der Silbermarkt schon heute ausverkauft sein, wie die Analyse des COT (commitment of traders) in Grafik 20 zeigt: mit dem Anfang des Bullmarktes ab Juni 2003 stiegen auch die Anzahl abgeschlossener Terminverträge, was nichts als natürliches Marktverhalten ist. Aber sehr früh begannen die Anzahl ausstehender Verträge zu sinken, obwohl der Preis weiterhin stieg, vor allem ab Herbst 2010, als der Preis stark anzog. Offensichtlich konnten von da an die kommerziellen Händler die Nachfrage nach Terminsilber nicht nur nicht mehr befriedigen, sondern verkürzten ihre Positionen. Waren sie short Silber und konnten kein physisches Material finden, um die Position abzusichern? Fanden sie kein zusätzliches Material, um es per Termin zu verkaufen? Das ist sicher die viel wahrscheinlichere Interpretation, als dass die longs, die sog. Spekulanten, Gewinne mitnahmen.

Grafik 20

Grafik 21 zeigt nämlich, das sich der Goldmarkt völlig anders verhielt. Die blaue fallende Kurve ist die Position in Mio Unzen der kommerziellen Händler. Typisch wie die Position vor 1999 – also vor dem Start des Bullmarktes - long war, also der Markt war short Gold Mit dem Bullmarkt verkauften die Kommerziellen immer mehr Terminkontrakte an den Markt,

konnten sich aber offensichtlich absichern im physischen Markt. Aber auch im Goldmarkt hat die Menge verkaufter Kontrakte plötzlich aufgehört zu steigen, obwohl der Preis des Goldes immer noch stieg. Nahm der Markt Gewinne mit oder fanden die kommerziellen kein physisches Gold mehr um sich abzusichern? Das ist gar nicht so wichtig. Wichtig ist viel mehr, dass Gold sich klassisch verhalten hat, weil es davon viel mehr gibt und Silber mit der umgekehrten Begründung sich nicht klassisch verhalten hat und die geringen physischen Bestände wahrscheinlich in sehr festen Händen sind

Grafik 21

Auch die fundamentale Bewertung von Silber im Verhältnis zu Stadt-Zürcher Immobilien (Grafik 22) zeigt ähnlich wie Gold dass Silber in einem Bullmarkt ist nicht nur gegen Papierwährungen, sondern gegen andere, physische Vermögenswerte. Silber ist hier um das 3,6-fache gestiegen, aber hat den Wertverlust seit 1900 noch bei weitem nicht aufgeholt. Silber ist von 1900 bis 1992 um den Faktor 60 ! (Gold 30) gefallen, relativ zu Stadt-Zürcher-Immobilien. Letztes Jahr wurden im Durchschnitt über 7'000.- CHF bezahlt für einen Quadratmeter Immobilien.

Grafik 22

Lesen Sie weiter auf Seite 2

Seite: 1 2

Quelle: tellgold.li, Autor:

Verwandte Beiträge

- 31.03.25 - Gold- und Rohöl-Longs gehen zurück - CoT-Report

- 24.03.25 - Das Ende von QT, der Anfang von QE? - Goldpreis springt auf Allzeithoch

- 24.03.25 - Rohöl-Longs reduziert, Gold-Longs steigen wieder - CoT-Report

- 17.03.25 - Gold-Longs stabil, Rohöl-Longs steigen leicht - CoT-Report

- 10.03.25 - Rohöl-Longs steigen deutlich, Gold-Longs gehen zurück - CoT-Report

- 03.03.25 - Rohöl-Longs deutlich reduziert - CoT-Report

- 26.02.25 - Trump und Musk suchen das US-Gold, wo ist das deutsche Gold?

- 24.02.25 - Gold- und Rohöl-Longs gehen zurück - CoT-Report

- 13.02.25 - Dünne Luft und starke Nachfrage nahe der Marke von 3.000 US-Dollar

- 10.02.25 - Rohöl-Longs deutlich reduziert, Gold-Longs stabil - CoT-Report

Relevante Zertifikate Letztes Update: 27.10.2016

| Name | Fälligkeit | Referenz | Geld | Brief | Änderung |

|---|---|---|---|---|---|

| Silber Basket Open End Zertifikat (NL0000331437) |

open end | 0.00 | 6.35 | 0.00 | -0.25 |

| Silber Open End Zertifikat (NL0000255248) |

open end | 17.64 | 16.18 | 16.20 | 0.03 |

| Silber Quanto Open End Zertifikat (DE000A0AB826) |

open end | 0.00 | 12.59 | 0.00 | 0.00 |

| Silber Rolling Discount Zertifikat (NL0000621084) |

open end | 21.35 | 96.12 | 0.00 | 0.00 |

| NYSE Arca Gold Bugs Index Open End Zertifikat (DE0006874803) |

open end | 174.30 | 155.33 | 157.67 | 0.24 |

| Gold Open End Zertifikat (DE0008593419) |

open end | 1269.54 | 116.47 | 116.50 | 0.29 |

| Gold Quanto Open End Zertifikat (DE000A0AB842) |

open end | 0.00 | 109.50 | 0.00 | 0.30 |

| Silber MINI Long (NL0000255503) |

open end | 0.00 | 10.11 | 0.00 | 0.01 |

| Silber Open End Turbo Put (GB00BDLRW047) |

open end | 22.58 | 0.14 | 0.16 | 0.00 |