DAX hat noch ein wenig Platz nach unten

(Libra Invest) Liebe Leserinnen und Leser,

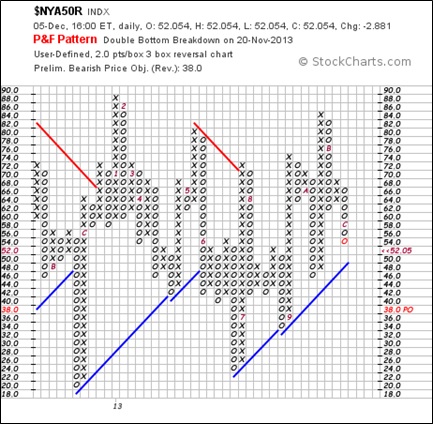

nun wird es nach den Wochen mit sehr geringer Schwankung und nur wenigen Verlusttagen an den Börsen wieder spannend. Nur vier schwache Börsentage in Folge radierten die gesamten Kursgewinne seit Anfang November wieder aus. Insofern war mein Hinweis der vergangenen Woche, daß der schnellere Indikator des inneren Marktes leicht abbröckelt und wir außerdem das alte Projektionsziel der P & F Technik bei 9.300 DAX-Punkten ausgelotet haben, nicht verkehrt. Dies aber ist bekanntlich Historie. Viel entscheidender ist natürlich die Frage, ob das bisher völlig gesunde „Ausatmen“ der Kurse sich ausweiten und wir evtl. jetzt in eine Korrektur übergehen – und nicht in die von vielen erwartete Weihnachtsrallye?

Wo liegen die Risiken?

Bekanntlich wird aktuell in den Massenmedien vor allem die Frage diskutiert, wann die US-Notenbank das „Tapering“ beginnt, also ihre Anleihekäufe reduziert. Gerade heute, nach der Veröffentlichung des dafür sehr wichtigen US-Arbeitsmarktberichtes, wird diese Überlegung wieder an Fahrt aufnehmen. Meiner Meinung nach ist diese Befürchtung aber erstens schon ausreichend eingepreist. Und zweitens tippe ich darauf, daß die nervige „Tapering-Diskussion“ uns noch viel länger als erwartet begleiten wird, da die FED derzeit gar nicht erwägt, jetzt bereits damit anzufangen. Alleine schon die Angst vieler Marktteilnehmer davor soll eine Blase verhindern. Gleichzeitig verlängert sich der Zeitraum, in dem mittels der viel zitierten „finanziellen Repression“ die Staaten und die teils hoch verschuldeten Unternehmen ihre finanzielle Situation verbessern können.

Ein Risiko sehe ich demnach in der Meinung vieler Investoren, daß eine Korrektur erst einsetzen wird, wenn das Tapering beginnt. Dabei werden natürlich der psychologische Effekt und der größer werdende Drang zu Gewinnmitnahmen der frühen Anleger völlig übersehen. Bekanntlich geht die Börse nie den Weg, den die Massenmedien vorzeichnen, sondern denjenigen, der die größten Schmerzen für die Masse bereithält.

Ein anderes Risiko für die Hausse sehe ich in den Firmengewinnen. Diese steigen zwar wieder moderat und beständig. Viele Anleger übersehen aber den Effekt der Aktienrückkäufe durch die Unternehmen mit dem billigen Geld der Notenbanken. Aktienrückkäufe verringern die Anzahl der ausstehenden Aktien und erhöhen umgekehrt folglich den Gewinn pro Aktie. Obwohl sich natürlich die Wettbewerbssituation nicht verbessert hat.

Die Marktinterna

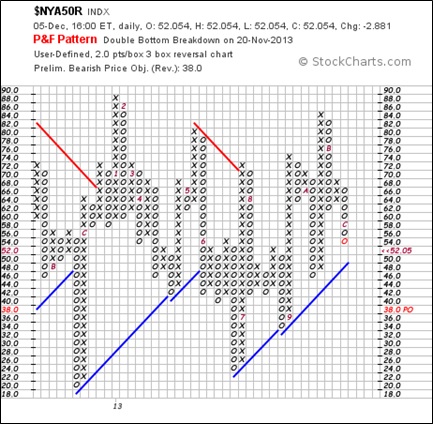

Heute zeige ich Ihnen wieder den 50-Tage-Indikator, der Ihnen verdeutlicht, wie viele Aktien an der New Yorker Leitbörse oberhalb ihrer wichtigsten Unterstützung handeln – der gleitenden 50-Tage Durchschnittslinie.

Wie Sie sehen, haben in den vergangenen Tagen wieder vermehrt Titel diese wichtige Unterstützung verloren. Mit 52 % handelt nur noch etwa die Hälfte der Titel oberhalb davon – Im Februar (Ziffer 2) waren es noch 88 %. Sie sehen also eine Verschlechterung der Marktbeteiligung bzw. eine zyklische Abkühlung. Entsprechend der Philosophie des inneren Marktes ist nun mit einem weiteren Abbröckeln dieses Indikators mindestens bis zur aufsteigenden Unterstützungslinie zu rechnen. Entsprechend wäre die aktuelle Konsolidierung noch nicht beendet und es lägen noch ein paar schwächere Tage vor uns.

Entsprechend liege ich auch bei meinen Premiumsignalen auf der Lauer und warte bei einigen Werten auf günstige Einstiegspunkte.

Nur kurz zur Erinnerung:

Abgebildet sehen Sie den wichtigsten kurzfristigen und objektiven Risiko-Indikator des inneren Marktes. Hier wird abgebildet, wie viel Prozent der Titel an der NYSE oberhalb ihrer 50-Tage-Linie handeln. Damit wird grundsätzlich die Marktbreite verdeutlicht und überprüft, ob viele oder nur wenige hochkapitalisierte Titel eine Bewegung mittragen. Oberhalb von 70 % beginnt die obere extreme Zone, die einen überhitzten Marktzustand konstatiert.

Vergleichen Sie das Pendeln der Märkte und Risikozustände doch einfach mal mit dem Bau eines Turmes aus Holzklötzen. Die ersten Etagen Ihres Turms lassen sich wunderbar stapeln. Doch dann wird es immer schwieriger, der Turm beginnt zu schwanken und irgendwann fällt er unweigerlich in sich zusammen. Genauso verhält es sich mit Trends an den Märkten. Die Wahrscheinlichkeit, dass ein Trend erhalten bleibt, ist größer als ein Trendwechsel. Doch eines Tages nehmen die frühen Investoren ihre Gewinne mit und der Trend kippt, obwohl man dafür keine sinnvollen Gründe erkennen kann.

Der hier gezeigte 50-Tage-Indikator ist also nichts weiter als ein Instrument, dass Ihnen aus einer völlig anderen Perspektive zeigt, wo Sie heute mit Ihren Positionen in den Märkten stehen, bzw. ob das kurzfristige Risiko eher groß oder eher klein ist.

nun wird es nach den Wochen mit sehr geringer Schwankung und nur wenigen Verlusttagen an den Börsen wieder spannend. Nur vier schwache Börsentage in Folge radierten die gesamten Kursgewinne seit Anfang November wieder aus. Insofern war mein Hinweis der vergangenen Woche, daß der schnellere Indikator des inneren Marktes leicht abbröckelt und wir außerdem das alte Projektionsziel der P & F Technik bei 9.300 DAX-Punkten ausgelotet haben, nicht verkehrt. Dies aber ist bekanntlich Historie. Viel entscheidender ist natürlich die Frage, ob das bisher völlig gesunde „Ausatmen“ der Kurse sich ausweiten und wir evtl. jetzt in eine Korrektur übergehen – und nicht in die von vielen erwartete Weihnachtsrallye?

Wo liegen die Risiken?

Bekanntlich wird aktuell in den Massenmedien vor allem die Frage diskutiert, wann die US-Notenbank das „Tapering“ beginnt, also ihre Anleihekäufe reduziert. Gerade heute, nach der Veröffentlichung des dafür sehr wichtigen US-Arbeitsmarktberichtes, wird diese Überlegung wieder an Fahrt aufnehmen. Meiner Meinung nach ist diese Befürchtung aber erstens schon ausreichend eingepreist. Und zweitens tippe ich darauf, daß die nervige „Tapering-Diskussion“ uns noch viel länger als erwartet begleiten wird, da die FED derzeit gar nicht erwägt, jetzt bereits damit anzufangen. Alleine schon die Angst vieler Marktteilnehmer davor soll eine Blase verhindern. Gleichzeitig verlängert sich der Zeitraum, in dem mittels der viel zitierten „finanziellen Repression“ die Staaten und die teils hoch verschuldeten Unternehmen ihre finanzielle Situation verbessern können.

Ein Risiko sehe ich demnach in der Meinung vieler Investoren, daß eine Korrektur erst einsetzen wird, wenn das Tapering beginnt. Dabei werden natürlich der psychologische Effekt und der größer werdende Drang zu Gewinnmitnahmen der frühen Anleger völlig übersehen. Bekanntlich geht die Börse nie den Weg, den die Massenmedien vorzeichnen, sondern denjenigen, der die größten Schmerzen für die Masse bereithält.

Ein anderes Risiko für die Hausse sehe ich in den Firmengewinnen. Diese steigen zwar wieder moderat und beständig. Viele Anleger übersehen aber den Effekt der Aktienrückkäufe durch die Unternehmen mit dem billigen Geld der Notenbanken. Aktienrückkäufe verringern die Anzahl der ausstehenden Aktien und erhöhen umgekehrt folglich den Gewinn pro Aktie. Obwohl sich natürlich die Wettbewerbssituation nicht verbessert hat.

Die Marktinterna

Heute zeige ich Ihnen wieder den 50-Tage-Indikator, der Ihnen verdeutlicht, wie viele Aktien an der New Yorker Leitbörse oberhalb ihrer wichtigsten Unterstützung handeln – der gleitenden 50-Tage Durchschnittslinie.

Wie Sie sehen, haben in den vergangenen Tagen wieder vermehrt Titel diese wichtige Unterstützung verloren. Mit 52 % handelt nur noch etwa die Hälfte der Titel oberhalb davon – Im Februar (Ziffer 2) waren es noch 88 %. Sie sehen also eine Verschlechterung der Marktbeteiligung bzw. eine zyklische Abkühlung. Entsprechend der Philosophie des inneren Marktes ist nun mit einem weiteren Abbröckeln dieses Indikators mindestens bis zur aufsteigenden Unterstützungslinie zu rechnen. Entsprechend wäre die aktuelle Konsolidierung noch nicht beendet und es lägen noch ein paar schwächere Tage vor uns.

Entsprechend liege ich auch bei meinen Premiumsignalen auf der Lauer und warte bei einigen Werten auf günstige Einstiegspunkte.

Nur kurz zur Erinnerung:

Abgebildet sehen Sie den wichtigsten kurzfristigen und objektiven Risiko-Indikator des inneren Marktes. Hier wird abgebildet, wie viel Prozent der Titel an der NYSE oberhalb ihrer 50-Tage-Linie handeln. Damit wird grundsätzlich die Marktbreite verdeutlicht und überprüft, ob viele oder nur wenige hochkapitalisierte Titel eine Bewegung mittragen. Oberhalb von 70 % beginnt die obere extreme Zone, die einen überhitzten Marktzustand konstatiert.

Vergleichen Sie das Pendeln der Märkte und Risikozustände doch einfach mal mit dem Bau eines Turmes aus Holzklötzen. Die ersten Etagen Ihres Turms lassen sich wunderbar stapeln. Doch dann wird es immer schwieriger, der Turm beginnt zu schwanken und irgendwann fällt er unweigerlich in sich zusammen. Genauso verhält es sich mit Trends an den Märkten. Die Wahrscheinlichkeit, dass ein Trend erhalten bleibt, ist größer als ein Trendwechsel. Doch eines Tages nehmen die frühen Investoren ihre Gewinne mit und der Trend kippt, obwohl man dafür keine sinnvollen Gründe erkennen kann.

Der hier gezeigte 50-Tage-Indikator ist also nichts weiter als ein Instrument, dass Ihnen aus einer völlig anderen Perspektive zeigt, wo Sie heute mit Ihren Positionen in den Märkten stehen, bzw. ob das kurzfristige Risiko eher groß oder eher klein ist.

Seite: 1 2

Quelle: Libra Invest, Autor: