Bernanke im US-Schuldensumpf

(tellgold.li) Tell Gold & Silber Fonds Newsletter 62

Bernanke im US-Schuldensumpf

In den letzten Wochen hatte der Fed-Präsident Bernanke zwei öffentliche Auftritte bei denen Journalisten Fragen stellen konnten. Es ging dabei stets um dasselbe: beabsichtigt das Fed in früherer oder späterer Zukunft die Käufe von monatlich 85 Milliarden US$ Anleihen (Treasuries und Hypothekenpapiere) einzustellen oder zu verkleinern. Bei der ersten Pressekonferenz folgte ein Einbruch der Obligationen, weil ihm die Medien in den Mund legten, er werde die Obligationenkäufe in näherer Zukunft reduzieren. Bei der zweiten korrigierte er diese Interpretation und bestätigte weiterhin solche Anleihenkäufe. Prompt viel der US$ und die Anleihen stiegen etwas. Aber die Aussagen von Herrn Bernanke werden überschätzt. Entscheidend ist, ob die Obligationen in einem Bull oder Bearmarkt sind und wie die fundamentale und technische Situation aussieht. Dasselbe gilt für den US$.

1. Der US-Bondmarkt

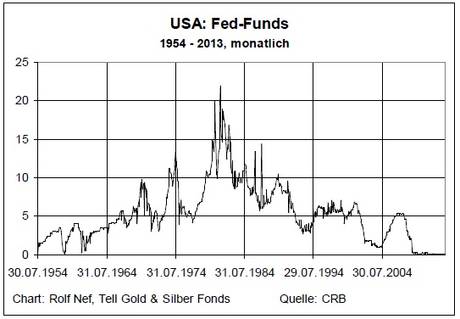

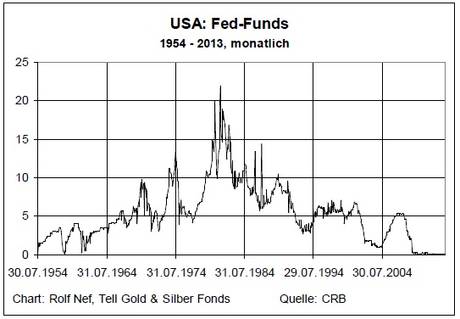

Das primäre Instrument des Fed die Zinsentwicklung zu steuern sind die sogenannten Fed-Funds (Grafik 1). Jede US Bank muss eine bestimmte Menge Liquidität beim Fed hinterlegen, die abhängig ist von der Bilanzstruktur der Bank. Hat eine Bank zu wenig Liquidität auf diesem Fed-Konto, borgt sie sich die notwendige Summe und zahlt dafür einen Zins, die mit Fed-Funds bezeichnet werden. Grafik 1 zeigt die Entwicklung dieses Zinssatzes seit 1954. Hat das Fed die Zinsentwicklung wirklich in der Hand? Der Zeitabschnitt von 1954 bis 2013 zeigt knapp die drei Kondratieffphasen Frühling, Sommer und Herbst. Frühling und Sommer sind gekennzeichnet durch Aufschwung/Kreditnachfrage und Inflation, weshalb die Zinsen steigen. Der Herbst ist gekennzeichnet durch fallende Inflation (Disinflation), starke Preissteigerungen der Wertpapiermärkte (Obligationen und Aktien) und weiteres Kreditwachstum. Die Fed-Funds folgen diesem Muster und nicht das Muster den Fed-Funds. Das ist zwar nur zum Teil richtig, weil das Fed dieses Muster in seiner zeitlichen Länge zu beeinflussen mag, aber das grundsätzliche Muster nicht wegbringt. So war das Zinshoch der Welt ohne USA 1974 und nicht 1981 wie für die USA. 1920 war das Zinshoch noch für die ganze Welt einheitlich.

Grafik 1: Die Fed-Funds 1954 bis 2013

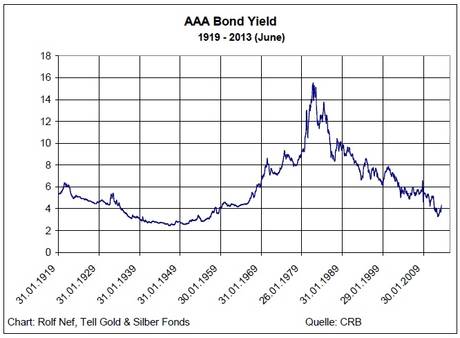

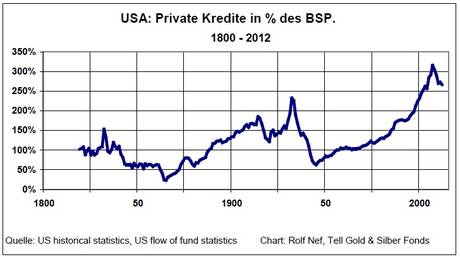

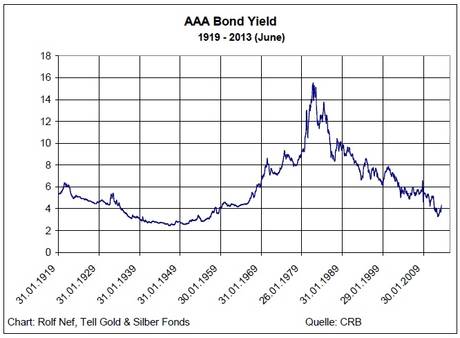

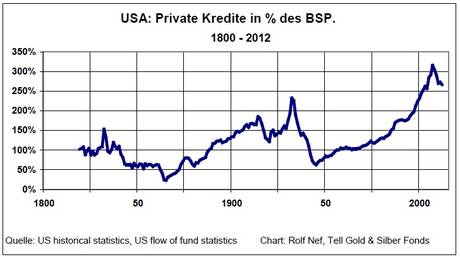

Grafik 2 zeigt dieses Zinshoch von 1920. Es zeigt aber auch den anschliessenden Kondratieff-Frühling, des bis 1929 dauerte. Ab 1929 war dann der Kondratieff-Winter, gekennzeichnet durch fallende Aktienkurse aber steigende Anleihen guter Qualität. Durch was war dieser Winter noch gekennzeichnet? Grafik 3 zeigt es: durch einen starken Rückgang der privaten Kredite im Verhältnis zur Produktion. 1929 betrugen die privaten Kredite 161 Milliarden US$, 1938 nur noch 123 Milliarden. Dieser Rückgang um 38 Milliarden oder 24 % war nicht einfach ein Zurückzahlen der Schuldner an die Gläubiger, sondern ein grosser Teil der Guthaben wurde einfach vernichtet. Das BSP betrug 1929 103,6 Milliarden, 1933 noch 56,4 Milliarden und erst 1940 wieder 101 Milliarden. Erst der 2. Weltkrieg mit der Kriegsproduktion ließ es per Ende 1945 auf 223 Milliarden schnellen. Trotzdem fielen die Zinsen bis 1946, bis die private Kreditnachfrage wieder

einsetzte und der Kondratieff-Frühling einsetzte. Nicht nur im Winter ab 1929 fielen die Zinsen, sondern in allen solchen messbaren ökonomischen Phasen ab 1800. Hier kommt die Gretchenfrage: wird das jetzt wieder der Fall sein, dass die langen Zinsen guter Bonität sinken, wenn der grosse Washout der 40'000 Milliarden US$ privaten US Kredite beginnt? Und was ist mit den 17'000 Milliarden US$ Schulden der Bundesregierung und den 3'000 Milliarden der Bundesstaaten und Gemeinden?

Grafik 2: US Zinsen seit 1919

Grafik 3: USA: Private Kredite in % des BSP, 1800 bis 2012

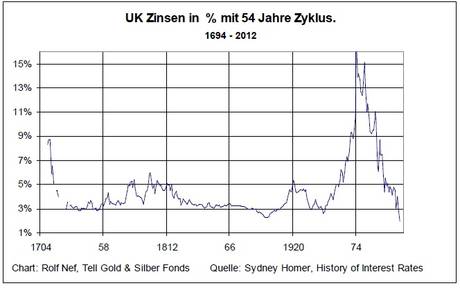

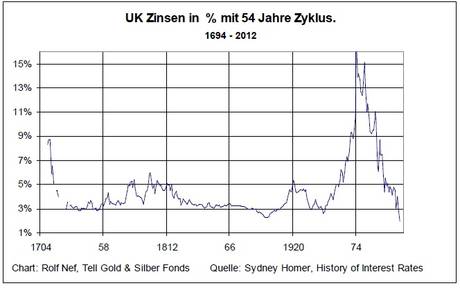

Zinsen haben sehr lange Trends und historisch gesehen einen fast exakten Zyklus von 54 Jahren von Zinshoch zu Zinshoch wie hier am Beispiel der UK Zinsen seit 1694 (Grafik 4). Nicht exakt ist der Boden. So war der Boden nach 1866 30 Jahre später (1896). Die Mitte wäre nach 27 Jahren gewesen. Der Boden 1946 war nach 26 Jahren, also ein Jahr vor der Mitte. Die Mitte ab 1974 war im Jahr 2001 gewesen, also vor 12 Jahren. Allein aus dieser Betrachtung ist die Wahrscheinlichkeit sehr gross, dass der kommende oder schon begonnene Kondratieff-Winter fallende Bonds bringen wird, ganz im Gegensatz zur Geschichte und dank den massiven Staatsinterventionen via Fiskal- und Geldpolitik, die die verheerende Verschuldung auf allen Ebenen produzierte.

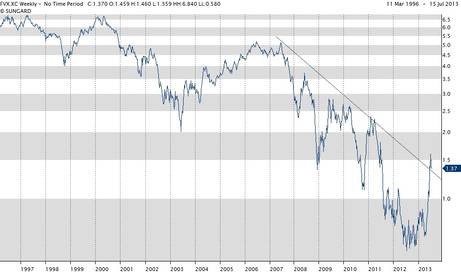

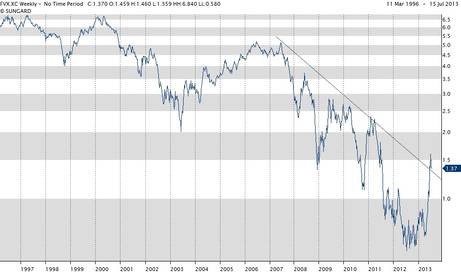

Wie Grafik 1 zeigt, ist das Zinssenkungspotential über die Fed-Funds, die seit der Krise 2008 bei etwas über Null sind, ausgeschöpft. Es bleibt nur noch die Ausweitung der Geldmenge bzw. der Aufkauf von Anleihen über die Fed, um die langen Zinsen unten zu halten. Das Fed kauft seit Beginn dieses Jahres jeden Monat für 85 Milliarden Dollar Anleihen. Trotzdem fallen die Anleihen seit dem 7. Dezember 2012, anfangs gemütlich und seit Anfang Mai 2013 heftiger. Grafik 5 und 6 zeigen die Rendite des 5-jährigen Treasury, der von weniger als 0,6% auf 1,5 % hochgeschossen ist. Gegenwärtig sitzt er etwas über der Abwärtstrendlinie seit 2007. Die langfristige Abwärtstrendlinie seit 1981 verläuft bei 3%, was einer Ver-5-fachung des Zinsniveaus entsprechen würde. Der 5 jährige Bond ist so wichtig, weil die durchschnittliche Laufzeit der US-Verschuldung ca. 5,2 Jahre beträgt.

Grafik 4: UK Zinsen seit 1694 und 54 Jahre Zyklus

Grafik 5: US Treasury, 5 Jahre, Rendite, wöchentlich

Grafik 6: US-Treasury 5 Jahre, Rendite, seit 1971, monatlich

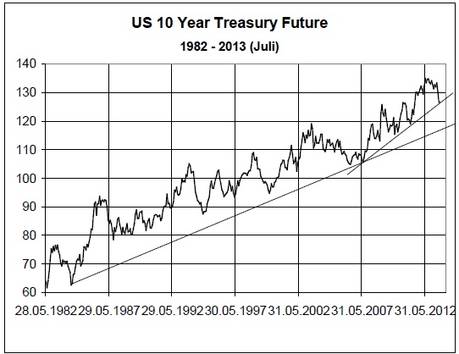

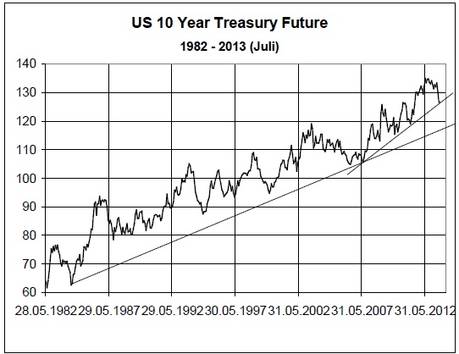

Am Chart des 10 Jahre Futures (Grafik 7)sieht man wie im Sommer 2010 die letzte fünfer Welle startet und im Dezember 2012 endet, aber nicht mit einem höheren Preis. Es braucht ein geübtes Auge das zu sehen, aber dieses Fehlverhalten ist typisch für das Ende von langen Bewegungen und bestärkt meine Sicht, der Bondmarkt hat von Bull auf Bear gedreht. Weil die Phase sinkender Zinsen in USA 31 Jahre (Europa und Japan 38 Jahre) dauerte, ist die Stimmung immer noch so, als wäre nichts passiert.

Technisch gesehen muss der Preiszerfall in Impulswellen geschehen, was die Überwachung viel einfacher macht. Demnach muss zwingend ab Punkt 2 eine Impulswelle folgen. Ist eine erste schon zu Ende?

Grafik 7: US 10 Jahre Treasury, wöchentlich

Grafik 8 zeigt den 10-jahres Future im Tageschart. Ab Mai habe ich zwei Impulswellen eingezeichnet. Die erste muss man im Detail in stündlichen Charts studieren, um zu diesem Resultat zu kommen, die ich aber hier aus Platzgründen weglasse. Sicher ist, dass seit Dezember 2012 keine fertige fünf-Wellen Struktur vorliegt. Hat der Bearmarkt wirklich begonnen, muss eine solche Struktur kommen. Aber auch 9, 13 17 oder Wellen erfüllen diese Bedingung und würden nicht überraschen wenn man an das Ausmass der Kreditblase denkt. Grafik 9 zeigt den langfristigen Chart dieses Zinsfutures und ein mögliches nächstes Ziel mit der untersten Trendlinie, die bei ca. 114 liegt (Preis derzeit 127). Aber auch bei 114 ist der langfristige Trend noch nicht gebrochen. Das Desaster wird richtig losgehen, wenn auch das der Fall ist. (Grafik 19 ist nicht perfekt, weil der Future frühere mit einem höheren Coupons berechnet wurde, sie liefert aber trotzdem eine gute Übersicht).

Grafik 8: US 10 Jahre Treasury, täglich

Grafik 9: US Treasury Bond 10 Jahre, monatlich

Eine wichtige Grafik zum Verständnis des Abverkaufs von US Anleihen ist Grafik 10. Sie zeigt die Menge US-Wertschriften, die beim Fed liegen, aber in ausländischem Besitz sind. Der Rest der Welt ist ein starker Financier des US-Leistungsbilanzdefizites (derzeit ca. 500 Milliarden p.a.) aber auch des Haushaltsdefizites von ca. 1'000 Milliarden US$ p.a. Aber das scheinen Tempi Passati zu sein, der Fluss von Geldern nach USA ist am versiegen. In den letzten 12 Monaten sind über dieses Konto nur gerade 172 Milliarden US$ nach USA geflossen, die letzen 24 Monate sogar nur 159 Milliarden. Dieses Geld fehlt an zwei Orten: einerseits zur Finanzierung des Haushaltsdefizites und andrerseits zur Finanzierung des Leistungsbilanzdefizites. Der erste Mangel macht sich im Bondmarkt bemerkbar, der zweite im Dollar-Kurs. Beim ersten Mangel kann das Fed einspringen und Anleihen kaufen, produziert dabei aber mehr Dollars. Das Fed kann aber keine Dollars kaufen, weil es keine Devisen hat. Oben genannte Statistik ist nur eine Stichprobe, aber wöchentlich veröffentlicht (H.4.1. zum googlen) aber umfasst immerhin 3'200 Milliarden US$. Die sog. U.S. Gross External Debt Daten finden sich auf der TIC Statistik des Treasury und sehen so aus:

US-Schuldpapiere und Kontoguthaben zugunsten des Auslandes per Ende März 2013: 15'940 Milliarden US$. Per Ende Juni 2003: 6'570 Milliarden US$.

In den letzten 10 Jahren hat die US Volkswirtschaft also rund 9'000 Milliarden US$ zusätzlich an Krediten in US$ bei Ausländern aufgenommen. Man kann es auch so formulieren: das Ausland suchte in den letzten 10 Jahren für 9'000 Milliarden US$ Zinsanlagen in den USA, weil die Rendite, die Währung und die Bonität stimmten. Oder: das Ausland finanzierte die gesamte US Bundesschuld. Bis jetzt.

Grafik 10

Aber was zufliesst, kann versiegen und auch zurückfliessen. Die beiden grössen US-Zinsen und Dollarwechselkurs sind über den Fluss der ausländischen Gelder eng miteinander verbunden. Ein potentieller Abfluss ist aber auch abhängig vom Zustand der fremden Volkswirtschaft und dem Verhalten derer Notenbanken. Bekanntlich ist der Zustand von Südeuropa katastrophal und ebenso die Staatsverschuldung und die Budgetsituation Japans. Neu zum Club kommt China, das die die USA stark finanziert hat, aber dessen Wachstum auch stark Kredit finanziert ist und dessen Schuldenblase ebenfalls zu platzen scheint. Das Versiegen der Auslandgelder aber drückt auf den Wechselkurs, was dazu animiert noch mehr $-Papiere zu verkaufen, was wiederum die Zinsen steigen lässt und den $ drückt.

Für den Gold- und Silberpreis ist aber der Dollarwechselkurs nach wie vor eine wichtige Schlüsselgrösse. Darum hier einige Grafiken zu den Devisenmärkten.

Bernanke im US-Schuldensumpf

In den letzten Wochen hatte der Fed-Präsident Bernanke zwei öffentliche Auftritte bei denen Journalisten Fragen stellen konnten. Es ging dabei stets um dasselbe: beabsichtigt das Fed in früherer oder späterer Zukunft die Käufe von monatlich 85 Milliarden US$ Anleihen (Treasuries und Hypothekenpapiere) einzustellen oder zu verkleinern. Bei der ersten Pressekonferenz folgte ein Einbruch der Obligationen, weil ihm die Medien in den Mund legten, er werde die Obligationenkäufe in näherer Zukunft reduzieren. Bei der zweiten korrigierte er diese Interpretation und bestätigte weiterhin solche Anleihenkäufe. Prompt viel der US$ und die Anleihen stiegen etwas. Aber die Aussagen von Herrn Bernanke werden überschätzt. Entscheidend ist, ob die Obligationen in einem Bull oder Bearmarkt sind und wie die fundamentale und technische Situation aussieht. Dasselbe gilt für den US$.

1. Der US-Bondmarkt

Das primäre Instrument des Fed die Zinsentwicklung zu steuern sind die sogenannten Fed-Funds (Grafik 1). Jede US Bank muss eine bestimmte Menge Liquidität beim Fed hinterlegen, die abhängig ist von der Bilanzstruktur der Bank. Hat eine Bank zu wenig Liquidität auf diesem Fed-Konto, borgt sie sich die notwendige Summe und zahlt dafür einen Zins, die mit Fed-Funds bezeichnet werden. Grafik 1 zeigt die Entwicklung dieses Zinssatzes seit 1954. Hat das Fed die Zinsentwicklung wirklich in der Hand? Der Zeitabschnitt von 1954 bis 2013 zeigt knapp die drei Kondratieffphasen Frühling, Sommer und Herbst. Frühling und Sommer sind gekennzeichnet durch Aufschwung/Kreditnachfrage und Inflation, weshalb die Zinsen steigen. Der Herbst ist gekennzeichnet durch fallende Inflation (Disinflation), starke Preissteigerungen der Wertpapiermärkte (Obligationen und Aktien) und weiteres Kreditwachstum. Die Fed-Funds folgen diesem Muster und nicht das Muster den Fed-Funds. Das ist zwar nur zum Teil richtig, weil das Fed dieses Muster in seiner zeitlichen Länge zu beeinflussen mag, aber das grundsätzliche Muster nicht wegbringt. So war das Zinshoch der Welt ohne USA 1974 und nicht 1981 wie für die USA. 1920 war das Zinshoch noch für die ganze Welt einheitlich.

Grafik 1: Die Fed-Funds 1954 bis 2013

Grafik 2 zeigt dieses Zinshoch von 1920. Es zeigt aber auch den anschliessenden Kondratieff-Frühling, des bis 1929 dauerte. Ab 1929 war dann der Kondratieff-Winter, gekennzeichnet durch fallende Aktienkurse aber steigende Anleihen guter Qualität. Durch was war dieser Winter noch gekennzeichnet? Grafik 3 zeigt es: durch einen starken Rückgang der privaten Kredite im Verhältnis zur Produktion. 1929 betrugen die privaten Kredite 161 Milliarden US$, 1938 nur noch 123 Milliarden. Dieser Rückgang um 38 Milliarden oder 24 % war nicht einfach ein Zurückzahlen der Schuldner an die Gläubiger, sondern ein grosser Teil der Guthaben wurde einfach vernichtet. Das BSP betrug 1929 103,6 Milliarden, 1933 noch 56,4 Milliarden und erst 1940 wieder 101 Milliarden. Erst der 2. Weltkrieg mit der Kriegsproduktion ließ es per Ende 1945 auf 223 Milliarden schnellen. Trotzdem fielen die Zinsen bis 1946, bis die private Kreditnachfrage wieder

einsetzte und der Kondratieff-Frühling einsetzte. Nicht nur im Winter ab 1929 fielen die Zinsen, sondern in allen solchen messbaren ökonomischen Phasen ab 1800. Hier kommt die Gretchenfrage: wird das jetzt wieder der Fall sein, dass die langen Zinsen guter Bonität sinken, wenn der grosse Washout der 40'000 Milliarden US$ privaten US Kredite beginnt? Und was ist mit den 17'000 Milliarden US$ Schulden der Bundesregierung und den 3'000 Milliarden der Bundesstaaten und Gemeinden?

Grafik 2: US Zinsen seit 1919

Grafik 3: USA: Private Kredite in % des BSP, 1800 bis 2012

Zinsen haben sehr lange Trends und historisch gesehen einen fast exakten Zyklus von 54 Jahren von Zinshoch zu Zinshoch wie hier am Beispiel der UK Zinsen seit 1694 (Grafik 4). Nicht exakt ist der Boden. So war der Boden nach 1866 30 Jahre später (1896). Die Mitte wäre nach 27 Jahren gewesen. Der Boden 1946 war nach 26 Jahren, also ein Jahr vor der Mitte. Die Mitte ab 1974 war im Jahr 2001 gewesen, also vor 12 Jahren. Allein aus dieser Betrachtung ist die Wahrscheinlichkeit sehr gross, dass der kommende oder schon begonnene Kondratieff-Winter fallende Bonds bringen wird, ganz im Gegensatz zur Geschichte und dank den massiven Staatsinterventionen via Fiskal- und Geldpolitik, die die verheerende Verschuldung auf allen Ebenen produzierte.

Wie Grafik 1 zeigt, ist das Zinssenkungspotential über die Fed-Funds, die seit der Krise 2008 bei etwas über Null sind, ausgeschöpft. Es bleibt nur noch die Ausweitung der Geldmenge bzw. der Aufkauf von Anleihen über die Fed, um die langen Zinsen unten zu halten. Das Fed kauft seit Beginn dieses Jahres jeden Monat für 85 Milliarden Dollar Anleihen. Trotzdem fallen die Anleihen seit dem 7. Dezember 2012, anfangs gemütlich und seit Anfang Mai 2013 heftiger. Grafik 5 und 6 zeigen die Rendite des 5-jährigen Treasury, der von weniger als 0,6% auf 1,5 % hochgeschossen ist. Gegenwärtig sitzt er etwas über der Abwärtstrendlinie seit 2007. Die langfristige Abwärtstrendlinie seit 1981 verläuft bei 3%, was einer Ver-5-fachung des Zinsniveaus entsprechen würde. Der 5 jährige Bond ist so wichtig, weil die durchschnittliche Laufzeit der US-Verschuldung ca. 5,2 Jahre beträgt.

Grafik 4: UK Zinsen seit 1694 und 54 Jahre Zyklus

Grafik 5: US Treasury, 5 Jahre, Rendite, wöchentlich

Grafik 6: US-Treasury 5 Jahre, Rendite, seit 1971, monatlich

Am Chart des 10 Jahre Futures (Grafik 7)sieht man wie im Sommer 2010 die letzte fünfer Welle startet und im Dezember 2012 endet, aber nicht mit einem höheren Preis. Es braucht ein geübtes Auge das zu sehen, aber dieses Fehlverhalten ist typisch für das Ende von langen Bewegungen und bestärkt meine Sicht, der Bondmarkt hat von Bull auf Bear gedreht. Weil die Phase sinkender Zinsen in USA 31 Jahre (Europa und Japan 38 Jahre) dauerte, ist die Stimmung immer noch so, als wäre nichts passiert.

Technisch gesehen muss der Preiszerfall in Impulswellen geschehen, was die Überwachung viel einfacher macht. Demnach muss zwingend ab Punkt 2 eine Impulswelle folgen. Ist eine erste schon zu Ende?

Grafik 7: US 10 Jahre Treasury, wöchentlich

Grafik 8 zeigt den 10-jahres Future im Tageschart. Ab Mai habe ich zwei Impulswellen eingezeichnet. Die erste muss man im Detail in stündlichen Charts studieren, um zu diesem Resultat zu kommen, die ich aber hier aus Platzgründen weglasse. Sicher ist, dass seit Dezember 2012 keine fertige fünf-Wellen Struktur vorliegt. Hat der Bearmarkt wirklich begonnen, muss eine solche Struktur kommen. Aber auch 9, 13 17 oder Wellen erfüllen diese Bedingung und würden nicht überraschen wenn man an das Ausmass der Kreditblase denkt. Grafik 9 zeigt den langfristigen Chart dieses Zinsfutures und ein mögliches nächstes Ziel mit der untersten Trendlinie, die bei ca. 114 liegt (Preis derzeit 127). Aber auch bei 114 ist der langfristige Trend noch nicht gebrochen. Das Desaster wird richtig losgehen, wenn auch das der Fall ist. (Grafik 19 ist nicht perfekt, weil der Future frühere mit einem höheren Coupons berechnet wurde, sie liefert aber trotzdem eine gute Übersicht).

Grafik 8: US 10 Jahre Treasury, täglich

Grafik 9: US Treasury Bond 10 Jahre, monatlich

Eine wichtige Grafik zum Verständnis des Abverkaufs von US Anleihen ist Grafik 10. Sie zeigt die Menge US-Wertschriften, die beim Fed liegen, aber in ausländischem Besitz sind. Der Rest der Welt ist ein starker Financier des US-Leistungsbilanzdefizites (derzeit ca. 500 Milliarden p.a.) aber auch des Haushaltsdefizites von ca. 1'000 Milliarden US$ p.a. Aber das scheinen Tempi Passati zu sein, der Fluss von Geldern nach USA ist am versiegen. In den letzten 12 Monaten sind über dieses Konto nur gerade 172 Milliarden US$ nach USA geflossen, die letzen 24 Monate sogar nur 159 Milliarden. Dieses Geld fehlt an zwei Orten: einerseits zur Finanzierung des Haushaltsdefizites und andrerseits zur Finanzierung des Leistungsbilanzdefizites. Der erste Mangel macht sich im Bondmarkt bemerkbar, der zweite im Dollar-Kurs. Beim ersten Mangel kann das Fed einspringen und Anleihen kaufen, produziert dabei aber mehr Dollars. Das Fed kann aber keine Dollars kaufen, weil es keine Devisen hat. Oben genannte Statistik ist nur eine Stichprobe, aber wöchentlich veröffentlicht (H.4.1. zum googlen) aber umfasst immerhin 3'200 Milliarden US$. Die sog. U.S. Gross External Debt Daten finden sich auf der TIC Statistik des Treasury und sehen so aus:

US-Schuldpapiere und Kontoguthaben zugunsten des Auslandes per Ende März 2013: 15'940 Milliarden US$. Per Ende Juni 2003: 6'570 Milliarden US$.

In den letzten 10 Jahren hat die US Volkswirtschaft also rund 9'000 Milliarden US$ zusätzlich an Krediten in US$ bei Ausländern aufgenommen. Man kann es auch so formulieren: das Ausland suchte in den letzten 10 Jahren für 9'000 Milliarden US$ Zinsanlagen in den USA, weil die Rendite, die Währung und die Bonität stimmten. Oder: das Ausland finanzierte die gesamte US Bundesschuld. Bis jetzt.

Grafik 10

Aber was zufliesst, kann versiegen und auch zurückfliessen. Die beiden grössen US-Zinsen und Dollarwechselkurs sind über den Fluss der ausländischen Gelder eng miteinander verbunden. Ein potentieller Abfluss ist aber auch abhängig vom Zustand der fremden Volkswirtschaft und dem Verhalten derer Notenbanken. Bekanntlich ist der Zustand von Südeuropa katastrophal und ebenso die Staatsverschuldung und die Budgetsituation Japans. Neu zum Club kommt China, das die die USA stark finanziert hat, aber dessen Wachstum auch stark Kredit finanziert ist und dessen Schuldenblase ebenfalls zu platzen scheint. Das Versiegen der Auslandgelder aber drückt auf den Wechselkurs, was dazu animiert noch mehr $-Papiere zu verkaufen, was wiederum die Zinsen steigen lässt und den $ drückt.

Für den Gold- und Silberpreis ist aber der Dollarwechselkurs nach wie vor eine wichtige Schlüsselgrösse. Darum hier einige Grafiken zu den Devisenmärkten.

Quelle: tellgold.li, Autor:

Verwandte Beiträge

- 31.03.25 - Gold- und Rohöl-Longs gehen zurück - CoT-Report

- 24.03.25 - Das Ende von QT, der Anfang von QE? - Goldpreis springt auf Allzeithoch

- 24.03.25 - Rohöl-Longs reduziert, Gold-Longs steigen wieder - CoT-Report

- 17.03.25 - Gold-Longs stabil, Rohöl-Longs steigen leicht - CoT-Report

- 10.03.25 - Rohöl-Longs steigen deutlich, Gold-Longs gehen zurück - CoT-Report

- 03.03.25 - Rohöl-Longs deutlich reduziert - CoT-Report

- 26.02.25 - Trump und Musk suchen das US-Gold, wo ist das deutsche Gold?

- 24.02.25 - Gold- und Rohöl-Longs gehen zurück - CoT-Report

- 13.02.25 - Dünne Luft und starke Nachfrage nahe der Marke von 3.000 US-Dollar

- 10.02.25 - Rohöl-Longs deutlich reduziert, Gold-Longs stabil - CoT-Report